Льготы по транспортному налогу пенсионерам. Льготы для пенсионеров в столице и регионах. Как оформить льготу: процедура и документы

В Российской Федерации большое число налогов и сборов, которые обязаны платить как граждане, так и организации. К ним относятся, например, такие как налог на имущество, земельный налог, НДФЛ, налог на транспорт. Данная статья посвящена как раз последнему из перечисленных, а именно тому, как должен уплачиваться транспортный налог на автомобиль пенсионерами и на какие при этом льготы они могут рассчитывать. Здесь вы найдете ответы на часто задаваемые вопросы, а также получите исчерпывающие знания касательно уплаты налога на транспорт:

Законодательство о транспортном налоге

Налоговый Кодекс говорит о том, что такой вид налога как транспортный имеет полностью местный характер. Это означает, что любой владелец транспортного средства оплачивает налог в местное отделение налоговой службы, и средства от уплаты налога идут исключительно в местный бюджет.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Платят ли пенсионеры транспортный налог и как рассчитывается транспортный налог для пенсионеров

Налоговый кодекс Российской Федерации не освобождает пенсионеров от уплаты транспортного налога, а также не предоставляет им каких-либо льгот по его оплате. Но это не значит, что пенсионеры будут оплачивать его в полной мере. Исходя из законодательства, данный налог является местным, то есть власти субъекта самостоятельно определяют ставку налога, поэтому после принятия специальных актов местными властями вы можете получить льготу по уплате налога. Для каждой отдельной области или региона льготы будут разными. Вы можете проживать, к примеру, в Самаре и иметь льготу на транспортный налог, а можете переехать в Нижний Новгород и потерять льготу.

После принятия местными властями соответствующих актов, регламентирующих категории граждан, которым будет предоставлена льгота по уплате налога, также устанавливается определенный порядок, по которому вы сможете ее получить. Причем важно помнить, что процесс законодательства не прекращается, а это значит, что если в текущем году вам льгота не положена, то в следующем, принятые ранее акты могут быть пересмотрены, а категория граждан, имеющих право на льготу, расширена. С полным перечнем льгот по уплате транспортного налога можно прочитать в статье "Льготы по уплате транспортного налога ".

После достижения пенсионного возраста вам следует обратиться в местную администрацию, либо в отделение налоговой службы по месту вашего проживания для ознакомления с перечнем льгот, которые действуют в вашем регионе. Кроме того, данная информация носит исключительно ознакомительный характер, а это значит, что до момента личного обращения с заявлением в установленной форме льгота вам предоставлена не будет.

Мы упоминали о том, что транспортный налог начисляется на все транспортные средства, которым владеет пенсионер, будь то две три или четыре единицы техники. Но налоговая льгота не имеет такой закономерности, она будет распространяться только на одно транспортное средство. Единственный «плюс» тут в том, что выбрать единственное транспортное средство, на которое будет действовать льгота по транспортному налогу, вы можете самостоятельно. Здесь имеет смысл выбирать то ТС, на которое начислен самый большой налог.

Примеры региональных льгот для пенсионеров по уплате транспортного налога

В каких регионах России пенсионеры освобождены от уплаты транспортного налога

В ряде областях пенсионеры по предъявлении пенсионного удостоверения освобождаются от уплаты налога полностью. Однако законодательством предусмотрено освобождение от уплаты налога только в отношении определенных транспортных средств, как правило, небольшой мощности. О всех особенностях предоставления льгот в разных областях и районах России смотрите в статье соответствующего субъекта (по ссылке).

Примеры регионов:

В соответствии с субъектовыми нормативными актами льготы по уплате транспортного налога пенсионерам предоставлены в субъектах РФ:

- Астраханская область (только в отношении автомобилей до 100 л.с., мотоциклов - до 40 л.с.);

- Белгородская область (в отношении одного легкового автомобиля (на усмотрение владельца) с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно);

- Новосибирской области;

- Красноярском крае. Пенсионеры Красноярского края имеют льготы по транспортному налогу только в отношении транспортных средств мощностью до 100 л.с. (до 73,55 кВт) включительно. Данная льгота распространяется на одно транспортное средство. При этом налогоплательщики, имеющие транспортное средство с мощностью двигателя свыше 100 л.с. (свыше 73,55 кВт), уплачивают сумму налога, исчисляемую как разница между суммой налога на данное транспортное средство и суммой налога на транспортное средство с мощностью двигателя 100 л.с. Для пенсионеров-владельцев автомобилей мощностью до 150 л.с. предусмотрена возможность уплаты налога в размере 10 % ставки;

- Курская область . (Пенсионеры имеют льготы по транспортному налогу только в отношении легковых автомобилей отечественного производства , а также автомобилей марок "ЗАЗ", "Таврия" и "ЛуАЗ" для автомобилей с мощностью двигателя до 100 л.с.). При мощность двигателя автомобиля от 100 л.с. до 150 л.с. ставка транспортного налога установлена в размере 10 рублей с каждой лошадиной силы.

Регионы России, в которых пенсионерам предоставлена льгота в виде 50 % оплаты транспортного налога

Пенсионеры Краснодарского края, Костромской области , Республики Адыгея имеют скидку в 50 % по уплате налога.

Некоторые регионы России устанавливают налоговую ставку в размере 70 % от стандартной ставки.

Примером такого региона является Курганская область . Здесь пенсионерам предоставлена такая льгота только на одно транспортное средство с мощностью двигателя до 100 л.с. включительно.

Регионы РФ, не предоставляющие льготы для пенсионеров по уплате транспортного налога

Пенсионеры транспортный налог уплачивают в полном размере в Крыму , Волгоградской , Ростовской, Смоленской, Тверской, Псковской, Кировской областях, Республике Калмыкия и других регионах России.

Налоги на транспорт относятся к региональному типу взносов в государственную казну, а все юридические нюансы для их назначения отражены в Налоговом кодексе. Попадают под такое налогообложение и лица, достигшие пенсионного возраста. Основная сложность для них – это отсутствие чёткого механизма для предоставления льгот.

Конкретных норм, касающихся такого вида , в кодексе не предусмотрено. Исходя из анализа законодательства, становится очевидно, что вопрос о том, пенсионеры платят транспортный налог или нет, отдан в юрисдикцию региональных властей.

Транспортный налог для пенсионеров

Платят ли пенсионеры транспортный налог в Москве, решают региональные законодательные органы. Вносить налоговые суммы указанного типа не нужно только в одном случае – если такая возможность предоставлена местными органами власти.

Льготы для пенсионеров по транспортному налогу зависят исключительно от законодательных актов, утверждённых муниципальными органами управления. Решить вопрос о том, должны ли платить пенсионеры транспортный налог, опираясь исключительно на положения НК, не представляется возможным.

Освобождаются ли пенсионеры от уплаты транспортного налога

Платят ли пенсионеры налог на транспортное средство, а также все нюансы, связанные с этим вопросом, можно уточнить, обратившись в местное представительство налоговой службы. Сотрудники этого органа хорошо осведомлены обо всех изменениях в сфере льготной системы, действующей для конкретного региона или населённого пункта.

Важно понимать, что никто из чиновников не несёт ответственности за предоставление льготы на транспортный налог для пенсионеров. Заинтересованный в государственной помощи гражданин должен самостоятельно заявить о своих правах через подачу заявления и необходимого пакета документов в налоговую инспекцию. Решением вопроса, должен ли пенсионер платить налог на автомобиль, занимаются исключительно сотрудники этой службы.

Ещё один любопытный момент – это владение несколькими автомобилями. Вопросом, пенсионеры платят транспортный налог или нет в этом случае, интересуются многие владельцы машин. Законодательством допускается льготное обложение налогами (или освобождение от них) только в отношении одного транспортного средства. Выбрать, по какому именно из автомобилей будет сокращена налоговая ставка, пенсионер может на своё усмотрение.

Льготы пенсионерам по транспортному налогу в СПБ

Все пенсионеры освобождены от уплаты транспортного налога в Санкт-Петербурге. Условия предоставления пенсионерам льгот по транспортному налогу в СПБ для лиц различных категорий, указаны в ст. 4-1 Закона г. Санкт-Петербурга от 04.11.2002 N 487-53 (ред. от 12.11.2012) «О транспортном налоге». В первую очередь, это:

- Герои Советского Союза;

- Герои РФ;

- Герои Соцтруда;

- Полные кавалеры ордена Славы;

- Полные кавалеры ордена трудовой Славы;

- ветераны ВОВ;

- иные категории лиц.

Кстати, можно произвести онлайн с помощью портала Госуслуги.

Налог на автомобиль для пенсионеров в Москве

В Москве налог на авто для пенсионеров платится на общих основаниях. Среди категорий лиц, которые освобождаются от уплаты транспортного налога^

- инвалиды первой и второй групп,

- опекуны недееспособных инвалидов детства,

- многодетные семьи — собственники маломощного транспорта (до 70 л.с.).

Скидка пенсионерам на транспортный налог

Чтобы иметь возможность не платить налог на автомобиль для пенсионера, необходимо выполнить два условия:

- гражданин должен достичь возраста, указанного в законе для назначения пенсионных выплат (то есть, быть по факту пенсионером);

- пенсионер обязан подать заявление в местное отделение налоговой службы.

Вопрос о том, платят ли пенсионеры налог на транспортное средство или освобождаются от него (либо платят частично) решается только на региональном уровне. Если в одном регионе доступно снижение ставки, это не означает, что точно такая же льгота будет доступна и в соседних регионах. Консультации по решению данной проблемы должны проводиться в индивидуальном порядке, чтобы нуждающийся в помощи пенсионер смог определить, должен ли он платить налог на автомобиль.

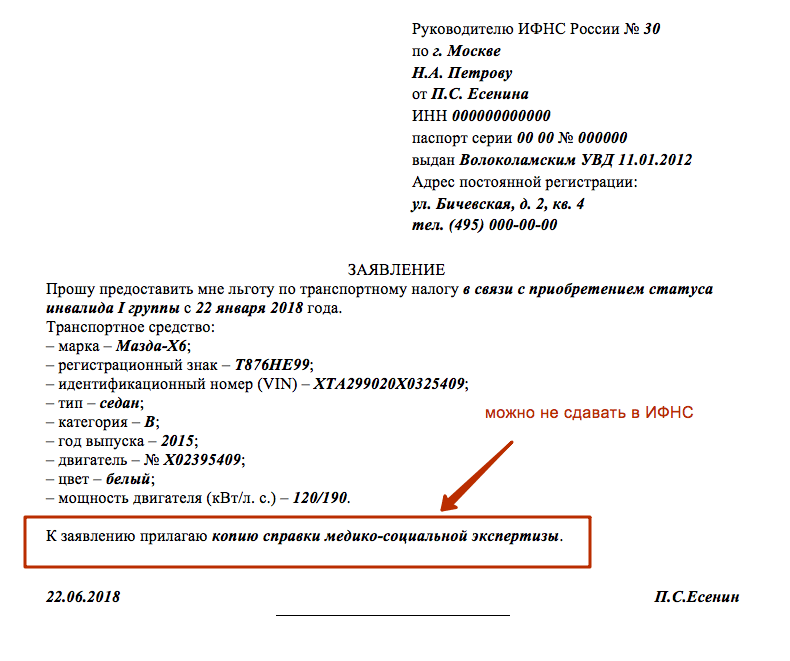

Особенности оформления льготы на уплату транспортного налога

У заявления нет регламентированной формы бланка. Важно, чтобы документ составлялся самим пенсионером либо писался от его лица законным представителем. Из содержания должно быть понятно, на каких основаниях предоставляется снижение пенсионерам транспортного налога или его отмена. Обязательно перечисляются все документы, которые одновременно с заявлением подаются в налоговую службу.

Предусмотрено два способа подачи заявления:

Предусмотрено два способа подачи заявления:

- традиционно, на бумаге (нужно явиться лично или послать законного представителя);

- через электронное сообщение, к нему дополнительно прилагаются копии всех необходимых документов (обычно, это — пенсионное удостоверение, паспорт на транспортное средство и документ, служащий основанием для оформления льготы на транспортный налог для пенсионера).

Заверять копии отсылаемых или подаваемых документов согласно НК в этом случае не требуется.

Таким образом, чтобы узнать, надо ли платить конкретному лицу транспортный , следует:

- обратиться в местные налоговые органы за разъяснением;

- в случае положительного ответа написать заявление о снижении налога на автомобиль для пенсионера либо его полной отмене.

Подпишитесь на свежие новости

Транспортный налог относится к категории налогов, которые устанавливаются региональным законодательством, однако местные власти имеют право применять льготы, особый порядок его внесения. Пенсионеры принадлежат к льготной категории, но вопрос о том, нужно ли платить транспортный налог пенсионерам, решается в каждом субъекте РФ по-разному.

Платят ли пенсионеры налог на транспортное средство?

Чтобы правильно ответить на данный вопрос, следует обратиться в фискальный орган с паспортными, пенсионными документами, техпаспортом на машину. Право на льготу применимо только при подаче полного пакета и с момента обращения. Заявление составляется в свободной форме с указанием места марки, регистрации авто, контактных данных. Форма подачи – бумажная (на приеме у инспектора) или электронная (через портал ФНС). Правовым основанием данной пенсионной льготы является ст. 56 Налогового кодекса РФ.

По результатам рассмотрения указанного заявления фискальный орган письменно сообщает заявителю о наличии льготы / невозможности ее предоставления. В первом случае пенсионер полностью / частично освобождается от внесения налога транспортного во втором – ему предоставляется точный расчет суммы налога и разъяснение о порядке уплаты согласно региональному законодательству.

Когда транспортный налог для пенсионеров в 2016 году равен нулю?

Независимо от положений местного законодательства налог на машину пенсионерам не вносится ними при наличии одного из условий:

- наличие, кроме статуса пенсионера, одного из специальных статусов: инвалида 1-2 групп, героя РФ, СССР, ветерана ВОВ, пострадавшего от ядерных испытаний, а также при награждении орденом Славы 3 степеней;

- при наличии в собственности пенсионера следующих транспортных средств: лодок весельных, моторных мощностью до 5 сил лошадиных, инвалидные машины, полученные через собес, промысловых речных, морских судов, тракторов, молоковозов, самоходные машины, транспорта для перевозки животных.

Скидка пенсионерам на транспортный налог: общий обзор

Анализ регионального законодательства позволяет выявить общие закономерности предоставления льготного режима для внесения транспортного налога лицами преклонного возраста. Как правило, при уплате данного налога скидки предоставляются:

- только пенсионерам, имеющим трудовую пенсию, достигших определенного возраста;

- только на одно транспортное средство, в установленном порядке оформленное на пенсионера;

- пенсионеру только по одному статусу – если он одновременно является чернобыльцем, принадлежит к другой спецкатегории, он имеет право только на одну скидку, скидки не суммируются между собой;

- в полном объеме (полная 100% льгота), частично (например, 50%), путем установления твердой суммы;

- при отсутствии полного / частичного освобождения в некоторых регионах установлены уменьшенные налоговые тарифы для лиц, находящихся на заслуженном отдыхе.

Ключевым критерием назначения льготы является мощность транспортного средства, скидка распространяется, как правило, только на авто не выше 150 сил лошадиных, мотоциклы, мотороллеры – не более 45 лошадиных сил. Положения относительно льгот могут меняться ежегодно при утверждении местного бюджета, поэтому, есть ли льготы на транспортный налог пенсионерам, нужно уточнять в местном инспекции ФНС. Для выяснения вопроса, платят ли пенсионеры налог на машину, применяются нормы законодательства по месту регистрации транспортной единицы.

Льготы по уплате транспортного налога для пенсионеров разных регионов РФ

Льготы на налог на автомобиль для пенсионеров разных регионов РФ представлены в таблице:

| Московская область | Отсутствует льгота на транспортный налог пенсионерам 2016 |

| Санкт-Петербург | 100% скидка для отечественных авто мощностью не выше 150 л.с., катеров, моторных лодок, водных средств не более 30 л.с. |

| Ленинградская область | 80% скидка для авто мощностью не выше 73,55 кВт |

| Амурская область | Льгота присутствует для пенсионеров, если управление средством осуществляется лично (либо второй супруг), мощность транспортного средства – до 10 лошадиных сил. |

| Челябинская область | Существует льгота для авто с мощностью не превышающих 150 сил лошадиных, сумма налога равняется 1 рубл. за 1 силу лошадиную |

| Кемеровская область | Только для пенсионеров, оформивших трудовую пенсию, если рассчитанная сумма налога до 1200 рубл, предоставляется только на одно средство транспортное |

| Рязанская область | Льгота распространяется на пенсионеров, имеющих трудовую пенсию, военных, работников силовых ведомств на пенсии. Льгота предоставляется в полном размере для мощных авто не выше 150 сил лошадиных, мотоциклов – до 45 лошадиных сил. При наличии в собственности нескольких единиц транспорта – льготный режим применяется только к одной. |

| Алтайский край | Налоговые льготы для пенсионеров по транспортному налогу установлены в размере 100% от начисленного по закону размера. Льготы применима только к лицам, имеющим трудовую пенсию. Распространяется на авто мощностью не выше 73,55 кВт, мотоциклы мощностью двигателя не более 23,75 кВт, мотороллеры мощностью не более 33,1 кВт. |

| Архангельская область | Льгота 980 рубл. на абсолютно все транспортные средства, оформленные на пенсионера |

| Белгородская область | Освобождение для одного авто мощностью до 73,55 кВт |

| Брянская область | Предоставляется 50 % скидка для мотоциклов, мотороллеров мощностью до 29,32 кВт |

| Владимирская область | Скидка 50% налога для транспортных единиц, зарегистрированных до 01.01.2003 года мощностью не более 55,16 кВт, скидка 75 % налога для мощных авто не выше 110,33 Квт, мотороллеров, мотоциклов – до 36,78 Квт |

| Вологодская область | 100 % скидка в отношении авто мощностью до 150 сил лошадиных, мотоциклов – не выше 40 лошадиных сил |

| Ивановская область | Льгот нет |

| Калининградская область | Льгот нет |

| Калужская область | Льгот нет |

| Курская область | Льгота действует в отношении отечественных авто, авто мощностью не более 73,55 кВт, для более мощных авто – ставка 10 рубл. за каждую силу лошадиную |

| Липецкая область | Льгота обуславливается мощностью: до 100 сил лошадиных – 2,50 руб. за 1 силу, от 100-150 лошадиных сил – 7 руб. за 1 силу, 75 % скидка для пенсионеров, владеющих мотоциклами, мотороллерами мощностью не выше 29,4 кВт |

| Магаданская область | 100 % скидка для неработающих пенсионеров для транспорта любой категории при условии неосуществления предпринимательства |

| Мурманская область | Установлены отдельные льготы для пенсионеров -бывших госслужащих (налог 5 руб. за 1 лошадиную силу при мощности транспорта до 100 сил) и пенсионеров по старости (такой же налог для авто, а также для мотоциклов, мотороллеров до 35 сил лошадиных – 5 руб. за 1 силу) |

| Нижегородская область | 50 % скидка для транспорта мощностью до 150 сил лошадиных, при превышении данного норматива – скидки нет |

| Новгородская область | Скидка 50 % для авто, дающих 100 лошадиных сил, владельцев грузовых авто не более 100 сил лошадиных |

| Новосибирская область | Скидка 80 % для авто до 150 сил лошадиных, 95 % для самоходных машин на гусеничном / пневматическом ходу |

| Вологодская область | 100% скидка для пенсионеров – собственников авто до 150 сил лошадиных, мотоциклов до 40 сил лошадиных, моторных лодок |

| Оренбургская область | 50% льгота для транспортных единиц любого типа, при наличии нескольких типов – льгота дается по тому транспорту, который имеет наибольшую мощность, тягу, валовую вместительность |

| Орловская область | 50% скидка для авто с двигателем мощностью не выше 100 сил лошадиных, мотоциклов, мотороллеров – не выше 40 сил лошадиных |

| Пензенская область | Льгот нет |

| Псковская область | Льгот нет |

| Ростовская область | Льгот нет |

| Самарская область | 50 % скидка авто с двигателем не выше150 сил лошадиных мотоциклов, мотороллеров до 40 сил лошадиных, моторных лодок – до 30 сил лошадиных, самоходных машин на ходу пневматическом / гусеничном не более 100 сил лошадиных |

| Саратовская область | Льгот не предусмотрено для пенсионеров |

| Сахалинская область | 100 % для транспорта любого типа, если пенсионером он используется самостоятельно либо вторым супругом |

| Свердловская область | 100 % льгота относительно авто с двигателем не выше 150 сил лошадиных, грузового авто – до 150 сил лошадиных, мотоциклов, мотороллеров не более 36 сил лошадиных |

| Смоленская область | Льгот нет |

| Тамбовская область | Установлен для пенсионеров льготный тариф – 4 рубл. за 1 силу лошадиную, только относительно мотоциклов мощностью до 40 сил лошадиных |

| Тюменская область | 80% скидка для грузовых авто мощностью не более 100 сил лошадиных, 75 % скидка для грузовых авто мощностью -100-150 сил лошадиных, 80% скидка относительно самоходных транспортных единиц до 100 сил лошадиных |

| Тульская область | 50 % льгота относительно авто с двигателем до 150 сил лошадиных, мотороллеров до 20 сил лошадиных |

| Ульяновская область | Льготы отсутствуют |

| Ярославская область | 100% скидка для авто не более 100 сил лошадиных, для авто, превышающих указанную мощность – налог уплачивается только с превышающей мощности |

| Еврейский автономный округ | 30% скидка – для авто до 130 сил лошадиных, мотоциклов до 35 сил лошадиных |

| Чукотский автономный округ | Льгот нет |

| Ханты-Мансийский округ автономный | 50% льгота для авто, мощность которых до 200 сил лошадиных, снегоходы, мотосани до 30 сил лошадиных, мотоциклы – 35 сил лошадиных |

| Ямало-Ненецкий округ | Льгот нет |

| Республика Адыгея | 50% скидка по авто, мотороллерам, мотоциклам независимо от мощности |

| Бурятия | Льгот нет |

| Дагестан | Льгот нет |

| Ингушетия | Льгот нет |

| Калмыкия | Льгот нет |

| Черкессия | 80% скидка для любых авто легковых, мотоциклов, мотороллеров |

Как платятся налоги на авто для пенсионеров?

Если по налогу транспортному согласно местному законодательству не предусмотрено скидок, обязанность по его внесению лежит на пенсионере - собственнике – это нужно сделать до 01 декабря текущего года за предыдущий. При этом на фискальном органе лежит обязанность направить пенсионеру уведомление-расчет с указанием, какой транспортный налог для пенсионеров подлежит уплате.

Налог на автомобиль для пенсионера обуславливается мощностью двигателя (количество сил лошадиных) и сроком владения в году (количество месяцев).

Транспортный налог для пенсионеров в 2016 году вычисляется по формуле:

Транспортный налог = налоговая ставка * количество сил лошадиных * срок владения (месяцев) /12 месяцев

При наличии льготы пенсионная ставка налога намного ниже общегражданской, в некоторых случаях имеет чисто символический размер, например, 1-10 рубл. за 1 силу лошадиную.

Произвести оплату можно через банковское учреждение, онлайн (через портал фискального органа).

Вывод

Следовательно, решение вопроса, должен ли пенсионер платить транспортный налог, зависит во многом от положений местного законодательства. Федеральные правовые нормы дают освобождение только ветеранам ВОВ, героям СССР, РФ, другим льготным категориям. Не подлежит уплате налог с транспортных средств, определенных в кодеке Налоговом РФ. Местное законодательство может устанавливать как полный размер налога, так и предоставлять частичные скидки для определенных типов транспорта. Наличие / отсутствие льгот по данному налогу для пенсионеров зависит от наполняемости бюджета региона – значит, транспортный налог для пенсионеров 2016 может отличаться по размеру, льготам от предыдущих периодов. О наличии льгот следует своевременно интересоваться в фискальных органах.

Регулярный взнос от всех владельцев транспортных средств, это обязательство, исходя из сведений налогового .

Но для некоторых слоев населения, по разным жизненным обстоятельствам, данное бремя не под силу оплачивать.

Поэтому они могут рассчитывать на льготы по транспортному налогу.

В Москве порядок и сроки осуществления платежей остались неизменными.

Но кто вправе получить привилегии и как их ? Попробуем разобраться.

Навигация по статье

Льготы на налог за транспорт в 2017 году

Главной налоговой льготой для владельцев авто в 2017 году является освобождение от обязательных взносов на продолжении действия юридической значимости документации, подтверждающей предоставление особого налогового режима.

Льгота может распространяться исключительно на один автомобиль, принадлежащий лицу, имеющему права на льготу.

Примите к сведению! Если ваш автомобиль угнали, а у вас на руках имеется протокол, подтверждающий возбуждение уголовного дела, освобождение от налога, изымаемого с владельцев транспортных средств, не снимается.

В 2017 году правительство РФ не планирует вносить каких-либо поправок в налоговый кодекс, в том числе, и по налогу за транспорт.

Нормативная база НК РФ регламентирует право регионов на повышение минимального размера налога на движимую собственность с учетом года выпуска и класса .

Кто может рассчитывать на льготу в столице

Москва предоставляет скидки по налогообложению владельцев авто следующим категориям граждан:

- Обладатели военного ордена СССР(Славы трех степеней) и граждане с высшей степенью отличия СССР и России.

- Граждане, проживавшие по резидентской карточке на ограниченных территорий в свободной экономической зоне «Зеленоград» с особым юридическим статусом. Скидки оформляются на 5 лет.

- Организации, занимающиеся пассажирскими перевозками, кроме компаний, оказывающих с оплатой по таксометру.

- Лица, являющиеся усыновителями и опекунами детей-инвалидов.

- Категория лиц, принимавших участие в Великой Отечественной войне.

- Граждане, получившие инвалидность при выполнении боевых задач, поставленных вооруженными силами СССР и РФ.

- Граждане с инвалидностью первой и второй группы.

- Собственники транспортных средств с мощностью силового агрегата (двигателя) не более 70 л. с.

- Узники фашистских застенков.

- Лица, пострадавшие во время или вследствие аварии на атомной электростанции Чернобыля.

- Отец или мать семьи с тремя или более .

- Граждане, пострадавшие после аварии на предприятии по производству ядерного оружия и изотопов(«Маяк») или вследствие радиоактивного загрязнения реки Теча.

- Граждане, получившие поражающее ионизирующее излучение, ставшие инвалидами, после участия в комплексных операциях по проверке оружия массового поражения (ядерное или атомное).

Как оформить льготу пенсионеру

Минимальный размер налога на авто и привилегии гражданам определяются на региональном уровне.

Но есть ли налоговые социальные по транспортному налогу в Москве для пенсионеров?

Некоторые субъекты РФ, в том числе и столица, предоставляют скидки по налогам пенсионерам, имеющим личное транспортное средство.

Для того чтобы воспользоваться преимуществами, пенсионеру необязательно изучать налоговый кодекс.

Все необходимые сведения он может получить у сотрудников налоговой службы.

Потребуется подать заявление в НС и изложить следующие сведения:

- Основания для получения льгот или уменьшения суммы на транспортный налог.

- Информация об (вид, марка, год выпуска).

- Регистрационный номер транспортного средства.

- Количество автомобилей, находящихся в собственности.

К заявлению необходимо приложить документы, подтверждающие право на льготу (пенсионное удостоверение). За пенсионером остается право определить для себя наиболее выгодную льготу.

Важно знать! Право на сдачу документов для оформления льготы сохраняется в течение 36 месяцев, со дня возникновения льготных прав.

Льготы инвалидам

Какие льготы по транспортному налогу в Москве для инвалидов?

Довольно часто задаваемый среди граждан столицы.

Все скидки и льготы по транспортному налогу инвалидам регулируются местным управлением.

В одних регионах такие привилегии присутствуют, в других ― вообще не предусмотрены.

Помимо столицы, скидки инвалидам предоставляются в следующих регионах и областях:

- Ленинградская

- Краснодарский край

- Липецкая

- Воронежская

- Нижегородская

- Самарская

- Саратовская

Льготы действуют для , получивших инвалидность первой и второй группы. В Москве и области граждане с социальной недостаточностью, требующие защиты и помощи от государства (1 и 2 группа инвалидности) полностью освобождены от налоговых взносов за транспорт.

Что касается больных с инвалидностью третьей группы, проживающих в Московской области, они гарантировано получают 50% скидку. В самой столице данная льгота для этой категории граждан не действует.

Помните, льгота по транспортному налогу в Москве не всегда идентична со скидками других регионов.

Поэтому, чтобы узнать о своих правах и привилегиях касательно на транспорт необходимо обратиться в налоговую службу своего города, где вам дадут исчерпывающий ответ на возникшие вопросы.

О том, кто имеет налоговые льготы на транспорт, можно узнать из видеоматериала:

Задайте свой вопрос в форму ниже

Еще по этой теме:

Налоговое законодательство обязывает всех владельцев транспортных средств (далее также – ТС) регулярно делать взносы. Но для отдельных людей по определенным причинам налоговое бремя оказывается неоправданно завышенным. Поэтому им положены льготы по транспортному налогу. В 2018 году механизм и сроки внесения денежных средств не изменились.

Основная нормативная база

Кто и за что платит

Основная особенность в том, что транспортный налог регулирует и федеральное, и региональное законодательство. Производить оплату должен каждый владелец различных видов ТС:

- мотоцикла;

- автомобиля;

- автобуса;

- вертолета, самолета;

- яхты, катера;

- гидроцикла и др.

Срок внесения денежных средств стартует с момента регистрации в ГИБДД и изредка – получения транзитных номеров. Их могут выдавать в разных случаях. Например:

- поездка на авто за пределы России (на постоянное жительство);

- необходимость перевезти ТС к фирме-изготовителю, так как нужна дополнительная установка комплектов оборудования.

В первом случае выдача «транзитов» происходит после снятия с учета. А в остальных – до. Такие требования установлены в приказе МВД 2008 г. № 1001. В итоге, транспортный налог за транзитные номера платят только при регистрации в ГИБДД

Нюансы, о которых нужно знать:

- если владелец ТС выдает доверенность другому лицу, обязанность платить налог с этим не переходит;

- когда транспорт зарегистрирован на несовершеннолетнего, налог должны выплачивать его законные представители: родители, опекуны, попечители.

Льготы по транспортному налогу в 2018 году

Любопытно, что в законодательстве вообще отсутствует понятие «льгота». Так принято условно называть возможность владельцев различных видов транспорта быть освобожденными от налоговых платежей при определенных обстоятельствах. Такое вероятно для (см. таблицу):

| Основание для льготы | Пояснение |

| Владение некоторыми видами машин | лодки с мотором, мощность которого не превышает 5 л. с.; лодки с веслами; средства передвижения для инвалидов; специализированное оборудование для оперативного выполнения хозяйственных работ (перевозка птиц, продуктов, строительного материала). Полный перечень – в п. 2 ст. 358 НК РФ. |

| Отдельные категории физлиц | Перечень устанавливает законодательство области, края и т. п. В большинстве случаев положены льготы по транспортному налогу: Пенсионерам

при достижении возраста 55-60 лет; Кроме того, требуется соблюдение условия: мощность управляемого транспорта – не больше 100 л.с. В противном случае производится доплата за мощность, превышающую это ограничение. |

| Владельцы большегрузов | Это авто с разрешенной массой больше 12 т, зарегистрированные в системе «Платон». Какие льготы по транспортному налогу предусмотрены для таких лиц, рассмотрим далее. Правила их предоставления регламентирует федеральное законодательство. |

| Владельцы, у которых украли ТС | Освобождение от налога возможно при документальном подтверждении факта кражи: необходимо взять справку из ОВД, которое занимается раскрытием вашего случая. Перерасчет налога делают инспекторы. |

| Ведение ЛПХ с использованием сельхозтехники | Согласно письму ФНС № БС-4-11/6174, эту налоговую льготу по транспортному налогу нужно подтверждать каждый год. Для этого надо предоставить справку из муниципалитета и правоустанавливающие документы на земельный участок. Они должны подтверждать факт ведения собственного подсобного хозяйства. |

На заметку: владелец имущества, который попадает сразу под несколько категорий льготников, может претендовать только на одну из них (по выбору).

Федеральные льготы по уплате транспортного налога

На них могут рассчитывать владельцы транспорта, имеющего разрешенную максимальную массу от 12 т и зарегистрированного в реестре взимания платы за ущерб, причиняемый дороге. Она предоставляет собой ряд взносов за год. И важно, как общая сумма соотносится с величиной транспортного налога (см. таблицу).

В рамках системы Платон сейчас стоимость за км составляет 1,53 руб (к сумме платы, которая составляет 3,73 руб./км, применяется коэффициент 0,41). Однако с 15.04.2017 из-за увеличения коэффициента до 0,51 размер платы вырастет и составит 1,90 руб. (Постановление Правительства РФ от 24.03.2017 № 330).

Мораторий на индексацию тарифа в соответствии с фактическим изменением индекса потребительских цен продлен до 30 июня 2018 года. А вот начиная со 2-ого полугодия 2018 года платоновский тариф, по всей видимости, будет опять расти. Его ежегодная индексация предусмотрена в соответствии с изменением индекса потребительских цен (ИПЦ) за период с 15 ноября 2015 года, когда система Платон была введена в действие (п. 2 Постановления Правительства РФ от 14.06.2013 N 504).

Льготы по транспортному налогу в Москве

Региональные льготы рассмотрим на примере столицы и Подмосковья. Сначала ознакомимся со сведениями для жителей Москвы.

| Категория | Особенности |

| герои СССР и РФ; получившие орден Славы (степень не имеет значения); льготы по транспортному налогу ветеранам боевых действий | Положены за одно транспортное средство, зарегистрированное в ГИБДД на данную категорию лиц |

| Лица, работающие в особой экономической зоне (например, «Зеленоград») | Предусматривает освобождение от уплаты за ТС, включенные в реестр ОЭЗ. Срок действия – 5 лет. |

| Льготы по транспортному налогу многодетным семьям | Предоставляют при наличии одного транспортного средства |

Льготы по транспортному налогу в Московской области

В следующей таблице показано, кто освобожден от транспортного налога в Подмосковье.

| Категория | Особенности |

| Пострадавшие от чернобыльских событий | Возможно не платить за один вид транспортного средства, мощность двигателя которого не больше 110,33 кВт |

| Льготы по транспортному налогу инвалидам 2 группы и 1 группы | Положены за автомобиль, мотоцикл, мотороллер (мощность – до 36,8 кВт) |

| Инвалиды 3 группы | Выплаты делают в полном объеме, но законодательство предусматривает уменьшение ставки до 50% (предоставляется 1 раз в год) |

| Семьи, воспитывающие не меньше трех несовершеннолетних детей | Освободиться от оплаты может один из родителей или опекун |

| Ветераны: Великой Отечественной войны; боевых действий на территории России и других государств; военной или государственной службы; труда. | Льгота по транспортному налогу ветеранам положена на автомобиль, зарегистрированный на человека в течение налогового периода |

Когда плательщик попадает под одну или несколько категорий, понадобится сделать выбор и выполнить определенные формальности, чтобы подтвердить права на получение.

Дают ли пенсионерам льготы по транспортному налогу

Пенсионеры – категория граждан, имеющих один источник дохода. Им нередко предоставляют разные скидки и льготы. В отношении транспортного налога ситуация такая: законодательство не содержит норм, однозначно освобождающих их от оплаты. Однако на основании ст. 356 НК РФ, такие льготы может предусматривать нормативный акт конкретного региона.

ПРИМЕР

В Москве нет прямых льгот для пожилых людей, но от уплаты освобождены герои СССР, ветераны и лица, пострадавшие в результате ядерных катастроф.

В Подмосковье их предоставляют только в случаях, предусмотренных Законом № 151/2004-ОЗ.

Особенности предоставления льготы по транспортному налогу пенсионерам на некоторых других территориях России показаны в таблице.

Порядок предоставления льгот по транспортному налогу

Чтобы освободиться от налогового бремени (полностью или частично), недостаточно только относиться к числу льготников. Нужно выполнить определенные формальности, среди которых – подача документов в инспекцию.

Человек должен подать в налоговый орган по месту прописки (адрес можно посмотреть на официальном сайте ФНС) заявление на льготу по транспортному налогу.

Рекомендуем использовать бланк, установленный письмом ФНС № БС-4-11/19976. Вот пример его заполнения:

Заявителю необходимо также подготовить:

- документ, удостоверяющий личность и дубликат главных страниц паспорта;

- справку о постановке на учет ТС;

- нормативные акты, подтверждающие право на льготу;

- пенсионное удостоверение (при необходимости).

Обратите внимание, что 2018 года порядок получения льгот по транспортному налогу изменился. Если с 1 января 2018 года гражданин подал в ИФНС заявление на льготу, а документы, подтверждающие такое право, не представил, инспектор будет обязан запросить их у органов или организаций, которые располагают этими сведениями. Если документы по запросу не предоставят, инспектор запросит их у самого гражданина. Основание для новшества: п. 8 ст. 1 Закона от 30 сентября 2017 № 286-ФЗ.