Ос в лизинг на балансе лизингополучателя бухучет. Выбытие имущества после окончания договора. Проводки по окончанию договора лизинга

Учет лизинга у лизингополучателя мы рассмотрим на конкретном примере учета лизинга основного средства на балансе лизингополучателя с пошаговым отражением операций по учету лизинга в программе Бухгалтерия 1С 8.3.

Пример:

ООО «ИТС» (Лизингополучатель) заключило договор лизинга (финансовой аренды) с ООО «РесоЛизинг» (Лизингодатель) сроком на 12 мес.

Предметом лизинга является транспортное средство Газ Next 3009Z7. Его первоначальная стоимость (расходы лизингодателя) составляет 1 200 000,00 руб. (в т.ч. НДС 18% – 183 050,85 руб.). По условиям договора лизинга лизингополучатель перечисляет лизинговые платежи в соответствии с графиком лизинговых платежей в течение 12 месяцев.

| № п/п | Дата платежа | Платеж к оплате (руб.) в т.ч. НДС (18%) | Начисленный лизинговый платеж (руб.) в т.ч. НДС (18%) | Аванс, подлежащий зачету | НДС с аванса, подлежащий восстановлению |

|---|---|---|---|---|---|

| аванс платеж на период поставки | 48000.00 60000.00 | ||||

| 1 | 15.09.2016 | 110299.00 | 218299.00 | 48000.00 | 7322.03 |

| 2 | 03.10.2016 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 3 | 03.11.2016 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 4 | 03.12.2016 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 5 | 03.01.2017 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 6 | 03.02.2017 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 7 | 03.03.2017 | 95062.00 | 143062.00 | 48000.00 | 7322.03 |

| 8 | 03.04.2017 | 8187.00 | 56187.00 | 48000.00 | 7322.03 |

| 9 | 03.05.2017 | 8187.00 | 56187.00 | 48000.00 | 7322.03 |

| 10 | 03.06.2017 | 8187.00 | 56187.00 | 48000.00 | 7322.03 |

| 11 | 03.07.2017 | 8187.00 | 8187.00 | ||

| 12 | 03.08.2017 | 8187.00 | 8187.00 | ||

| ВСЕГО | 1261606.00 | 1261606.00 | |||

| Выкупная цена имущества | 1180.00 выплачивается до 30.09.2017 | ||||

| Общая сумма по договору | 1262786.00 | ||||

Общая сумма лизинговых платежей с учетом выкупной цены за период действия договора – 1 262 786,00 руб. (в т.ч. НДС 18%). Первичный аванс по договору составляет 540 000 руб. (в т.ч. НДС 18%) и засчитывается в лизинговые платежи в сроки и в суммах, указанных в графике платежей. Выкупная стоимость по условиям договора составляет 1180,00 руб. (в т.ч. НДС 18%) и выплачивается не позднее последнего дня до истечения срока действия договора.

Объект находится на балансе у лизингополучателя, он установил срок полезного использования транспортного средства – 61 месяц для бухгалтерского учета и налогового учета. Амортизация начисляется линейным способом. Коэффициент ускоренной амортизации не применяется.

Авансовые платежи, перечисляемые поставщику, регистрируются по дебету счета 60.02 «Расчеты по авансам выданным»

Налогоплательщик должен помнить, что в соответствии с п. 9 ст. 172 НК РФ он имеет право принять входной НДС по авансам, перечисленным поставщику, при одновременном выполнении следующих условий:

- в наличии договор, предусматривающий перечисление предоплаты;

- в наличии документы, подтверждающие перечисление аванса;

- в наличии правильно оформленный авансовый счет-фактура поставщика.

Учет лизинга у лизингополучателя: регистрация полученного счет-фактуры на аванс в программе 1С Бухгалтерия 8.3

Найдите документ: Списание с расчетного счета

1 вариант: щелкните правой клавишей мыши на документу и в выпадающем списке выберите «создать на основании» — «счет-фактура полученный»

2 вариант: войдите в документ Нажмите кнопку «создать на основании» — «счет-фактура полученный»

полученный результат:

(рис.3)

2. Учет лизинга у лизингополучателя: у чет поступления основного средства

Необходимо создать и заполнить документ Поступление в лизинг .

Создание документа «Поступление в лизинг»:

- Вызов из меню: ОС и НМА – Поступление основных средств – Поступление в лизинг.

- Нажмите кнопку Создать .

- В поле Документ № и от введите номер и дату документа поступления.

- В поле Склад выберите склад, где будет храниться основное средство до ввода его в эксплуатацию.

- В поле Счет расчетов выберите счет 76.07.1 «Арендные обязательства».

- Нажмите кнопку Добавить .

- Заполните поля, как показано на рис. 1.

- Для сохранения и проведения документа нажмите кнопку Провести .

3. Учет лизинга у лизингополучателя: п ринятие к учету основного средства

Если учет предмета лизинга ведется на балансе у лизингополучателя , то он принимается к бухгалтерскому учету в качестве объекта основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС (п. 8 ПБУ 6/01 «Учет основных средств», абз. 2 п. 8 Указаний). Если в договоре лизинга выкупная стоимость выделена отдельно и предусмотрен переход права собственности на имущество к лизингополучателю, то она также включается в учетную стоимость (п. 1 ст. 28 Закона № 164-ФЗ).

Для налогового учета предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования, без учета НДС (абз. 3 п. 1 ст. 257, п. 10 ст. 258 НК РФ).

Создание документа «Принятие к учету ОС» . Данный документ регистрирует факт завершения формирования первоначальной стоимости объекта основных средств и (или) его ввода в эксплуатацию.

- Вызовите из меню: ОС и НМА – Поступление основных средств – Принятие к учету ОС.

- Нажмите кнопку Создать.

- В поле от укажите дату ввода в эксплуатацию (принятия к учету) основного средства.

- В поле МОЛ выберите материально ответственное лицо, отвечающее за сохранность основного средства, из справочника Физические лица.

- В поле Местонахождение ОС выберите подразделение, в котором будет использоваться основное средство.

- В поле Событие ОС оставьте значение по умолчанию Принятие к учету с вводом в экс.

- Нажмите кнопку Записать для сохранения введенных данных.

Заполнение закладки «Внеоборотный актив» документа «Принятие к учету ОС»:

Заполнение закладки «Основные средства» документа «Принятие к учету ОС»:

Заполнение информации об основном средстве в справочнике «Основные средства» (рис. 7):

Заполнение закладки «Бухгалтерский учет» документа «Принятие к учету ОС»:

Заполнение закладки «Налоговый учет» документа «Принятие к учету ОС»:

Результат проведения документа «Принятие к учету ОС»:

Для проведения документа нажмите кнопку Провести, .

4. Учет лизинга у лизингополучателя: н ачисление ежемесячного лизингового платежа

Для выполнения операций по учету лизинга у лизингополучателя при начислении ежемесячного лизингового платежа, необходимо создать документ Поступление (акт, накладная) .

Создание документа «Поступление (акт, накладная)»:

Результат проведения документа «Поступление (акт, накладная)»:

Для просмотра проводок нажмите кнопку Показать проводки и другие движения документа .

Для принятия «НДС к вычету»необходимо создать документ Счет-фактура полученный .

Создание документа «Сче т-факт ура полученный»:

- Счет-фактура № и от , затем нажмите на кнопку Зарегистрировать

- Откройте документ

- Флажок

- Поле Код вида операции

- Нажмите кнопку Записать и закрыть .

Создание документа «Счет-фактура полученный» (рис. 13):

- Для регистрации счета-фактуры, полученного от лизингодателя, сначала заполните поля Счет-фактура № и от , затем нажмите на кнопку Зарегистрировать внизу документа «Поступление (акт, накладная)» . При этом автоматически создается документ «Счет-фактура полученный», а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

- Откройте документ Счет-фактура полученный на поступление . Поля документа будут автоматически заполнены данными из документа «Поступление (акт, накладная)».

- Флажок Отразить вычет НДС в книге покупок датой получения для отражения вычета НДС по счету-фактуре в книге покупок устанавливается автоматически. Если флажок не установлен, то вычет отражается регламентным документом «Формирование записей книги покупок».

- Поле Код вида операции заполняется автоматически значением 01 – Полученные товары, работы,услуги , которое соответствует приобретению товаров, работ, услуг (согласно Приложению к приказу ФНС России от 14.02.2012 № ММВ-7-3/83@).

- Проверьте заполнение полей, как это показано на рис. 13.

- Нажмите кнопку Записать и закрыть .

Суммы НДС, предъявленные лизингодателем в составе лизинговых платежей (ежемесячных платежей), организация-лизингополучатель принимает к вычету при наличии правильно оформленных счетов-фактур после отражения в учете лизинговых платежей в общем порядке (пп. 1 п. 2 ст. 171, абз. 2 п. 1 ст. 172 НК РФ).

Отсутствие первичных документов, которые подтверждают факт приобретения услуг, не может служить причиной отказа в вычете НДС (письмо Минфина России от 15.06.2015 № 03-07-11/34410).

Результат проведения документа «Счет-фактура полученный» (рис. 14):

Для просмотра проводок нажмите кнопку Показать проводки и другие движения документа .

5. Учет лизинга у лизингополучателя: в осстановление НДС с аванса

Восстановление НДС к уплате при зачете аванса, выданного лизингодателю, в бухгалтерском учете отражается проводкой Д76.ВА К68.02 путем формирования документа «Формирование записей книги продаж»

В результате, сумма части НДС, подлежащая восстановлению в отчетном периоде попадает в книгу продаж.

(рис.16)

6. Учет лизинга у лизингополучателя: о тражение регистрации автомобиля в ГИБДД для расчета транспортного налога

Раздел Справочники — подраздел Транспортный налог — регистр Регистрация транспортных средств

7. Учет лизинга у лизингополучателя: р асчет суммы амортизации за месяц

Для правильного отражения операций по учету лизинга у лизингополучателя необходимо начислить амортизацию ОС и отразить в составе налоговых расходов разницу между начисленной амортизацией и суммой ежемесячного лизингового платежа. Амортизация по объекту лизинга начисляется у той стороны, на балансе которой числится указанный объект. В нашем примере – лизингополучателем. При этом суммы амортизации по лизинговому имуществу должны учитываться обособленно на отдельном субсчете счета 02 «Амортизация основных средств». Для учета амортизации по основным средствам, полученным в лизинг, в План счетов программы «1С:Бухгалтерия 8» добавлен субсчет 02.03 «Амортизация арендованного имущества». Расчет сумм амортизации за месяц по всем основным средствам, в т.ч. и полученным по договору лизинга, выполняется в общем порядке при выполнении обработки «Закрытие месяца».

В результате выполнения обработки будут сформированы соответствующие проводки.

Согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н (далее – ПБУ 18/02), под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль – в другом (других) отчетном периоде.

В результате применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль возникают вычитаемые временные разницы (п. 11 ПБУ 18/02). Как видно из рисунка, сумма, начисленная в бухгалтерском учете (17531,58 руб.), больше суммы амортизации, начисленной в налоговом учете (16671,30 руб.). В результате появилась вычитаемая временная разница в размере 860,28 руб.

Также можно посмотреть проводки по документу «Регламентная операция» с видом операции «Признание в НУ лизинговых платежей».

Получив имущество в лизинг, составьте акт приема-передачи в произвольной форме или воспользуйтесь унифицированными формами № ОС-1 , № ОС-1а , № ОС-1б , утвержденными постановлением Госкомстата России от 21 января 2003 г. № 7.

На полученный объект основных средств откройте отдельную инвентарную карточку, например, по форме № ОС-6 , утвержденной постановлением Госкомстата России от 21 января 2003 г. № 7. При этом для учета полученного имущества можно использовать инвентарные номера, присвоенные ему лизингодателем. Об этом сказано в пункте 14 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н.

Решение о том, какие формы будут применяться в организации, закрепите в учетной политике . .

Такой порядок следует из положений частей 1 и 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ, пункта 4 ПБУ 1/2008 и пункта 1 статьи 655 Гражданского кодекса РФ.

Бухучет

На стадии заключения договора можно сразу согласовать, на чьем балансе будет числиться предмет лизинга. От этого зависит, как вы учтете расходы на содержание объекта и кто будет платить налог на имущество.

Когда имущество учитывается у лизингодателя, . Если же полученное имущество учитывается у вас на балансе, . В особом порядке также надо , которые связаны с получением лизингового имущества (п. 50 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Имущество на балансе лизингодателя

Имущество, полученное по договору лизинга, в котором указано, что учитывается оно лизингодателем, отразите за балансом. Для этого используйте забалансовый счет 001 «Арендованные основные средства» (п. 8 указаний, утвержденных приказом Минфина России от 17 февраля 1997 г. № 15). При получении имущества сделайте проводку:

Дебет 001

– принят к учету предмет лизинга.

Стоимость арендованного имущества отражайте в оценке, указанной в договоре (Инструкция к плану счетов). Как правило, эта оценка равна первоначальной стоимости имущества, определенной лизингодателем.

К счету 001 можно организовать аналитический учет:

- по лизингодателям;

- по каждому объекту, полученному в лизинг.

Полученные в лизинг основные средства, находящиеся за пределами России, учтите на счете 001 также обособленно.

Такие правила предусмотрены в Инструкции к плану счетов.

Пример отражения в бухучете лизингополучателя операции по получению имущества в лизинг. Имущество учитывается на балансе лизингодателя

ООО «Производственная фирма "Мастер"» в январе получило в лизинг оборудование. Стоимость имущества – 967 000 руб. (в т. ч. НДС – 147 508 руб.). Согласно договору имущество учитывается на балансе лизингодателя.

В январе бухгалтер «Мастера» сделал следующую запись:

Дебет 001

– 819 492 руб. (967 000 руб. – 147 508 руб.) – отражена стоимость предмета лизинга, указанная в договоре в сумме затрат на приобретение имущества лизингодателем.

Имущество на балансе лизингополучателя

Лизинговое имущество, которое согласно договору учитывается на вашем балансе, примите к учету как объект основных средств. Для этого к счету 08 «Вложения во внеоборотные активы» откройте субсчет «Имущество, полученное в лизинг». На нем отразите первоначальную стоимость лизингового имущества, а именно затраты лизингодателя на следующее:

- приобретение имущества;

- передачу имущества в лизинг (транспортировка, установка и т. п.).

Эти сведения обычно указывают в договоре и акте приема-передачи.

Обратите внимание, первоначальная стоимость лизингового имущества не равна цене лизингового договора. Ведь в лизинговых платежах, помимо возмещения стоимости имущества, предусмотрен и доход лизингодателя от услуги по предоставлению объекта во временное пользование. Таким образом, на счете 08 отразите только фактические обязательства перед лизингодателем по стоимости имущества.

Если объект будет утерян (сломан, украден), вы должны будете возместить только стоимость имущества без учета платежей за его использование. Кроме того, бывает, что стоимость имущества превышает цену договора, например, когда дорогостоящее имущество берут в лизинг без выкупа на небольшой срок.

Такой порядок следует из пункта 8 указаний, утвержденных приказом Минфина России от 17 февраля 1997 г. № 15, и пунктов 4, 7 и 8 ПБУ 6/01.

Затраты лизингополучателя в связи с получением имущества в составе первоначальной стоимости не учитывайте. Их возмещать лизингодателю вы не обязаны. Лизингодатель эти расходы не понес. Учитывайте их .

При получении лизингового имущества на баланс сделайте такие проводки:

– отражена стоимость имущества, полученного по договору лизинга (без НДС, т. к. передача лизингового имущества на баланс лизингополучателю не облагается этим налогом).

После этого примите лизинговое имущество к учету на счет 01 «Основные средства». Для этого к счету 01 откройте отдельный субсчет «Основные средства, полученные в лизинг». В бухучете сделайте проводку:

Такой порядок следует из Инструкции к плану счетов (счета 01, 08).

Пример отражения в бухучете лизингополучателя получения имущества в лизинг. Имущество учитывается на балансе лизингополучателя

ООО «Производственная фирма "Мастер"» в январе получило в лизинг оборудование. Стоимость имущества – 967 000 руб. (в т. ч. НДС – 147 508 руб.). Согласно договору балансодержателем является лизингополучатель.

В январе бухгалтер «Мастера» сделал следующие записи:

Дебет 08 субсчет «Имущество, полученное в лизинг» Кредит 76 субсчет «Стоимость предмета лизинга»

– 819 492 руб. (967 000 руб. – 147 508 руб.) – отражена стоимость полученного в лизинг оборудования;

Дебет 01 субсчет «Основные средства, полученные в лизинг» Кредит 08 субсчет «Имущество, полученное в лизинг»

– 819 492 руб. – введено в эксплуатацию оборудование, полученное в лизинг.

Амортизацию по лизинговому имуществу должна начислять та сторона, на балансе которой учитывается предмет лизинга. Поэтому если лизинговое имущество на вашем балансе, то именно ваша организация начисляет амортизацию . Начните это делать с месяца, следующего за тем, в котором имущество приняли к учету в качестве объекта основных средств (на счет 01).

Такой порядок следует из пункта 21 ПБУ 06/01, пунктов 50 и 61 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н. Подробнее о порядке начисления амортизации см.:

- Как лизингополучателю отразить в бухгалтерском учете лизинговые платежи за пользование имуществом ;

- Как лизингополучателю отразить в учете лизинговые платежи в части выкупной стоимости .

Ситуация: как лизингополучателю отразить в бухучете поступление на баланс имущества стоимостью менее 40 000 руб.?

Малоценное лизинговое имущество отразите в составе МПЗ после выкупа. Лизинговый платеж распределите на платеж за пользование имуществом и его выкупную стоимость в качестве аванса.

Платеж за пользование имуществом

В бухучете платеж за пользование лизинговым имуществом признавайте в размере стоимости услуг каждого текущего месяца, установленного графиком:

– начислен лизинговый платеж за пользование имуществом за вычетом НДС;

– учтен входной НДС с лизингового платежа за пользование имуществом;

– отражена оплата услуг за пользование имуществом;

– предъявлен к вычету входной НДС со стоимости лизинговых услуг.

Такой порядок следует из положений пунктов 5, 7, 11, 16 и 18 ПБУ 10/99 и Инструкции к плану счетов (счета 19, 20, 25, 26, 44, 60, 68).

Выкупная стоимость имущества

Платеж за выкуп лизингового имущества стоимостью менее 40 000 руб. до перехода права собственности в расходах не отражайте. Учитывайте его как аванс. Для удобства используйте отдельный субсчет «Расчеты по авансам выданным» к счету 60 (76). Стоимость полученного в лизинг имущества отразите за балансом на отдельном счете. Например, счет 012 субсчет «Малоценное лизинговое имущество». В бухучете платежи в части выкупной стоимости отразите следующем образом:

Дебет 012 субсчет «Малоценное лизинговое имущество»;

– отражено поступление малоценного лизингового имущества;

Дебет 60 (76) субсчет «Расчеты по авансам выданным» Кредит 51

– перечислен аванс в счет выкупной стоимости имущества, полученного в лизинг;

– принят к вычету входной НДС, уплаченный в составе аванса.

А в момент перехода права собственности сделайте проводки:

Дебет

60 (76) субсчет «Расчеты по выкупу предмета лизинга» Дебет 60 (76) субсчет «Расчеты по авансам выданным»

– зачтен аванс в счет погашения выкупной стоимости предмета лизинга;

– восстановлен НДС, ранее предъявленный к вычету с авансов.

Выкупленное имущество стоимостью менее 40 000 руб. примите к учету как МПЗ:

Дебет 10 Кредит 60 (76) субсчет «Расчеты по выкупу предмета лизинга»

– отражено приобретение бывшего предмета лизинга;

Дебет 19 Кредит 60 (76) субсчет «Расчеты по выкупу предмета лизинга»

– учтен НДС с выкупной стоимости предмета лизинга;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– предъявлен к вычету входной НДС при получении счета-фактуры;

Дебет 20 (23, 25, 44…) Кредит 10

– списан в производство выкупленный предмет лизинга;

Кредит 012 субсчет «Малоценное лизинговое имущество»;

– отражено списание малоценного лизингового имущества.

Такой порядок следует из положений пункта 1 статьи 19 Закона от 29 октября 1998 г. № 164-ФЗ, статей 624 и 625 Гражданского кодекса РФ, пунктов 3, 5, 16 ПБУ 10/99 и Инструкции к плану счетов (счета 10, 19, 20, 51, 60, 68, 76).

Пример: как лизингополучателю отразить в бухучете получение лизингового имущества на баланс стоимостью менее 40 000 руб.

ООО «Торговая фирма "Гермес"» взяла у ООО «Альфа» в лизинг с последующим выкупом 20 велосипедов на 12 месяцев. Стоимость каждого велосипеда составила 41 300 руб. (в т. ч. НДС 18% – 6300 руб.). Размер ежемесячного лизингового платежа за всю партию велосипедов – 88 500 руб. (в т. ч. НДС 18% – 13 500 руб.).

Общая цена договора – 1 062 000 руб. (в т. ч. НДС 18% – 162 000 руб.). Ежемесячный лизинговый платеж состоит из:

- платы за пользование имуществом – 78 500 руб. (в т. ч. НДС 18% – 11 975 руб.);

- выкупной стоимости имущества – 10 000 руб. (в т. ч. НДС 18% – 1525 руб.).

Согласно учетной политике «Гермеса» в бухучете основными средствами признают имущество со сроком полезного использования более 12 мес. и стоимостью не менее 40 000 руб. Малоценное лизинговое имущество в «Гермесе» учитывают как МПЗ.

Когда велосипеды поступили в «Гермес», бухгалтер сделал следующие записи:

Дебет 012 субсчет «Малоценное лизинговое имущество»

– 700 000 руб. ((41 300 руб. – 6300 руб.) × 20 шт.) – поступило малоценное лизинговое имущество.

Ежемесячно в течение договора бухгалтер «Гермеса» делал следующие проводки:

Дебет 20 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

– 66 525 руб. (78 500 руб. – 11 975 руб.) – начислен лизинговый платеж за пользование имуществом за вычетом НДС;

Дебет 19 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

– 11 975 руб. – учтен входной НДС с лизингового платежа за пользование имуществом;

Дебет 60 «Расчеты за пользование предметом лизинга» Кредит 51

– 78 500 руб. – отражена оплата услуг за пользование оборудованием;

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51

– 10 000 руб. – отражена оплата в части выкупной стоимости;

Дебет 68 «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов выданных»

– 1525 руб. – принят к вычету НДС с аванса в счет выкупной стоимости лизингового имущества;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 11 975 руб. – предъявлен к вычету входной НДС со стоимости лизинговых услуг.

По окончании договора лизинга и выплаты всей выкупной стоимости:

Дебет 60 субсчет «Расчеты по выкупу предмета лизинга» Дебет 60 субсчет «Расчеты по авансам выданным»

– 120 000 руб. (10 000 руб. × 12 мес.) – зачтен аванс в счет погашения выкупной стоимости предмета лизинга;

Дебет 10 Кредит 60 субсчет «Расчеты по выкупу предмета лизинга»

– 101 695 руб. (120 000 руб. – 18 305 руб.) – отражено приобретение бывшего предмета лизинга;

Дебет 19 Кредит 60 субсчет «Расчеты по выкупу предмета лизинга»

– 18 305 руб. (120 000 руб. : 118 ×18) – учтен НДС с выкупной стоимости предмета лизинга;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 18 305 руб. – предъявлен к вычету входной НДС с выкупной стоимости предмета лизинга;

Дебет 76 субсчет «Расчеты по НДС с авансов выданных» Кредит 68 субсчет «Расчеты по НДС»

– 18 305 руб. (1525 руб. × 12 мес.) – восстановлен НДС, ранее предъявленный к вычету с авансов;

Дебет 20 Кредит 10

– 101 695 руб. – списан в производство выкупленный предмет лизинга;

Кредит 012 субсчет «Малоценное лизинговое имущество»

– 700 000 руб. – списано малоценное лизинговое имущество.

Расходы при получении имущества

В бухучете расходы на получение лизингового имущества отражайте в зависимости от того, связаны они с капитальными вложениями или нет. В любом случае учесть их в первоначальной стоимости полученного имущества нельзя. Она формируется только лизингодателем.

Расходы, не связанные с капвложениями (например, на транспортировку имущества от лизингодателя), отразите в зависимости от того, как планируете использовать предмет лизинга:

Дебет 20 (23, 25, 26...) Кредит 76 (60, 70, 69...)

– отражены расходы, связанные с получением имущества в лизинг (в зависимости от характера использования полученного имущества: в основной деятельности, для управленческих нужд и т. д.).

Госпошлину за регистрацию лизингового имущества, если ее оплачиваете вы (когда это предусмотрено договором), включите в состав расходов на текущую деятельность в том периоде, когда она заплачена:

Дебет 20 (26, 25) Кредит 68 субсчет «Государственная пошлина»

– начислена госпошлина по операциям, связанным с основной деятельностью организации.

Такой порядок следует из пунктов 5, 7, 11, 18 ПБУ 10/99, пункта 5 ПБУ 6/01.

Часть расходов капитального характера, связанных с доведением предмета лизинга до состояния, пригодного к эксплуатации, отразите в бухучете как неотделимые улучшения проводкой:

Дебет 08 субсчет «Капитальные вложения в имущество, полученное в лизинг» Кредит 60 (70, 69…)

– отражены затраты, связанные с доведением предмета лизинга до состояния, пригодного к эксплуатации, на неотделимые улучшения и т. д.

После ввода в эксплуатацию лизингового имущества капитальные вложения, связанные с ним, учитывайте в первоначальной стоимости отдельного объекта на счете 01 «Основные средства». Тут действует тот же порядок, что и по неотделимым улучшениям по аренде . К счету 01 откройте отдельный субсчет «Капитальные вложения в имущество, полученное в лизинг»:

Дебет 01 субсчет «Капитальные вложения в имущество, полученное в лизинг» Кредит 08 субсчет «Капитальные вложения в имущество, полученное в лизинг»

– отражены в составе основных средств капитальные вложения в имущество, полученное в лизинг.

Начиная с 1-го числа месяца, следующего за вводом в эксплуатацию такого объекта, в течение срока его полезного использования начисляйте амортизацию (п. 17, 18, 21, абз. 2, 5 п. 19 ПБУ 6/01). Так как при возврате предмета лизинга неотделимое улучшение нужно передать лизингодателю, срок полезного использования нужно установить равным оставшемуся сроку договора (п. 20 ПБУ 6/01). Амортизационные отчисления отражайте в составе расходов по обычным видам деятельности, оформив такой проводкой:

Дебет 20 (23, 25, 26...) Кредит 02

– начислена амортизация на неотделимые улучшения предмета лизинга.

Подробнее о порядке бухучета и налогообложения капитальных вложений и неотделимых улучшений арендованного имущества см. Как арендатору отразить в учете расходы на неотделимые улучшения арендованного имущества .

Смена балансодержателя

Ситуация: как отразить в бухучете получение лизингового имущества на баланс лизингополучателя? Изначально имущество было на балансе лизингодателя, затем по дополнительному соглашению передано на баланс лизингополучателя.

Спишите имущество с забалансового счета и отразите его поступление в составе основных средств. В эксплуатацию имущество вводите по первоначальной стоимости, уменьшенной на сумму амортизации, уже начисленной лизингодателем.

Пока имущество учитывалось на балансе лизингодателя, отражать его надо было по дебету забалансового счета 001 «Арендованные основные средства». Лизинговое имущество числилось за балансом по стоимости, указанной в договоре. Поэтому после того, как имущество передано на баланс лизингополучателя, с забалансового счета 001 его стоимость нужно списать. Отразите это проводкой:

Кредит 001

– списана стоимость предмета лизинга, указанная в договоре в сумме затрат на приобретение имущества лизингодателем.

Такой вывод следует из положений пункта 8 указаний, утвержденных приказом Минфина России от 17 февраля 1997 г. № 15, и Инструкции к плану счетов (счет 001).

Одновременно отразите получение лизингового имущества на баланс следующим образом:

Дебет 08 субсчет «Имущество, полученное в лизинг» Кредит 76 субсчет «Стоимость предмета лизинга»

– отражена стоимость полученного на баланс имущества (без НДС, т. к. передача лизингового имущества на баланс лизингополучателю не облагается этим налогом).

После этого переведите лизинговое имущество на счет 01 субсчет «Основные средства, полученные в лизинг». В бухучете сделайте проводку:

Дебет 01 субсчет «Основные средства, полученные в лизинг» Кредит 08 субсчет «Имущество, полученное в лизинг»

– отражено в составе основных средств имущество, полученное в лизинг.

Такой порядок следует из пункта 8 указаний, утвержденных приказом Минфина России от 17 февраля 1997 г. № 15, и Инструкции к плану счетов (счета 01, 08).

Пример отражения в бухучете лизингополучателя операции по получению имущества на баланс. Изначально по условиям договора лизинговое имущество находилось на балансе лизингодателя. Затем на основании дополнительного соглашения имущество передано на баланс лизингополучателя

ООО «Производственная фирма "Мастер"» в январе получило в лизинг оборудование. Стоимость имущества – 967 000 руб. (в т. ч. НДС – 147 508 руб.). Согласно договору оборудование находится на балансе лизингодателя.

Срок договора – пять лет (60 мес.). Срок полезного использования – шесть лет (72 мес.).

Общая сумма лизинговых платежей за весь период лизинга – 1 300 000 руб. (в т. ч. НДС – 198 305 руб.). «Мастер» перечисляет платежи ежемесячно равными долями по 21 667 руб. (1 300 000 руб. : 60 мес.), включая НДС в размере 3305 руб. (198 305 руб. : 60 мес.).

В июне того же года, в котором был заключен договор лизинга, «Мастер» и лизингодатель подписали дополнительное соглашение к договору. Согласно этому соглашению в июне оборудование списывается с баланса лизингодателя и учитывается на балансе «Мастера». Стоимость оборудования на момент передачи на баланс лизингополучателю составила 762 582 руб. ((967 000 руб. – 147 508 руб.) – (967 000 руб. – 147 508 руб.): 72 мес. × 5 мес.).

Бухгалтер «Мастера» сделал следующие записи.

В январе:

Дебет 001

– 819 492 руб. (967 000 руб. – 147 508 руб.) – отражена стоимость предмета лизинга, указанная в договоре в сумме затрат на приобретение имущества лизингодателем;

Дебет 20 Кредит 60

– 18 362 руб. (21 667 руб. – 3305 руб.) – начислен лизинговый платеж за январь;

Дебет 19 Кредит 60

– 3305 руб. – учтен входной НДС по услугам лизинга за январь;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 3305 руб. – предъявлен к вычету входной НДС по лизинговым услугам за январь;

Дебет 60 Кредит 51

– 21 667 руб. – перечислен лизинговый платеж за январь.

В феврале–июне:

Дебет 20 Кредит 60

– 18 362 руб. (21 667 руб. – 3305 руб.) – начислен лизинговый платеж за соответствующий месяц;

Дебет 19 Кредит 60

– 3305 руб. – учтен входной НДС по услугам лизинга за соответствующий месяц;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 3305 руб. – предъявлен к вычету входной НДС по лизинговым услугам за соответствующий месяц;

Дебет 60 Кредит 51

– 21 667 руб. – перечислен лизинговый платеж за соответствующий месяц.

В июне:

Дебет 08 субсчет «Имущество, полученное в лизинг» Кредит 76 субсчет «Арендные обязательства»

– 762 582 руб. – отражена остаточная стоимость полученного на баланс оборудования по данным лизингодателя;

Дебет 01 субсчет «Основные средства, полученные в лизинг» Кредит 08 субсчет «Имущество, полученное в лизинг»

– 762 582 руб. – отражено в составе основных средств оборудование, полученное в лизинг;

Кредит 001

– 819 492 руб. – списана с забалансового счета стоимость оборудования в связи с его получением на баланс.

Ежемесячно с июля:

Дебет 20 Кредит 60

– 18 362 руб. (21 667 руб. – 3305 руб.) – начислен лизинговый платеж;

Дебет 19 Кредит 60

– 3305 руб. – учтен входной НДС по услугам лизинга;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 3305 руб. – предъявлен к вычету входной НДС по лизинговым услугам;

Дебет 60 Кредит 51

– 21 667 руб. – перечислен лизинговый платеж.

Начиная с июля бухгалтер «Мастера» начинает начислять амортизацию по автомобилю.

Отражение операций по договорам лизинга в программе

«1 C :Бухгалтерия 8» (редакция 3.0)

Слово «лизинг» заимствовано из английского языка. Оно происходит от глагола «to lease», что означает — «арендовать, брать в аренду». Действительно, между лизингом и арендой есть много общего. Однако отождествлять эти понятия не следует.

Аренда заключается в передаче арендодателем своего имущества в пользование и временное владение арендатору за плату. Объектом аренды может быть как движимое, так и недвижимое имущество, в том числе и земельные участки.

Лизинг (так называемая финансовая аренда) состоит в том, что лизингодатель обязуется приобрести в собственность новое, указанное лизингополучателем, имущество у определенного поставщика и предоставить лизингополучателю это имущество за плату во временное владение и пользование (п. 4 ст. 15 Федерального закона от 29.10.1998 № 164-ФЗ) . Предметом договора лизинга могут быть любые непотребляемые вещи. Как правило, это основные средства, за исключением земельных участков и объектов природопользования. При этом в зависимости от условий договора лизингополучатель имеет право выкупить это имущество по окончании договора лизинга, уплатив выкупную цену, либо возвращает его лизингодателю.

Таким образом, в отличие от договора аренды, договор лизинга подразумевает возникновение правоотношений между тремя сторонами: продавцом имущества, лизингодателем и лизингополучателем, а также дает право лизингополучателю приобрести в собственность предмет лизинга по окончании договора.

Выкупная цена выплачивается либо единовременным платежом по окончании договора лизинга, либо равными долями в составе лизинговых платежей. Согласно ст. 28 Федерального закона «О финансовой аренде (лизинге)» «Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю".

В том случае, когда по окончании договора имущество переходит в собственность лизингополучателя, в договоре (или дополнении/приложении к нему) обязательно должна быть обозначена выкупная цена имущества (письма Минфина РФ от 09.11.2005 № 03-03-04/1/348 и от 05.09.2006 № 03-03-04/1/648 ) и порядок ее выплаты. При этом наличие или отсутствие выкупной цены в договоре влияет только на налоговый учет лизинговых операций.

Выкупная цена учитывается для целей налогообложения отдельно от прочей суммы лизинговых платежей при любом порядке ее уплаты (письмо Минфина РФ от 02.06.2010 № 03-03-06/1/368 ). Как бы ни платилась выкупная цена: частями в течение действия договора в составе лизинговых платежей, или в какой-то момент сразу целиком, или несколькими отдельными платежами, у лизингополучателя - это аванс уплаченный. Как и любой другой уплаченный аванс, до момента перехода права собственности выкупная цена не является расходом, учитываемым при расчете налога на прибыль. Таким образом у лизингополучателя расходом, учитываемым при расчета налога на прибыль, является только возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В момент перехода права собственности выкупная цена, уплаченная лизингодателю, формирует первоначальную налоговую стоимость амортизируемого имущества. Амортизация начисляется лизингополучателем в обычном порядке, как при покупке имущества, бывшего в употреблении .

Бухгалтерский учет операций, связанных с договором лизинга, регулируется Указаниями об отражении в БУ операций по договору лизинга, утв. приказом Минфина России от 17.02.1997 № 15 .

В течение периода действия договора лизинга, в зависимости от его условий, имущество может находиться как на балансе лизингодателя, так и на балансе лизингополучателя. Наиболее сложным с точки зрения бухгалтерского и налогового учета лизинговых операций является случай, когда имущество находится на балансе у лизингополучателя (учет с позиции лизингополучателя). Рассмотрим на конкретном примере последовательность учетных операций в программе «1С:Бухгалтерия 8», редакция 3.0 (далее - «программа») у лизингополучателя в указанном случае, с учетом вариантов, когда имущество выкупается по окончании договора лизинга, либо возвращается лизингодателю.

Пример

ООО "Янтарь" (лизингополучатель) заключило договор лизинга № 001 от 01.01.2013 г. с ООО "Евролизинг" (лизингодатель) сроком на 6 месяцев. Предметом лизинга является автомобиль FIAT, который 01.01.2013 г. был принят на баланс ООО «Янтарь». Расходы по его приобретению лизингодателем составляют 497 016 руб. (в т.ч. НДС 18% - 75 816 руб.). По условиям договора лизинга стоимость автомобиля FIAT с учетом выкупной цены равна 1 416 000 руб. (в т.ч. НДС 18% - 216 000 руб.). При этом выкупная цена транспортного средства выплачивается равными долями ежемесячно вместе с лизинговыми платежами. Ежемесячная сумма лизинговых платежей составляет 106 200 руб. (в т.ч. НДС 18% - 16 200 руб.). Выкупная цена составляет 778 800 руб. (в т.ч. НДС 18% - 118 800 руб.) и ее ежемесячный размер равен 129 800 руб. (в т.ч. НДС 18% - 19 800 руб.). Срок полезного использования транспортного средства 84 месяца. Амортизация начисляется линейным способом. По окончании срока договора автомобиль FIAT переходит в собственность ООО «Янтарь».

В программе необходимо сформировать следующие проводки (таблица 1) .

Таблица 1 - Бухгалтерские проводки по договору лизинга

|

Дебет |

Кредит |

||||||||

|

Для бухгалтерского и налогового учета делаются соответствующие записи в аналитических регистрах |

|||||||||

В результате проведения документа «Поступление товаров и услуг» будут сформированы следующие проводки (рис. 2).

Рис. 2 - Проводки документа «Поступление товаров и услуг»

Как было сказано выше, до момента перехода права собственности на имущество к лизингополучателю выкупная цена не учитывается при расчетах по налогу на прибыль. Поэтому прибегнем к ручной корректировке движений документа и в столбцах «Сумма НУ Дт», «Сумма НУ Кт» проставим сумму расходов лизингодателя по приобретению имущества (без НДС) - 421 200 руб. Выкупную цену 778 800 руб. отразим как постоянную разницу, проставив её в соответствующих колонках (рис. 3).

Рис. 3 - Ручная корректировка проводок документа «Поступление товаров и услуг»

3.Для выполнения операции принятия основного средства к учету необходимо создать документ «Принятие к учету ОС» (рис. 4). Данный документ регистрирует факт завершения формирования первоначальной стоимости объекта основных средств и (или) его ввода в эксплуатацию. При создании основного средства целесообразно создать в справочнике «Основные средства» специальную папку для основных средств, полученных в лизинг.

Первоначальная стоимость объекта, который планируется принять к учету в качестве основных средств, формируется на счете 08 «Вложения во внеоборотные активы».

Рис. 4 - Принятие ОС к учету

Также заполним закладки «Бухгалтерский учет» и «Налоговый учет» документа «Принятие к учету ОС», как показано на рис. 5 и 6.

Рис. 5 - Заполнение закладки «Бухгалтерский учет»

Рис. 6 - Заполнение закладки «Налоговый учет»

В результате проведения документа «Принятие к учету ОС» будут сформированы следующие проводки (рис. 7).

Рис. 7 - Проводки документа «Принятие к учету ОС»

4.В конце первого месяца действия договора лизинга начислен очередной лизинговый платеж. Для отражения указанной операции можно ввести операцию вручную или использовать документ «Корректировка долга» (закладка «Покупки и продажи», раздел «Расчеты с контрагентами») с видом операции «Перенос задолженности» (рис. 8).

Рис. 8 - Заполнение документа «Корректировка долга»

В поле «Сумма» вручную проставим сумму очередного лизингового платежа 236 000 руб. = 1 416 000 руб. / 6 мес. (срок действия договора).

Укажем в поле «Новый счет учета» счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Именно он будет фигурировать в качестве счета кредита в результате проведения документа (рис. 9).

Рис. 9 - Проводка начисления лизингового платежа

Таким же способом можно начислять все остальные ежемесячные лизинговые платежи.

5. Перечислим очередной лизинговый платеж лизингодателю. Для этого сначала создадим документ «Платежное поручение» (рис. 10), а затем на основании этого документа введем документ «Списание с расчетного счета» (рис. 11).

Рис. 10 - Платежное поручение на перечисление лизингового платежа

Рис. 11 - Списание с расчетного счета лизингового платежа

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ «Списание с расчетного счета" для формирования проводок» (галочка «Подтверждено выпиской банка» в нижнем левом углу формы на рис. 11).

При проведении документа формируется проводка Дт 76.09 - Кт 51 (рис. 12), т.к. по условиям нашего примера сначала зафиксирован факт получения материальных ценностей (основного средства), затем факт оплаты, т.е. на момент оплаты имела место кредиторская задолженность перед поставщиком. В результате проведенных хозяйственных операций кредиторская задолженность погашена.

Рис. 12 - Результат проведения документа «Списание с расчетного счета»

6. Первоначальная стоимость объекта лизинга включается в расходы через амортизационные отчисления. Так как предмет лизинга находится на балансе лизингополучателя, он ежемесячно начисляет амортизационные отчисления по предмету лизинга в сумме нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Для расчета суммы амортизационных отчислений выполним процедуру «Закрытие месяца» в разделе «Учет, налоги, отчетность» (также это можно сделать с помощью регламентной операции «Амортизация и износ ОС» на закладке «Основные средства и НМА»). Сначала закроем январь (в январе амортизация начисляться не будет, поскольку в этом месяце ОС принято к учету), а затем февраль (рис. 13). Перед начислением амортизации и проведением каких-либо других регламентных операций по закрытию месяца необходимо выполнить контроль последовательности проведения документов.

Рис. 13 - Начисление амортизации операцией «Закрытие месяца»

В результате будет сформирована следующая проводка (рис. 14)

Как видим, в проводке отражена постоянная разница 9271,43 руб., возникшая из-за разницы стоимости ОС в бухгалтерском и налоговом учете. Эта разница будет формироваться в течении всего срока начисления амортизации в налоговом учете.

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу. В связи с этим возникают налогооблагаемые временные разницы, которые приводят к образованию отложенных налоговых обязательств, отражаемых в учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства». Сумма корректировки определяется как разность ежемесячного лизингового платежа без НДС и суммы амортизации, умноженная на ставку налога на прибыль.

В случае, когда ежемесячная сумма амортизации превышает сумму лизингового платежа, в расходах по налоговому учету будет учитываться только амортизация по объекту лизинга.

Очевидно, что в нашем примере сумма ежемесячных амортизационных отчислений меньше, чем сумма лизинговых платежей. Разница составляет

200 000 - 14 285,71 = 185 714,29 руб.

Следовательно, необходимо отразить эту разницу как временную для целей налогового учета.

Для погашения ежемесячных отложенных налоговых обязательств в учете можно воспользоваться операцией, введенной вручную (закладка «Учет, налоги, отчетность», раздел «Ведение учета», пункт «Операции (БУ и НУ)»). Формируемая проводка показана на рис. 15. Сумма введенной операции равна указанной выше временной разнице, умноженной на ставку налога на прибыль:

185 714,29 * 0,2 = 37 142,86 руб.

Рис. 15 - Ввод ручной операции для погашения отложенного налогового обязательства

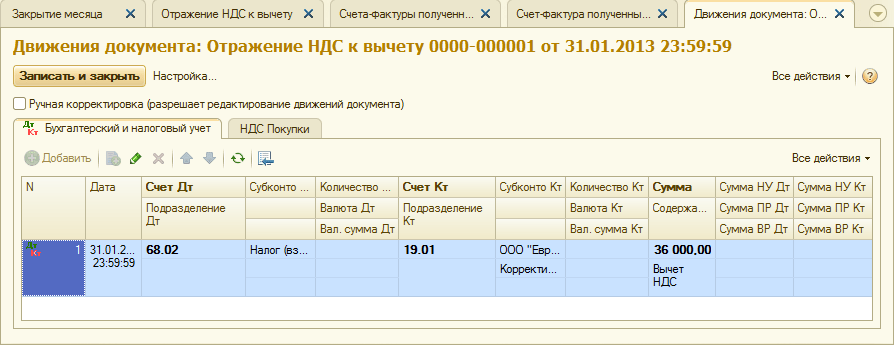

7. Для отражения НДС по лизинговому платежу, принимаемого к вычету, создадим документ «Отражение НДС к вычету» (закладка «Учет, налоги, отчетность», раздел «НДС»). Заполним его так, как показано на рис. 16. В качестве расчетного документа будем указывать документ «Корректировка долга», соответствующий данному лизинговому платежу .

Рис. 16 - Отражение НДС по лизинговому платежу к вычету

Также необходимо на основании созданного документа создать счет-фактуру полученный (рис. 17).

Рис. 17 - Форма «счет-фактура полученный» по лизинговому платежу

Проводка, сформированная документом «Отражение НДС к вычету», показана на рис. 18

Рис. 18 - Результат проведения документа «Отражение НДС к вычету»

8 . По завершении срока действия договора лизинга и уплаты всей суммы лизинговых платежей, включая выкупную цену, объект переводится в состав собственных основных средств.

Для отражения изменений состояния ОС может использоваться документ «Изменение состояния ОС» (закладка «Основные средства и НМА»). Заполним его форму, как показано на рис. 19. При отсутствии в списке «Событие ОС» события «Переход в собственность ОС по завершении лизинга», его необходимо создать. При создании указать вид события ОС как «Внутреннее перемещение».

Рис. 19 - Изменение состояния ОС

После перехода права собственности могут измениться параметры амортизации вследствие изменения стоимости ОС в налоговом учете или изменении коэффициента ускорения (рис.20).

Рис. 20 - Изменение параметров начисления амортизации

Здесь указывается оставшийся срок полезного использования ОС в месяцах (84 - 6 = 78), а также в колонке «Амортизация (ПР)» проставляется выкупная цена (разница первоначальной оценки стоимости ОС в БУ и НУ). В дальнейшем в НУ амортизация будет начисляться исходя из выкупной цены.

В заключение рассмотрим случай, когда имущество по завершении договора лизинга возвращается лизингодателю.

Для регистрации в программе данного факта необходимо воспользоваться ручной операцией (рис. 21).

Рис. 21 - Отражение возврата имущества лизингодателю

Формируем проводки Дт 01.09 («Выбытие основных средств») - Кт 01.01, а также Дт 02.01 - Кт 01.09. Таким образом, имущество возвращено лизингодателю с полной амортизационной стоимостью.

Лизингодатель остается собственником имущества и после передачи его во временное пользование. Право собственности может перейти к вам только при наличии условия о выкупе (ст. 11 , ст. 19 Закона от 29 октября 1998 г. № 164-ФЗ). Если не выкупаете предмет лизинга, то по окончании договора его нужно вернуть лизингодателю. Рассмотрим подробнее учет лизинга на балансе лизингополучателя.

Лизинг. Как учесть имущество на балансе лизингополучателя

На стадии заключения договора можно сразу согласовать, на чьем балансе будет числиться предмет лизинга. От этого зависит, как вы учтете расходы на содержание объекта и кто будет платить налог на имущество.

Когда имущество учитывается у лизингодателя, отразите его за балансом. Лизинговое имущество, которое согласно договору учитывается на балансе лизингополучателя, примите к учету как объект основных средств. Для этого к счету 08 «Вложения во внеоборотные активы» откройте субсчет «Имущество, полученное в лизинг». На нем отразите первоначальную стоимость лизингового имущества (по данным лизингодателя, на основании акта приема-передачи или договора).

Учет лизинга на балансе лизингополучателя - проводки при получении имущества:

- отражена стоимость имущества, полученного по договору лизинга (без НДС, т. к. передача лизингового имущества на баланс лизингополучателю не облагается этим налогом).

После этого примите лизинговое имущество к учету на счет 01 «Основные средства». Для этого к счету 01 откройте отдельный субсчет «Основные средства, полученные в лизинг». В бухучете сделайте проводку:

- отражено в составе основных средств имущество, полученное в лизинг.

Пример. Учет лизинга на балансе лизингополучателя

ОАО «Производственная фирма "Мастер"» в сентябре получило в лизинг оборудование. Стоимость имущества - 967 000 руб. (в т. ч. НДС - 147 508 руб.). Согласно договору имущество числится на балансе лизингополучателя.

В сентябре бухгалтер «Мастера» сделал следующие записи:

Дебет 08 субсчет «Имущество, полученное в лизинг» Кредит 76 субсчет «Стоимость предмета лизинга»

- 819 492 руб. (967 000 руб. - 147 508 руб.) - отражена стоимость полученного в лизинг оборудования;

Дебет 01 субсчет «Основные средства, полученные в лизинг» Кредит 08 субсчет «Имущество, полученное в лизинг»

- 819 492 руб. - введено в эксплуатацию оборудование, полученное в лизинг.

Амортизацию по лизинговому имуществу должна начислять та сторона, на балансе которой учитывается предмет лизинга. Поэтому если лизинговое имущество на балансе лизингополучателя, то именно лизингополучатель начисляет амортизацию. Начните это делать с месяца, следующего за тем, в котором имущество приняли к учету в качестве объекта основных средств (на счет 01).

Документальное оформление

Получив имущество в лизинг, составьте акт приема-передачи в произвольной форме или воспользуйтесь унифицированными формами № ОС-1, № ОС-1а, № ОС-1б, утвержденными .

На полученный объект основных средств откройте отдельную инвентарную карточку, например, по форме № ОС-6, утвержденной постановлением Госкомстата России от 21 января 2003 г. № 7 . При этом для учета полученного имущества можно использовать инвентарные номера, присвоенные ему лизингодателем. Об этом сказано в пункте 14 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н .

Учет лизинговых платежей

Указания об отражении в бухгалтерском учете операций по договору лизинга, утвержденные приказом Минфина России от 17 февраля 1997 г. № 15 , можно использовать в части, не противоречащей более поздним нормативно-правовым актам по бухучету. Поэтому в части учета расходов следует руководствоваться прежде всего положениями ПБУ 10/99.

В бухучете лизинговые платежи отражайте ежемесячно в составе расходов в корреспонденции со счетами расчетов (60, 76). Характер расходов определяйте в зависимости от направления использования предмета лизинга. В случае использования предмета лизинга в процессе производства и реализации товаров (работ, услуг) используйте счета учета расходов по обычным видам деятельности. В остальных случаях отразите прочие расходы.

Операции по начислению лизинговых платежей отражают записями:

Дебет 20 (25, 26, 44, 91-2...) Кредит 60 (76) субсчет «Расчеты за пользование предметом лизинга»

- начислен лизинговый платеж по имуществу, используемому организацией;

Дебет 19 Кредит 60 (76) субсчет «Расчеты за пользование предметом лизинга»

- учтен входной НДС по лизинговым услугам.

При получении счета-фактуры от лизингодателя и выполнении прочих необходимых условий:

- предъявлен к вычету входной НДС по лизинговым услугам.

В момент погашения задолженности перед лизингодателем сделайте запись:

Дебет 60 (76) субсчет «Расчеты за пользование предметом лизинга» Кредит 51

- оплачен лизинговый платеж.

Расходы признавайте независимо от факта перечисления средств лизингодателю в размере стоимости услуг каждого текущего месяца, установленного графиком лизинговых платежей.

Пример

ОАО «Производственная фирма "Мастер"» в сентябре получило в лизинг по договору без выкупа оборудование сроком на 5 лет (60 мес.). Общая сумма лизинговых платежей за весь период лизинга - 1 300 000 руб. (в т. ч. НДС - 198 305 руб.). Сумма ежемесячно уплачиваемого лизингового платежа согласно графику - 21 667 руб. (в т. ч. НДС - 3305 руб.).

Начиная с сентября ежемесячно бухгалтер отражает следующие записи:

Дебет 20 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

- 18 362 руб. (21 667 руб. - 3305 руб.) - начислен лизинговый платеж по имуществу, которое используется в деятельности производственной организации;

Дебет 19 Кредит 60 субсчет «Расчеты за пользование предметом лизинга»

- 3305 руб. - учтен входной НДС по лизинговым услугам за текущий месяц;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

- 3305 руб. - предъявлен к вычету входной НДС по лизинговым услугам;

Дебет 60 субсчет «Расчеты за пользование предметом лизинга» Кредит 51

- 21 667 руб. - оплачен лизинговый платеж за текущий месяц.

Информация в этой статье актуальна на день ее размещения на сайте. Если вы зашли сюда позже, то прочитать материал по данной теме в актуальной редакции и даже с учетом будущих изменений, можно в Системе Главбух.

Передача объекта лизинга лизингополучателю Типового документа для реализации данной операции в 1С 8.3 Бухгалтерия нет. Поэтому передача ОС в лизинг оформляется документом Операция. Создать документ Операция можно из раздела Операции, где выбираем Операции, введённые вручную, потом нажимаем Создать и выбрать Операция: Заполнение документа Операции:

- Содержание – поле описывает содержание хозяйственной операции, поэтому можно написать «Передано лизингополучателю»;

- Сумма операции – Первоначальная (Остаточная) стоимость передаваемого объекта.

Табличная часть заполняется проводкой Дт 03.03 Кт 03.01, в проводке не забываем выбрать наш объект лизинга. Сумма по НУ и БУ не отличаются, поэтому никаких разниц не возникает.

Учет лизинга у лизингополучателя

Необходимо указать первоначальную стоимость для целей налогового учета, которая равна сумме расходов ЛИЗИНГОДАТЕЛЯ (именно лизингодателя, то есть той другой стороны – не нас!) на приобретение предмета лизинга. «Способ отражения расходов по лизинговым платежам». Как мы помним, это счёт и аналитика, куда списываются расходы.

В данном случае для целей НУ. «Способ отражения расходов по лизинговым платежам» мы назвали «Лизинговые платежи». Изнутри он выглядит так: Закладка «Амортизационная премия»: Её мы в нашем примере не трогали.

Поэтому и смотреть на неё не будем. Проводки документа «Принятие к учету ОС» будут такими: Прокомментируем эти проводки.

Лизинг в «1с:бухгалтерии 8»

Важно! Право собственности на арендованное имущество к нам не переходит. Лизингодатель нам счет-фактуру не выписывает! Счет-фактура (полученный) – в данной операции отсутствует (не выставляется).

Никакой кнопки и полей «Зарегистрировать счёт-фактуру» на форме документа нет. Сумма НДС на счете 76.07.9 является «отложенной». Она будет списываться постепенно.

Это мы увидим в примере. Подводя итог этой операции нашего примера можно сказать так: документ «Поступление в Лизинг» принимает к учёту на счёт 08.04 Предмет Лизинга и фиксирует «отложенный НДС» по всему договору лизинга. 2. Переводим Предмет Лизинга в состав основных средств.

МЕНЮ: ОС и НМА \ Поступление основных средств \ Принятие к учету ОС. Откроем документ Принятие к учету ОС от 31.03.2015. Шапка документа заполняется просто.

Комментировать её заполнение не будем. В документе много закладок. Пройдёмся по каждой.

Учет лизинга на балансе лизингополучателя в 1с 8.3 пошагово

НДФЛ с выигрыша в лотерею: кто платит Кто должен перечислять в бюджет НДФЛ с выигрыша (распространитель лотереи или выигравший гражданин), зависит от суммы выигранного приза. < … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Внимание

Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках. А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

< … Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв. НКТ СССР 30.04.1930 № 169).

Учет лизинга на балансе лизингополучателя в 1с 8.3 и пример проводок

В реквизите «Расчеты» указывается счет по учету задолженности по лизинговым платежам — 76.07.2 (76.27.2, 76.37.2) · В табличной части в графе «Счет учета» указывается счет учета арендных обязательств — 76.07.1 (76.27.1, 76.37.1) Мы помним, что на счёте 76.07.1 – мы держим сумму всех наших арендных обязательств – БОЛЬШАЯ СУММА! На счёте 76.07.2 – мы учитываем задолженность по текущим лизинговым (обычно ежемесячным) платежам. Это маленькая сумма, если мы оплачиваем её строго по графику лизинговых платежей, без задержек.

Инфо

Всё заполняется почти автоматически. Надо только указать Номер и дату Акта по лизинговым платежам. И не забыть зарегистрировать счёт-фактуру в нижней части документа Поступление Товаров и Услуг.

Учет лизинга в 1с 8.3 у лизингодателя (имущество на балансе лизингодателя)

Прямо в пункте 1 абзаце 2 и написано: «Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно, либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество в соответствии с пунктами 8 и 20 статьи 250 настоящего Кодекса), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов, кроме случаев, предусмотренных настоящим Кодексом». Какие у нас расходы на приобретение? Правильно – выкупная стоимость Предмета Лизинга.

Есть ещё одно доброе Письмо Минфина РФ от 6 февраля 2006 г. N 03-03-04/1/90.

Лизинг: проводки

Операция Дебет счета Кредит счета Сумма, руб. Принят к учету объект лизинга (3 540 000 * 100 / 118) 08 «Вложения во внеоборотные активы» 76, субсчет «Арендные обязательства» 3 029 000 Предъявлен НДС лизингодателем 19 76, субсчет «Арендные обязательства» 545 220 Объект принят к учету в составе основных средств 01 «Основные средства», субсчет «Имущество в лизинге» 08 3 029 000 Перечислен лизинговый платеж (3 540 000 / 60) 76, субсчет «Задолженность по лизинговым платежам» 51 59 000 Учтен ежемесячный лизинговый платеж 76, субсчет «Арендные обязательства» 76, субсчет «Задолженность по лизинговым платежам» 59 000 Принят к вычету НДС в части лизингового платежа 68 19 9 000 Начислена ежемесячная амортизация(3 029 000 / 60) 20, 26, 44 и др.

Отражение операций по договорам лизинга в программе бухгалтерия предприятия 3.0

Закрытие месяца: Амортизация и Признание Лизинговых Платежей в Налоговом Учете МЕНЮ: Операции \ Закрытие периода \ Закрытие месяца. Просто проводим Закрытие месяца МАРТ 2015 года. Ничего особенного не будет.

Амортизация у нас начнёт начисляться только со следующего месяца после ввода основного средства в эксплуатацию. Лизинговые платежи тоже начнут начисляться со следующего месяца.

Всё будет только в АПРЕЛЕ 2015 года. Поэтому проводим Закрытие Месяца АПРЕЛЬ 2015 года. И вот появляется первое начисление амортизации: Корреспонденция проводки понятна.

Откуда взялись такие числа? По бухгалтерскому учёту наше основное средство «село» на 01 счёт в сумме 3 240 000 рублей (документ Принятие к учету ОС). Срок полезного использования в бухгалтерском учёте у нас 6 лет = 72 месяца. Значит амортизация в бухгалтерском учете за один месяц: 3 240 000 / 72 = 45 000 рублей.

Амортизация в налоговом учёте у нас больше, чем ежемесячный лизинговый платёж! И здесь возникает вопрос: как прикажешь тебя понимать, Налоговый Кодекс РФ?! Если бы амортизация была меньше нашего ежемесячного лизингового платежа, то что уходило бы у нас в расходы по НУ? Во-первых, амортизация. Во-вторых, ежемесячный лизинговый платёж минус амортизация. Сложим две этих суммы: амортизация + ежемесячный лизинговый платёж – амортизация = ежемесячный лизинговый платёж. То есть в расходы у нас ушла бы сумма ежемесячного лизингового платежа! Но у нас амортизация больше, чем ежемесячный лизинговый платёж.

Важно

Почему бы нам не учесть в расходах всю сумму амортизации – ведь она больше чем ежемесячный лизинговый платёж. И кстати, в КонсультантПлюс в рассматриваемой нами ситуации именно так и делается.

И это неплохо: больше сумма расходов – меньше прибыль – меньше налоги.

Проводки по лизингу в 1с 8 3 на балансе лизингодателя

Девятая Проводка: ВНИМАНИЕ! Тут надо понять: что такое первоначальная стоимость основного средства! До выкупа у нас был Предмет Лизинга в аренде. Теперь у нас появляется СВОЁ основное средство. Старый предмет, но в новом качестве. Все стоимости и амортизации, которые у нас наблюдались до выкупа – это всё относилось к Предмету Лизинга. Сейчас мы разбираемся с НАШИМ основным средством и формируем его первоначальную стоимость. Как формируется первоначальная стоимость основного средства для целей налогового учёта написано в Налоговом Кодексе РФ в статье 257 «Порядок определения стоимости амортизируемого имущества».

На этой закладке произведём корректировку нашего регистра сведений:

- Список параметров – нажимаем на кнопку Создать, табличное поле автоматически заполниться нужными параметрами из субконто:

Нажимаем Записать и закрыть, типовая операция в 1С 8.3 готова. При выборе типовой операции необходимо ввести только данные параметров и нажать на кнопку Заполнить: И все необходимые данные в 1С 8.3 автоматически сформируются. Лизинг на балансе лизингодателя проводки в 1С 8.3: Шаг 3. Учёт выручки по лизинговым платежам Для занесения лизинговых платежей в 1С 8.3 используется документ Реализация (акты, накладная).

Создать документ можно из раздела Продажи – далее Реализация (акты, накладные) – команда Реализация – выбрав пункт Услуги (акт). В шапке документа можно настроить счета учёта с лизингополучателем, а также порядок зачёта аванса.