Протезирование зубов возврат подоходного. Налоговый вычет за лечение и протезирование зубов

В материале подробно разберем, какие документы надо собрать, чтобы вернуть 13% от расходов на лечение. Расскажем, в течение какого срока можно обращаться за вычетом и как проще это сделать.

Список документов для налогового вычета за лечение

Комплект документов для налогового вычета за лечение делится на несколько составляющих:

- Документы, подтверждающие факт лечения и расходы.

- Доказательства родства с пациентом, если заявитель оплачивал услуги не для себя, а для своих близких.

- Налоговая декларация или уведомление и сопутствующие документы.

Разберем каждый пункт по отдельности. Необходимыми документами для социального вычета на лечение являются:

- Договор. В ФНС нужна копия. Стороной договора указывается не пациент, а претендент на вычет.

Важно!

Когда для дорогостоящего лечения требуется приобрести расходные материалы или препараты, это обязательно прописывается в договоре.

- Справка об оплате. Форма приведена в приказе от 25.07.2001 МНС и Минздрава № 289/БГ-3-04/256 . В справке отражают стоимость мед. операций и их разновидность. Дорогостоящее лечение указывается под кодом «2», простое – «1». Для каждого кода выписывается отдельная справка. Плательщиком в ней указывается получатель вычета.

Важно! В упомянутом приказе написано, что мед. организация выдает справку о стоимости лечения для налогового вычета по факту оплаты и при предоставлении подтверждающих документов. Если часть чеков утеряна, эту сумму больница может исключить из общих расходов.

- Лицензия не мед. деятельность (копия). Она понадобится в том случае, если ее реквизиты не указаны в договоре. На практике некоторые ИФНС запрашивают лицензию в обязательном порядке.

- Оригинал справки или выписки из истории болезни о том, что во время лечения использовались материалы и медикаменты, которые были куплены плательщиком, потому что клиника не смогла их предоставить.

- Чеки (копии). Для подтверждения затрат на покупку препаратов и материалов они обязательны. Расходы на лечение достаточно подтвердить справкой об оплате. Так указал Минфин в письме от . Однако в действительности инспекции часто запрашивают все чеки.

После того, как клиника выдала документы для возврата подоходного налога за лечение, следует подготовить свидетельства о родстве получателя вычета и пациента:

- о браке;

- о рождении ребенка;

- собственное свидетельство о рождении (когда лечение предоставлялось родителю).

Следующий шаг - подготовка документов для возврата денег за лечение через налоговую по перечню:

- декларация;

- справка 2-НДФЛ;

- копия паспорта;

- заявление на перечисление денежных средств.

При обращении к работодателю для оформления налогового вычета за лечение нужны документы:

- уведомление из ФНС;

- заявление.

Важно!

За каждый год подается отдельная декларация. В ней указываются общие траты на лечение, в одной или нескольких больницах.

Пример 1

Надежда в 2017 г. потратила 13 400 руб. на себя и 51 800 руб. на операцию маме. Помощь оказывали разные больницы. В итоге у Надежды получилось 2 пакета документов для налогового вычета за лечение. В 2018 г. она сдала одну декларацию, в которой указала общую сумму расходов 65 200 руб.

Документы для налогового вычета за лечение зубов

Для получения налогового вычета за лечение зубов нужны документы по тому же перечню, что и для другой мед. помощи. На все стоматологические услуги, кроме имплантации, справка для возврата подоходного налога за лечение выписывается с кодом «1».

Важно! Если вы задумали лечить зубы не в стоматологии, а в частном кабинете, убедитесь, что врач оформлен как ИП и работает по лицензии. В этом случае он обязан выписать вам справку об оплате.

Пример 2

Анна решила поставить пломбы и подлечить кариес. Обратилась в частный стоматологический кабинет. У принимающего врача на стене висел диплом и сертификаты о повышении квалификации. После оплаты врач отказался выдавать Анне справку. Оказалось, что он работает незаконно: без лицензии и оформления ИП. Т.к. у Анны нет документов для подтверждения социального вычета на лечение, НФДЛ ей не вернут.

На протезирование и имплантацию зубов

Согласно письму Минздрава от операция по имплантации - это дорогостоящее лечение. Значит, в справке на налоговый вычет на медицинские услуги проставляется код «2». Напротив, протезирование считается стандартным лечением и учитывается по коду «1».

Пример 3

Алексею поставили зубные импланты, которые обошлись ему в общей сложности 463 100 руб. Алексей заплатил всю стоимость разом. Стоматология выдала 2 справки. По коду 2 за саму операцию и импланты - 433 200 руб. По коду 1 на осмотры, снимки и сопутствующие процедуры – 29 900 руб. Алексей подал в ФНС документы для предоставления вычета на лечение и вернул себе 13% — 60 203 руб.

Перечень документов для налогового вычета на лекарства

В этом случае доказательством произведенных расходов служат 2 документа:

- оригинал рецепта;

- чеки на лекарства.

Как указано в письме Минфина от , лечащий врач обязан выписать рецепт для налогового вычета на медикаменты по и поставить на нем специальный штамп. Порядок заполнения бланка содержится в Приказе Минздрава от 20.12.2012 № 1175н . Образец рецепта на лекарства для налогового вычета .

Важно!

Срок действия рецепта от двух месяцев до одного года (в случае хронических заболеваний).

Пример 4

Маргарите Николаевне врач выписал гормональный препарат. Выдал рецепт для налоговой по нужной форме. Так получилось, что лекарство женщина купила с большим опозданием, через 3 месяца после назначения. Когда Маргарита Николаевна обратилась в ФНС с документами для возврата НФДЛ за лечение и лекарства, ей отказали. Оказалось, что на момент их приобретения срок действия рецепта истек.

Как подать документы на налоговый вычет за лечение

Налогоплательщик вправе выбрать один из нескольких способов. Так, в ФНС разрешается подать документы на возмещение НДФЛ за лечение:

- лично;

- через представителя;

- по почте;

- на сайте в личном кабинете.

В последнем случае все данные заполняют онлайн, а документы прилагают в отсканированном виде. Отправку удостоверяют электронной подписью, которую можно получить там же на сайте.

Пример 5

Валентина побоялась отправлять документы почтой и не захотела стоять в очередях. Она зашла в личный кабинет, заполнила последовательно все данные, приложила сканы документов на лечение для 3-НДФЛ и отправила декларацию онлайн. Через 3 месяца, зайдя на сайт, она увидела, что проверка прошла успешно. В личном кабинете Валентина сформировала и отправила заявление, а через 2 недели получила деньги на счет.

Срок подачи документов на вычет на лечение

В ФНС обращаться за вычетом разрешается не раньше, чем на следующий год после оплаты лечения. Предельный срок - 3 года. При этом законодатель на устанавливает конкретную дату обращения: подать документы можно в любой момент в течение указанного периода. В 2018 г. в ФНС ждут декларации за 2015-2017 г.

Важно! Минздрав в письме от подчеркнул, что справки и рецепты для налоговой мед. учреждения обязаны выдавать в течение 3 лет после завершения года, в котором прошли платежи.

Пример 6

Сергей в 2015 г. делал операцию. На всякий случай, сохранил договор и чеки. В 2018 г. он узнал, что можно за лечение получить вычет. Обратился в клинику -по предоставленным чекам ему выдали справку для ФНС. Сергей успел сдать документы в 2018 г. и получил вычет. В 2019 г. время было бы упущено.

Если человек хочет получить вычет незамедлительно после окончания лечения, он вправе обратиться за ним по месту работы. Там сразу пересчитают НДФЛ и выплатят 13% от расходов вместе с зарплатой. Воспользоваться этим способом можно только в том году, в котором оплачивалось лечение (

20.01.17 682 234 0

Как вернуть деньги за лечение

Инструкция для тех, кто лечился в платной клинике

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р . Расскажу, как сделать так же.

Екатерина Кондратьева

получила налоговый вычет за лечение

Что такое налоговый вычет на лечение

Налоговый вычет - это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ , если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО , лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, - 120 000 Р . Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ , вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение - значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы - только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере - дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р .

В 2015 году он потратил на лечение 80 000 Р . Василий собрал документы и подал заявление на налоговый вычет.

После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ : (480 000 − 80 000) × 0,13 = 52 000 Р .

Получается, что Василий должен был заплатить 52 000 Р , а по факту заплатил 62 400 Р . Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р .

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Как это работает

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Рассказываем не только про вычеты, но и про то, как не переплачивать за лечение, уберечь деньги от мошенников, больше зарабатывать и рационально тратить.

Подпишитесь на Т-Ж ВКонтакте, чтобы не пропустить статьи

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Получите справку из клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН , договор с клиникой, все чеки.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5-7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Если вы сомневаетесь, что справка оформлена правильно, - проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

На сайте налоговой принимают файлы формата .txt,

.doc,

.docx,

.pdf,

.gif,

.bmp,

.jpg,

.jpeg,

.png,

.tif,

.tiff,

.zip,

.7z,

.rar,

.arj,

.xls,

.xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru .

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ » → НДФЛ .

2. Заполняем паспортные данные. Если вы указали ИНН , то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ . В первом пункте справки указана информация о работодателе (ИНН , КПП и ОКТМО ).

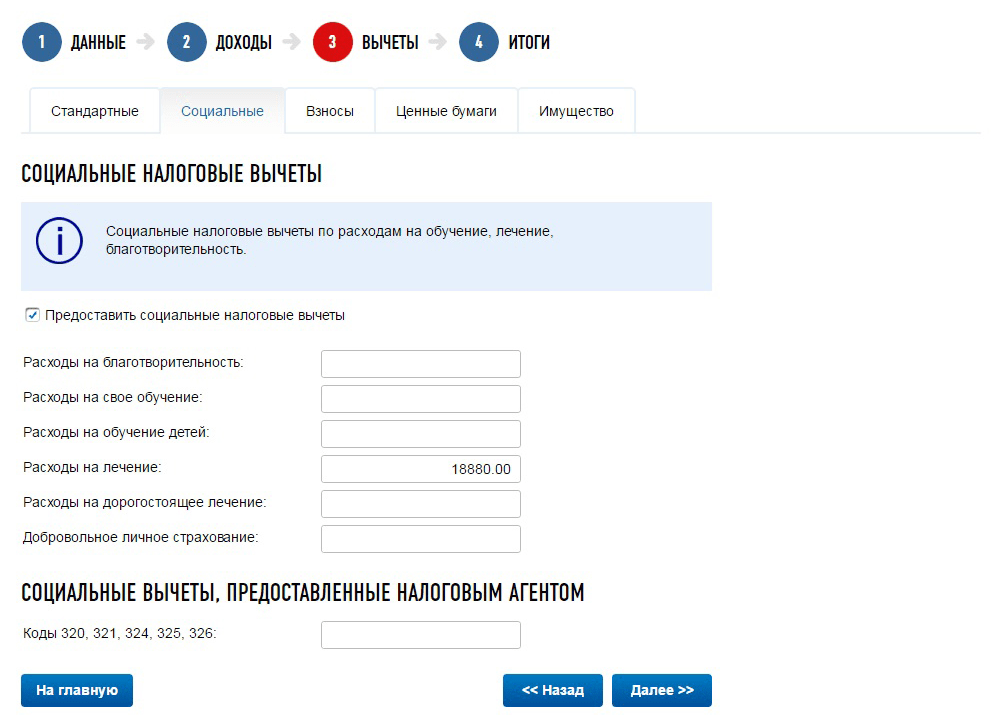

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение - это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС :

В заявлении ФИО , паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Запомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе - справку 2-НДФЛ .

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Налоговый вычет – это социальная льгота плательщикам НДФЛ. Ее суть заключается в том, что государство готово возместить человеку часть потраченных средств в виде частичного или полного возврата подоходного налога. Как известно, за лечение, имплантацию и прочее протезирование зубов можно получить налоговый вычет до 120 т. р .

Правовое регулирование возмещения затрат

Стандартный налоговый вычет за платные стоматологические услуги предоставляется на основании следующих законодательных актов:

- Статья 219 НК, в которой устанавливаются предельные размеры компенсаций.

- Статья 210 НК, обозначающая максимальные сроки подачи требуемой для оформления документации.

- Постановление Правительства №201 (в редакции 26.06.07), устанавливающее перечень медицинских услуг и лекарств, по которым может вестись возврат подоходного налога.

- Письмо ФНС №ЕД-3-3/4646, в котором приводятся причины отказа по выплате компенсации.

- Письма Минсоцразвития №26949/МЗ-14 и Минфина №03-04-05/7-146, в которых даны ключевые признаки дорогостоящего лечения, требующего увеличения вычета (установка имплантатов, мостов и т. д.).

- Письмо Минфина №03-04-07/2789, объясняющее ситуации возврата средств только за оплату услуг.

Условия предоставления компенсации

Человек может оформить налоговый вычет за комплексное лечение зубов, если он:

- получал доход, облагаемый стандартным налогом в размере 13%;

- оплачивал стоматологические услуги за свой счет;

- обратился в клинику на территории РФ, которая имеет российскую лицензию на ведение медицинской деятельности.

Исключение составляют поликлиники и больницы Крыма и Севастополя, которые долгое время действовали на основании украинских лицензий.

От того, что НДФЛ возвращаем, человек не признается уклоняющимся от налогов, он может свободно пересекать границы РФ.

Сколько раз в жизни получается вычет

Возврат НДФЛ за стоматологические услуги можно получать ежегодно в размере, установленном законодательством России. Вычет за лечение зубов перечисляется в следующем налоговом периоде : в 2019 человек мог получить деньги за стоматологические услуги, предоставленные в 2018 году.

Траты на медицинские услуги могут компенсироваться в течение 3 лет после их оказания, к примеру, в 2019 можно было оформить возврат за 2018, 2017 и 2016 годы. Суммы за разные налоговые периоды не складываются, остаток от положенных 120 тысяч рублей не переносится на следующий год. Поэтому максимум выгоды (исходя из размера вычета) равен: 120 000 рублей x 0,13 = 15 600 рублей.

Перечень включенных стоматологических услуг

Социальный возврат НДФЛ за лечение зубов покрывает расходы на:

- оплату стационарного и амбулаторного лечения зубов у себя и близких родственников;

- покупку необходимых медикаментов;

- страховку ДМС по стоматологии;

- санаторно-курортное оздоровление;

Компенсируется не сама путевка с питанием и проживанием, а все виды лечения: диагностирование, обследование, терапевтические консультации, профилактика.

Вычет НДФЛ по дорогостоящему лечению

Можно вернуть налоговый вычет за лечение зубов в размере более 120 т. р. , если получится доказать, что оно является дорогостоящим. В стоматологии к таким процедурам стандартно относят:

- имплантацию;

- реплантацию;

- зубное протезирование;

- установку металлоконструкций: брекетов, мостов.

Государство вернет полностью 13 процентов от суммы, выплаченной за эти процедуры, при соблюдении условий:

- в договоре на оказание услуг есть пункт о приобретении материалов самостоятельно пациентом;

- в медицинском учреждении нет требуемых медикаментов;

- расходные материалы, которые нужны для дорогостоящего лечения, находятся в медицинском списке Постановления №201;

- клиника выдала налогоплательщику справку с кодом 2.

Отказ в денежной компенсации

Возврат налога не предоставляется:

- неработающим пенсионерам, не имеющим трудового дохода за последние 3 года, так как пенсия не подлежит налогообложению;

- безработным людям;

- ИП по УСН и ЕНВД;

- получившим какой-либо доход в России иностранцам, которые не причисляются к налоговым резидентам РФ (налог рассчитывается по ставке в 30%, а не в 13%);

- людям, которые стали лечить зубы в зарубежных медучреждениях.

Процедура получения

Для получения вычета НДФЛ нужно подавать заявление и документационный комплект в налоговую инспекцию или по месту работы. В ИФНС лучше явиться лично , хотя законом разрешена подача бумаг представителем по доверенности.

Документы на налоговый вычет за лечение зубов

Чтобы получить налоговый вычет за лечение или имплантацию зубов, следует сдать в ИФНС документы:

- декларация 3-НДФЛ с информацией об официальном доходе;

- заявление, которое оформляется рукописным или машинным способом;

- справка 2-НДФЛ по требуемому промежутку времени (берется у работодателя);

- удостоверение личности и его копия;

- копия ИНН;

- заверенная копия договора с клиникой;

- копия лицензии учреждения с перечнем разрешенных видов медицинских работ;

- справка установленной формы из медицинского учреждения для предоставления в ИФНС (оформляется в бухгалтерии клиники);

- подтверждающая оплату документация: кассовые чеки, квитанции и т. д.;

- заверенный рецептурный бланк с назначением медикаментов, который оформляется по форме 107-1/у стоматологом и должен быть с соответствующими печатями.

Если человек будет делать социальный вычет подоходного налога за лечение зубов не у себя, а у родственника (супруги, ребенка, родителей), то к этому пакету документов понадобится добавить справки, указывающие на близкое родство.

Нюансы оформления заявления

В некоторых ИФНС требуют написать не одно, а сразу два заявления:

- о предоставлении вычета (на основании 219 НК);

- о возврате лишней суммы налогового сбора: возврат осуществляется безналичным способом, поэтому следует указать банковские реквизиты.

Тонкости заполнения бланков заявлений следует уточнить заранее, обратившись к сотруднику налоговой инспекции.

Особенности платежной документации

Все справки из медучреждений, квитанции, приходные кассовые ордера, платежные поручения и товарные чеки должны быть оформлены на человека, который указан в договоре стоматологических услуг, а не на того, кто фактически вносил плату. Несоответствие данных может стать причиной отказа в предоставлении денежной компенсации.

Если же пациент принес в налоговый орган справку из клиники и договор на оказание услуг, но у него не оказалось квитанций и чеков, он все равно имеет полное право на получение налогового вычета за комплексное лечение зубов. Если же территориальный орган ИФНС откажется выплачивать денежные средства, следует сослаться на Письмо ФНС №ЕД-4-3/7333 и обратиться в вышестоящие инстанции.

Хотя главный бухгалтер должен заполнить справку для налоговой инспекции по установленному образцу, пациенту следует знать пункты, которые должны находиться в документе. К ним относятся:

- Ф. И. О. и ИНН налогоплательщика;

- даты оплаты;

- номер карты пациента (амбулаторной или стационарной);

- код: 1 – указывает на обычную терапию, при которой компенсация не превышает 120 т. р., 2 – обозначает дорогостоящее лечение, стоимость которого возмещается в полном объеме.

Образец справки из медучреждения

Оформление в ИФНС

Процедура возмещения НДФЛ состоит из нескольких этапов. Надо:

- собрать требуемые документы для возврата налога за лечение зубов;

- заполнить и подать декларацию;

- принести документационный пакет в ИФНС;

- дождаться ответа и получить деньги.

Средства возмещаются налогоплательщику не сразу. В течение трех месяцев после подачи заявления проводится камеральная проверка, на основании которой и будет вынесено решение о предоставлении вычета или об отказе. В случае одобрения заявки возвращенные деньги на счет физического лица поступят в течение следующего месяца .

Если ИФНС слишком долго оценивает целесообразность выплаты, пропустив отведенные на это законом сроки, то заявитель имеет право получить компенсацию за каждые сутки просрочки. Ее размер обычно равен ставке рефинансирования.

Получение компенсации у работодателя

Возврат денег за лечение и протезирование зубов через территориальную налоговую инспекцию имеет один существенный недостаток: удержание НДФЛ начинается лишь в следующем периоде отчетности . Если человек не хочет ждать, он оформляет вычет у работодателя.

Но сначала надо получить разрешение в ИФНС. Оно придет в виде письменного уведомления в течение 30 дней после подачи заявки. Затем это уведомление следует предоставить работодателю вместе с необходимым документационным комплектом.

Частные случаи

Не все ситуации с вычетом НДФЛ укладываются в стандартные рамки, существует несколько не совсем типичных случаев.

Возврат налога при имплантации

Пациенты имеют право получить полный налоговый вычет за произведенную имплантацию зубов, поскольку она относится к дорогостоящему лечению. Эта процедура имеет ряд особенностей.

Так как человека в отделении зубопротезирования сначала готовят к операции, а только потом осуществляют имплантацию, то на руки обычно ему выдают две справки:

Так как человека в отделении зубопротезирования сначала готовят к операции, а только потом осуществляют имплантацию, то на руки обычно ему выдают две справки:

- с кодом 1 для получения стандартного вычета с лимитов 120 т. р.;

- с кодом 2 для оформления максимального возврата НДФЛ.

Для упрощения подачи документационного пакета в налоговую инспекцию к этим справкам следует приложить распечатку Писем Минфина и Минсоцразвития, в которых дается определение дорогостоящего лечения и написано, что имплантация к нему относится. Но на счет пациента вернется только та сумма, что была уплачена в виде налогов.

Возмещение НДФЛ для иностранцев

Получить вычет по НДФЛ за лечение зубов в Российской Федерации может каждый налоговый резидент. Иностранец становится таковым, если официально находится в стране больше 183 дней. Именно в этот момент со всех его доходов начинается удерживаться не 30%, а 13%.

Как только иностранец стал налоговым резидентом, он может рассчитывать на государственную компенсацию.

Но в этом правиле также есть исключения. Если речь идет о гражданах стран ЕАЭС, то их причисляют к налоговым резидентам с приезда в РФ, а потому высчитывают налог по ставке 13%. Поэтому они могут рассчитывать на налоговый вычет с самого первого дня нахождения в Российской Федерации, если решат лечить и протезировать зубы (ставить импланты) в местных клиниках наравне с россиянами. Компенсируемая сумма возвращается им также на счет, открытый в банке РФ.

Пенсионные компенсации за лечение зубов

Налоговые вычеты за лечение и протезирование зубов для пенсионеров предусмотрены только в том случае, если они продолжают и дальше официально работать, получая зарплату. В этом случае он может сделать возврат НДФЛ на общих основаниях.

Если же человек не работает, а получает только пенсию, то социальная компенсация за медицинские манипуляции ему не положена. С пенсии не удерживается 13%, поэтому возврат подоходного налога за платное лечение зубов осуществлять не с чего, деньги в казну и так не поступали.

Возвращение подоходного налога за лечение зубов – стандартная процедура, на которую имеет право каждый налогоплательщик. Это прекрасная возможность законно сократить свои расходы. Особенно это актуально для установки зубных протезов, ведь это лечение стоит чрезвычайно дорого.

Каждый, кто официально числится на работе, вправе получить от Российской Федерации неполный возврат денег, потраченных на покупку лекарств, лечение, восстановление повреждённых частей тела, органов, организма в целом. Данный обзор расскажет о требованиях, которыми обладает налоговый вычет на лечение зубов в 2019 году, какие документы нужны для оформления. Дополнительно рассмотрим вопрос о возврате денег за восстановление зубов, покупку путёвок в санатории, изменения в 2019 году, другие нестандартные ситуации, а также примеры просчета компенсационных платежей.

Можно ли вернуть деньги за лечение зубов и относится ли стоматологическое протезирование к дорогостоящему лечению

Конкретно эта услуга носит формальное название «специальный налоговый вычет». Это вид материальной помощи от страны. Действует на многие формы и виды лечения, даже на платное лечение зубов. Но лучше не заблуждаться, представляя перед глазами обычную выплату государством части средств, которую пациенты отдали в больнице/клинике. Всё не так просто.

По факту возместить можно лишь 13% от общей суммы, потраченной человеком. Но это действует не для каждого. Существует ряд критерий, не соответствуя которым увы не получите ничего. Выплачиваемые проценты – часть уплаченных гражданином налогов из его заработной платы. Но, конечно, как и в любом другом похожем случае, здесь имеется ряд подводных камней, которые мы сейчас и разберём.

Обратите внимание, если трудоустроенный гражданин уплачивал лишь НДС, помощь от государства получить не удастся.

Действует такой принцип: лечились в 2019 году – оговоренную часть средств вернете лишь в следующем. Учитывается, за какой период было проведено лечение. Доступно только последние 3 года. Если срок давности больше, вероятность частичной выплаты также ставится под сомнение.

Совершенно неважно, сколько раз вы совершали действия, относящиеся к критериям получения выплаты. Налоговый вычет за лечение зубов в 2019 году или любую другую деятельность по восстановлению организма возможно получить всего один раз.

Какая сумма подлежит возврату

Разберём несколько примеров, чтобы лучше понять, какую сумму можно получить:

- Клиент тратит на имплантацию зубов 500 000 руб. Код процедуры «2». Услуга недешёвая, на неё не распространяется сдерживание/лимитация. Выплата будет полной. Рассчитаем примерную сумму: потраченная на дорогостоящее лечение сумма умножается на 13%. На выходе получаем чистые 65 тыс. рублей. Зарплата клиента 40 000 руб./месяц. За год удержано государством 62 400. Значит правительство может выплатить лишь ту сумму, которая была удержана за проработанный год – 62 тыс. руб.

- Второй человек оплатил 1 млн. 50 тыс. рублей на имплантаты супруге и брекеты для восстановления зубов сына. В его случае выплата может быть 136 тыс. руб. За год мужчина получил заработную плату в сумме 2,5 миллиона рублей. Налогов оплатил 325 000 руб. Налоговые вычеты значительно превышает сумму для выплаты, значит данный клиент получает все 136 000 руб.

- В третьем примере человек тратит на зубное протезирование в платном отделении 140 000 руб. и дополнительно ему проводят операцию стоимостью в 200 000 руб. Официально доход клиента за 12 месяцев составил пол миллиона рублей. Из этой суммы государством были пересчитаны налоговые вычеты, и составили они 62 тыс. руб. Восстановление зубов подразумевает лимитирование суммы до 120 тыс. руб. По этой причине выплачивать средства государство будет из неё. Вспоминаем первый случай и видим картину – проведение операций не попадает под лимитирование. Получается 120 тыс. + 120 тыс. умножаем на 13%. Получаем 41 600 руб. Налог был выплачен в объёме, превышающем итоговую сумму для выплаты, третий персонаж может получить всю сумму.

Теперь вы видите, по какой системе проходит возврат подоходного налога за лечение зубов.

Перечень необходимых документов для получения налогового вычета за лечение зубов и где можно скачать бланк для заявления

Гражданин России вправе получить социальную компенсацию, если предоставит определенный перечень документов:

- декларация из налоговой;

- справка о наличии постоянной работы;

- ксерокопия паспорта;

- заявление от клиента на выдачу средств с указанием реквизитов для осуществления выплаты;

- копии контрактов с мед. центром, который проводил лечение, реабилитацию (дополнительно потребуются все заверенные основные страницы);

- отксерокопированные лицензии частной клиники;

- ксерокопия документа, подтверждающего факт оплаты (чек).

Бланк на возврат ндфл за лечение и протезирование зубов в 2019 году находится в свободном доступе. Посмотреть, скачать бланк и его пример заполнения можно через интернет.

Образец заполнения формы 3 ндфл на лечение зубов

Хотите заполнить бланк самостоятельно, но не понимаете, где взять образец заполнения? Воспользуйтесь программой, размещенной на официальном портале Федеральной налоговой службы РФ. Там же доступен для скачивания бланк 2016 года. Вы сможете внести в него все недостающие данные. Но тут больше вероятность допущения ошибки за счёт незнания определённых нюансов.

Любой способ внесение данных в 3-НДФЛ начинается с данных о клиенте, желанием которого является получение определённой суммы от растрат. Данные одинаковы для всех, это ФИО, идентификационный код и т.д.

Следующим этапом будет заполнение декларации информацией о своём источнике дохода, а конкретно – о своём руководстве (список необходимых данных доступен в декларации 2-НДФЛ, которую нужно получить по месту трудоустройства). Теперь потребуется внести данные касательно своего дохода на этом рабочем месте, а также сумме удержанного государством налога. Информация по доходу записывается за каждый месяц и в итоге суммируются.

Последним пунктом значится указание конкретного суммированного числа тех денег, которые были потрачены на восстановление или лечение. Теперь, когда декларация собрана и заполнена, её нужно подписать и вместе с другими необходимыми документами предоставить в ИФНС. Это можно сделать лично или переслать ценным письмом. Если выбираете второй вариант, то обязательно опишите вложения.

Как вернуть 13 процентов потраченных на стоматологию денег через госуслуги или в налоговой

Компенсация доступна:

- Посредством госуслуги (Федеральную налоговую службу).

Здесь компенсация представлена единоразовой выплатой, составляющей 13% от суммарной стоимость, оплаченной за лечение. Перевод выплаты человеку будет осуществлен в конце года, в котором он оплачивал услуги стоматологии. Для удобства на интернет-портале ФНС можно завести собственный личный кабинет.

- Через работодателя.

Здесь возврат налога за лечение зубов в 2019 году представляется суммами, которые отражают:

- Снижения подоходного налога, зачисляющегося каждый месяц с зарплаты работника. Вычет выплачивается, когда гражданину начисляется ежемесячная заработная плата.

- Законную уплату подоходного налога не в полном объеме. В данной ситуации налог выплачивается до конца года или пока не будет достигнута сумма в размере 13% от стоимости, которую работник оплатил за лечение, или до 15,6 тыс. руб.

Тонкости возврата средств потраченных на лечение ребенка или родителей

У каждого человека сегодня или завтра возникнет нужда в лечении ребёнка, мужа, неработающего родственника, пенсионера. В любой из этих ситуаций плательщик вправе вернуть часть денежных средств, потраченных на услуги мед сервиса или лекарственные препараты.

Возвратить родственнику часть денег можно следуя общим указаниям. Можете возврат компенсации оформить вы, как личность, стабильно уплачивающая налоги, но в документах (договора, чеки и т.д.) указан плательщиком ваш родственник.

Возраст детей, на чьё лечение распространяется компенсационная выплата средств, не может составлять выше 18 лет. Так устроен закон, потому что совершеннолетний человек может самостоятельно работать официально и, как следствие, самостоятельно заниматься получением возврата денег. В контракте на оказание лечения несовершеннолетним лицам плательщиком выступают родители, хоть терапия была назначено ребёнку. В государстве налоговый вычет при лечении и протезировании зубов 2019 имеет определённые лимит – чуть больше 15 тыс. российских рублей. Каждый родитель ребёнка, не достигнувшего совершеннолетия, может получить компенсацию в этих пределах.

Некоторая часть средств, затраченных на восстановление, имплантацию, установку металлокерамики и другие услуги стоматолога в соответствии с НК РФ, может быть возвращена посредством социальной льготы. Чтобы оформить налоговый вычет на лечение зубов в ИФНС потребуется представить соответствующие документы. Социальная льгота может достигать 120000 рублей, затраты на дорогостоящие медицинские услуги возмещаются полностью.

Вычет по налогу на лечение зубов: требования

В соответствии с постановлением Правительства России за номером 201 для получения социальной льготы необходимо соблюсти основные требования:

- с официального дохода производятся отчисления 13%;

- услуга содержится в перечне нормативно-правовых актов;

- плательщик НДФЛ для оплаты использовал собственные средства.

Налоговый вычет на лечение и протезирование зубов не могут получить – нетрудоустроенные пенсионеры, официально неработающие граждане и ИП, использующие «упрощенку».

Если возврат предусмотрен за медицинские услуги, предоставленные несовершеннолетнему ребенку, тогда основное условие для его получения – кровное родство налогоплательщика или его законное опекунство.

Налоговый вычет на протезирование зубов: особенности

Имплантация и протезирование – одни из самых дорогостоящих стоматологических услуг, поэтому большинство граждан сомневаются, что за них можно получить возмещение.

Протезирование не относится к дорогим видам процедур, поэтому сумма установленного лимита, не должна превышать 15,6 тыс. Имплантация – дорогостоящий тип услуг, на который установленное ограничение не распространяется.

Величина 120000 руб. – базовый параметр, установленный для всех видов социальных льгот. Если гражданин израсходовал 130000 – обучение и 150000 руб. – медицинские услуги, приравненные к коду 1, тогда вернуть израсходованные средства он может не только за медицинские процедуры, но и образование, но не выше базового параметра.

Социальный вычет на лечение зубов, какие документы нужны

Прежде чем оформлять возмещение, необходимо убедиться, что приобретенные гражданином услуги подлежат возмещению. Кроме того, в ИФНС потребуется представить документы на налоговый вычет за лечение зубов:

- декларацию;

- справку по форме 2-НДФЛ с постоянного места работы;

- копию документа, удостоверяющего личность;

- заявление с указанием расчетного счета, реквизитов финансово-кредитного учреждения;

- заверенную копию договора с медучреждением с перечнем процедур;

- сканы лицензии стоматологической клиники;

- копию платежного документа.

Самый ответственный этап – представление подготовленного пакета документов в ИФНС по месту регистрации. Их можно предъявить лично или направить по почте. Если бумаги передаются через представителя, он должен предъявить свидетельство, подтверждающее его полномочия.

Как получить налоговый вычет на лечение зубов: сроки рассмотрения

3-НДФЛ за 2016 год сдается в ФНС по окончанию налогового периода. Предоставленное заявление сотрудники инспекции рассматривают три месяца, на протяжении которых осуществляется проверка сертификатов, договоров и квитанций. По окончанию процедуры обращение отклоняется или одобряется.

При положительном решении налоговый вычет на лечение зубов 2017 перечисляется гражданину по указанным им реквизитам в течение месяца. При отказе налогоплательщик может обратиться в суд или вышестоящие органы власти.

Если физлицо посчитает, что для него лучше получить стоматологический вычет у непосредственного работодателя, тогда ему не придется дожидаться окончания года, а обратиться с соответствующим заявлением, благодаря которому он некоторое время будет освобожден от уплаты НДФЛ.

Законодательством предусмотрена максимальная сумма без возможности перераспределения неиспользованных остатков на последующие годы. Получить социальную льготу гражданин может в течение трех лет с момента проведения медицинских процедур, подтвержденных документально.

Социальный налоговый вычет на лечение зубов: виды

Если трудоустроенный гражданин воспользовался сразу же простым и дорогостоящим лечением, тогда ему будет предоставлена льгота одновременно по нескольким статьям:

- 13% от общей суммы дорогостоящих услуг;

- 13% от базовой суммы – 120 тыс. рублей от совокупных расходов.

В этом случае сумма возмещения будет зависеть от величины уплаченного за предшествующий год налога. Если затраты на стоматологические услуги превышают официальный доход налогоплательщика, право относительно получения льготы можно доверить близким родственникам.

Налоговые вычеты на лечение зубов, какие услуги входят в перечень постановления №201:

| Медицинские процедуры | Классификация для установления льготы | База для исчисления льготы |

Лечение: пульпит, кариес и др. | Не является дорогостоящим видом лечения | Реальный расход – до 120тыс. руб. |

Установка пломб |

||

Протезирование (помимо имплантации) |

||

Гигиена и чистка ротовой полости |

||

Отбеливание |

||

Установка зубных протезов | Дорогостоящие услуги | 100% возмещение |

К какому типу относится определенная медицинская услуга, аттестованное учреждение укажет в документах, предназначенных для уполномоченной организации.

Налоговый вычет на лечение зубов пенсионерам: как получить

Данная категория физических лиц имеет право на предоставление льготы, при условии, что он официально трудоустроен и является плательщикм НДФЛ. В данном случае порядок получения стоматологического вычета аналогичный, как и у других категорий российских налогоплательщиков. Но, если он не работает, тогда возмещение ему не положено.

Выход из ситуации есть, налоговый вычет на лечение зубов пенсионерам может быть предоставлен через трудоустроенного ребенка. Только во всех бумагах, необходимых для получения льготы должны быть указанны непосредственные данные официально работающего гражданина.

С 2016 года возмещение можно получить не только в ИФНС, но и у работодателя. Для этого потребуется также обратиться в налоговую службу с соответствующим обращением.

Заявление на налоговый вычет за лечение зубов: особенности составления

Компенсировать расходы гражданин может посредством соответствующего обращения, составленного от руки или через компьютер. В заявлении нужно указать основные реквизиты:

- название налоговой службы, в которую направляется пакет документов;

- инициалы налогоплательщика и адрес места жительства;

- требование относительно получения льготы, право на которую появилось в результате расходов при протезировании, восстановлении зубов и т.д.;

- ссылку на ст. 219 НК России;

- сумму, подлежащая возврату;

- реквизиты финансово-кредитной организации;

- список бумаг, квитанция, прилагаемых к обращению;

- дата формирования обращения и подпись налогоплательщика.

Сотрудники ФНС обычно оформляют самостоятельно налоговый вычет на лечение зубов, какие документы на определенный случай необходимы они подскажут по телефону. Чтобы избежать возможных расхождений, заявление лучше заполнить в присутствии работника налоговой службы.

Налоговый вычет на лечение зубов ребенка: условия получения

Каждый гражданин может затратить свои собственные средства на медицинскую помощь своим близким родственникам. Расходы, направленные на оплату услуг медицинского учреждения, а также медикаментов, могут быть возмещены.

Оформление социальной льготы должно соответствовать следующим условиям:

- При оплате услуг за детей, им не должно быть более 18 лет. Связано это с тем, что совершеннолетнее «чадо» может работать официально, соответственно получить льготу он может самостоятельно.

- Плательщиком по соглашению с медицинским учреждением будет выступать само трудоустроенное лицо, но в договоре будет указана информация о том, что услуги предоставлены непосредственно самому ребенку.

Максимальная сумма возмещения в данном случае – 15 тыс. 600 рублей касательно каждого члена семьи, но не более. Остаток на следующий год не переносится.

Налоговый вычет на лечение зубов: декларация

Социальная льгота предоставляется при оформлении 3-НДФЛ. Составить ее можно самостоятельно, воспользовавшись сервисом ФНС РФ, расположенным на официальном онлайн-портале уполномоченного органа.

Для каждого года, для которого заполняется форма, представлена соответствующая программа. То есть, если налогоплательщик, формируя документ касательно возмещения расходов, понесенных в 2015 году, воспользуется программой для 2013 года, сотрудники уполномоченного органа не примут подобную декларацию.

Получение налогового вычета на лечение зубов – достаточно длительная процедура, которая требует серьезного подхода. При наличии вопросов или сложностей с оформлением 3-НДФЛ следует обратиться в специализированную фирму, предоставляющую услуги по формированию разных справок, документов.

Как оформить налоговый вычет на лечение зубов: обращение в ИФНС

Подготовленный пакет бумаг, квитанций необходимо передать в уполномоченный орган по месту регистрации. Сделать это можно разными способами:

- Посетить ФНС лично – позволяет получить необходимую информацию, быстро устранить возможные недочеты.

- Направить документы через почту с описью предоставляемых бумаг и уведомлением о получении ценного письма. При получении бумаг сотрудник ответственной организации удостоверит факт получения письма своей подписью.

- Передать бумаги через представителя, действующего на основании доверенности.

После получения документов, инспекторы проверяют их точность не более трех месяцев. По окончанию данного периода они предоставляют свой ответ. При отказе необходимо уточнить причину. При положительном решении деньги будут переведены гражданину не позднее 30 дней.

Налоговый вычет на дорогостоящее лечение зубов

В некоторых ситуациях льгота может быть выше 15,6 тыс. рублей. Законом не предусмотрены ограничения, если социальный налоговый вычет на лечение зубов предоставляется за оплату дорогостоящих процедур.

Неограниченное возмещение будет предоставлено в следующих случаях:

- хирургическое вмешательство, осуществляемое при тяжелых заболеваниях различных органов;

- пересадка органов;

- лечение злокачественных образований щитовидки;

- имплантацию зубов, других протезов.

То есть при оплате дорогостоящих медицинских процедур официально трудоустроенный гражданин получит возмещение в полном объеме, независимо от суммы расходов. Для оформления компенсации потребуются соответствующие документы.

Как вернуть стоматологический вычет на лечение зубов: суть процедуры

Итак, для оформления компенсации необходимо действовать согласно простой инструкции:

- в начале года, следующего за отчетным периодом приобретения услуг, следует собрать документы и направить их в ИФНС до 30 апреля;

- подождать, пока уполномоченный орган изучит бумаги и примет решение;

- при положительном ответе в течение месяца получить средства.

В 2016 году законом была предоставлена официальная возможность оформить стоматологическую льготу не только в ФНС, но и через работодателя.

Заявление предоставляется в налоговую службу, после получения положительного решения на руки выдается соответствующее уведомление на использование льготы. Далее оно передается в бухгалтерию по месту основной работы вместе с просьбой, заполненной в письменной форме. С этого месяца налог с работника удерживаться не будет до полного погашения суммы, понесенных затрат.

Как получить налоговый вычет на лечение зубов – достаточно актуальный вопрос, на который многие граждане РФ хотят получить ответ.