Как сделать корректировку поступления в 1с 8.2. Бухучет инфо. Аннулирование ошибочно занесённого документа

Случается, после покупки товара или его продажи возникает необходимость корректировки выписанной первички. Такие действия могут быть инициированы поставщиком или покупателем, если они обнаружили ошибку при оформлении первоначальных документов поставки, или нами самими, например, когда при приемке товаров обнаружены какие-либо недостачи или излишки товаров.

Созданные и проведенные в какой-то период документы не во всех случаях можно или по крайней мере корректно исправлять. Например, нельзя внести изменения в документы в закрытом периоде: корректировка поступления прошлых лет в 1С 8.3 может повлечь перепроведение множества зависимых документов, а как итог – искажение сумм выручки, налогов и пр. Правильнее отражать эту операцию при помощи предусмотренных в системе 1С отдельных документов.

Документ «Корректировка поступления» в 1С 8.3 при приобретении товаров

Сделать корректировку после приобретения необходимого товара можно через одноименный документ в «Покупках».

А также с помощью кнопки «Создать на основании» непосредственно из поступления или добавить вручную в список документов. В случае, когда создается новый документ по изменению реализации, то в нем обязательно должен быть указан тот документ поставки, данные которого будут корректироваться.

Если корректирующий документ вводится на основании документа поставки, то информация о соответствующем поступлении заполнится автоматом и вбивать ее вручную необходимости не будет. Создавать нужные документы «на основании», как вариант, можно из самого документа поступления, или из их списка.

При этом на закладке «Товары» в строку «До изменения» из исходного проведенного документа по поступлению копируется количество и другие цифры, поэтому эта строка недоступна для редактирования. Строка «После изменения» автоматом заполняется аналогичными значениями, но она доступна для внесения данных, которые были изменены. Можно изменить, уменьшить или увеличить количество принятого товара, а также подкорректировать цену, если цена неожиданно изменилась, например, пока товар ехал от поставщика или оператор по выписке накладных внес ошибочные данные в учетную систему.

При изменении документов, которыми оформляется поступление, также возникают изменения и во взаиморасчетах с поставщиками. При этом важно не забыть внести изменения в учет НДС.

Например, при исправлении поступления в сторону уменьшения необходимо поставить флаг «Восстановить НДС в книге продаж», чтобы восстановить ранее учтенный для вычета НДС. После этого в программе формируется соответствующая запись книги продаж. Это становится возможным при выборе вида требуемой операции «Корректировка по согласованию сторон». В данном случае в «Товарах» ставка НДС недоступна для изменения.

Также можно указать в документе, нужно ли отражать данные изменения во всех соответствующих учетных разделах или только внести изменения по учету НДС. Проводки отражают восстановление НДС и фиксируют данные по корректировке стоимости товара.

Если выбрана операция «Исправление в первичных документах», корректировки будут направлены на ошибки в первичке. Здесь, чтобы провести корректировку, доступны для изменения все колонки табличной части. Так же можно сформировать корректировочные движения по НДС.

На основании выбранных документов по корректировке приобретения можно создать «Счет-фактура полученный». Данные вносятся по кнопке «Создать на основании» из самого документа или из списка документов приобретения товаров.

При увеличении стоимости покупных товаров необходимо подготовить документ «Формирование записей книги покупок» и заполнить вкладку «Вычет НДС».

Документ «Корректировка реализации» в 1С 8.3 при приобретении товаров

Кнопка «Создать на основании» позволяет сформировать новый документ из реализации или добавить вручную в список документов корректировки.

Когда новый документ будет создан, если он был сформирован через «Добавить из списка документов корректировки», нужно проконтролировать, чтобы в нем был обязательно указан тот документ продажи, данные которого будут корректироваться.

При изменении данных продажи изменению подлежат не только взаиморасчеты с покупателем, но и выручка, и соответственно – финансовый результат деятельности фирмы.

Корректировать реализацию в сторону уменьшения в «1С:Бухгалтерия» нужно аналогично корректировке поступления: выбираем операцию (это может быть как корректировка по согласованию, так и внесение необходимых исправлений в первичных документах) и вносим изменения в количество или стоимость реализованного товара в соответствующих столбцах в разрезе каждой позиции номенклатуры.

Аналогично выбираем, как отображать операцию – во всех соответствующих разделах или в одном учете НДС. При выборе «Во всех разделах учета» корректировка формирует движения в бухгалтерском и налоговом учете, а также движения по регистрам учета НДС.

При выборе «Только в учете НДС» движения формируются только по регистрам учета НДС, а в БУ и НУ придется отразить корректировку вручную. При выборе «Только в печатной форме» никакие движения не формируются.

На основании можно выписать также корректировочный счет-фактуру.

При формировании записей книги покупок туда попадают корректировочные счета-фактуры по документам «Корректировка поступлений и реализаций».

При формировании регламентного отчета «Декларация по НДС», который можно открыть и сформировать в разделе «Отчеты», в автоматом заполненную декларацию попадают корректировочные счета-фактуры.

Таким образом, программа 1С имеет достаточно гибкие и удобные механизмы для отражения различных действий по поступлению и реализации продукции, использование которых поможет избежать ошибок учета или длительных операций перепрповедения.

Таким образом, программа 1С имеет достаточно гибкие и удобные механизмы для отражения различных действий по поступлению и реализации продукции, использование которых поможет избежать ошибок учета или длительных операций перепрповедения.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

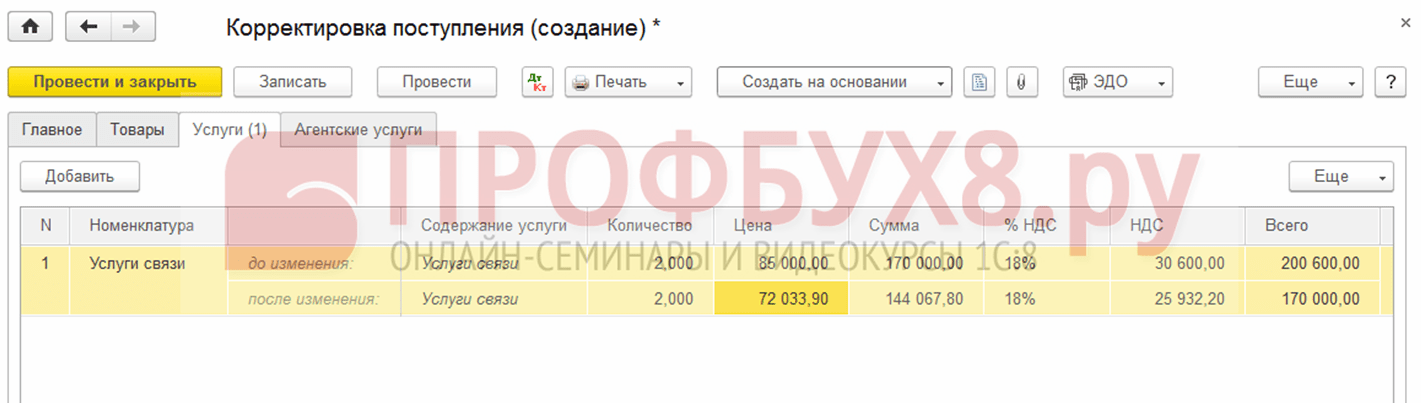

На закладке Услуги заносим новые данные:

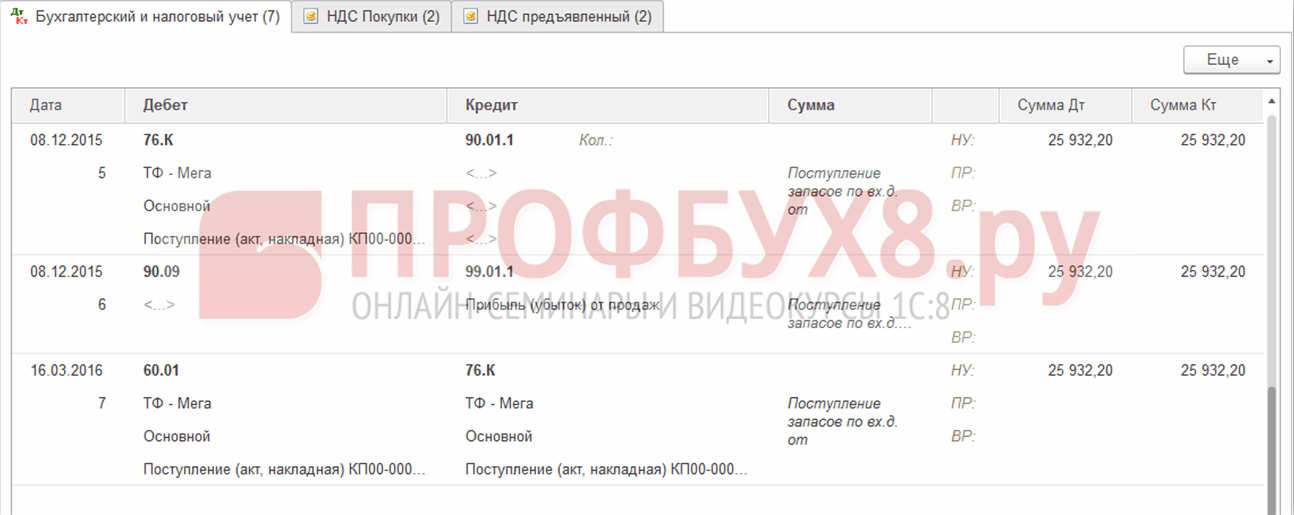

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

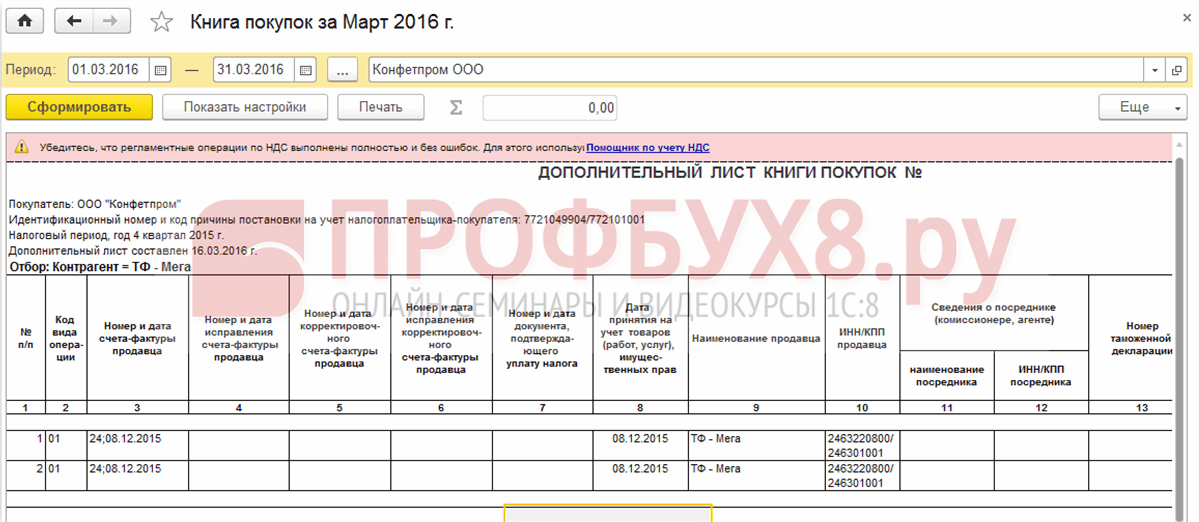

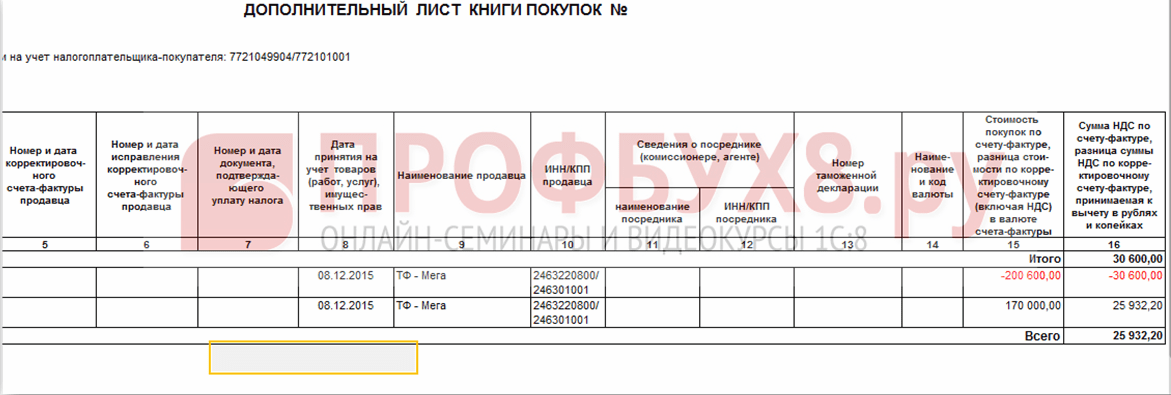

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

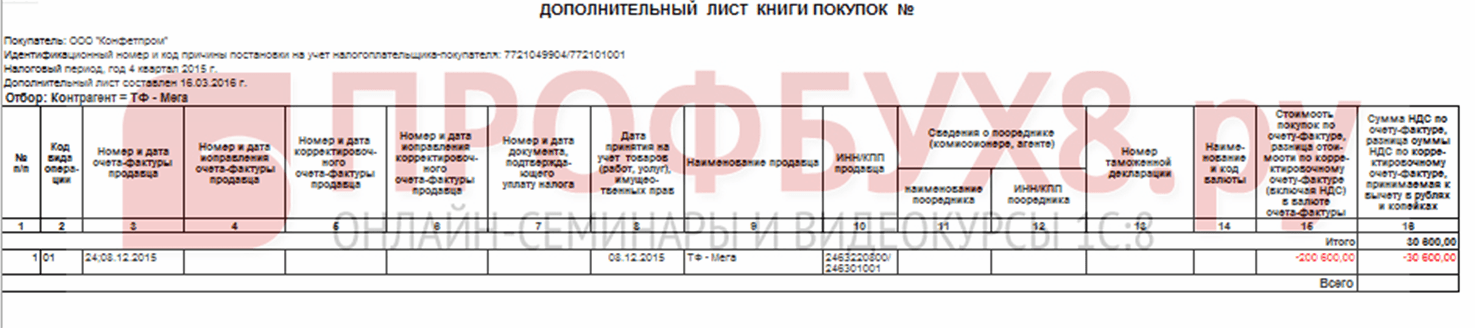

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

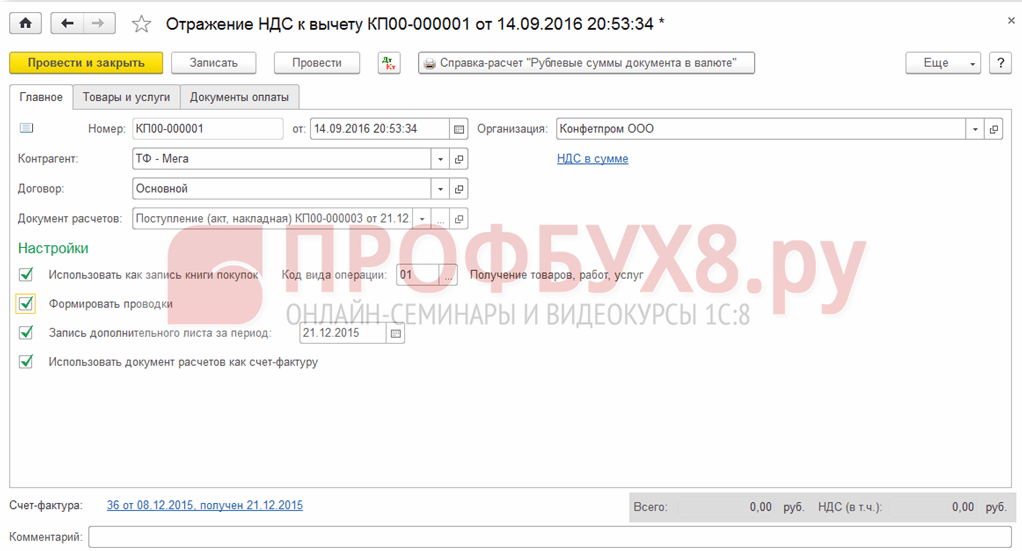

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Корректировки и исправления поступления и реализации в 1С:Бухгалтерия8

Корректировки и исправления

Согласно Постановлению Правительства РФ от 26.12.11 № 1137, разделяются два понятия:

внесение корректировок

исправление ошибок.

Корректировка – изменение первоначальной стоимости товара или услуги, произошедшее после отгрузки по обоюдному согласию поставщика и покупателя.

Ошибка

- изначально указанная в счет-фактуре неверная информация, например, неправильный ИНН/КПП, адрес грузоотправителя или грузополучателя и т.д.

В соответствие с этим детально изменился порядок формирования самих документов.

Корректировки (пошаговая инструкция)

Корректировка в программе формируется как документ «Поступление товаров и услуг» или «Реализация товаров и услуг».

Корректировка поступления

Уменьшение стоимости

При уменьшении первоначальной стоимости корректировочный счет-фактура отразится в части 2 журнала учета полученных и выставленных счетов-фактур.

В книге продаж отразится корректировочный счет-фактура. Запись в книге продаж должна относиться к периоду, в котором регистрируемый документ поступил в организацию.

После этого следует восстановить Ранее принятый вычет должен быть восстановлен в размере разницы между суммой налога до и после корректировки.

Увеличение стоимости

При увеличении первоначальной стоимости покупки корректировочный счет-фактура отразится во 2 части журнала учета полученных и выставленных счетов-фактур.

Запись в книге покупок должна относиться к периоду, в котором у покупателя в наличии будут одновременно корректировочный счет-фактура и первичный документ на изменение условий поставки (договор, доп.соглашение и др.).

Покупатель может принять вычет в размере разницы между величиной НДС до и после корректировки.

Порядок формирования документов (более подробно можно посмотреть на

1. Создайте новый документ «Поступление товаров и услуг» в журнале документов «Поступление товаров и услуг», на закладке «Корректировочный». При этом в документе будет автоматически установлен подвид «Корректировочный». Если документ создавался не на указанной закладке, достаточно изменить в нем подвид, щелкнув по ссылке «подвид документа» и выбрав подвид «Корректировочный».

2. В поле «Коррект.док.» выберите корректируемый документ поступления. После выбора программа предложит заполнить табличную часть на основании корректируемого (исходного) документа. При положительном ответе строки из табличной части исходного документа будут перенесены в табличную часть корректировочного документа. При отказе табличную часть пользователь будет заполнять самостоятельно.

3. Если ЦЕНА и КОЛИЧЕСТВО в корректировочном документе не изменились, их нужно оставить неизменными. Данные колонок «Сумма разница» и «Сумма НДС разница» должны заполняться только в случае, если в результате корректировок они изменялись (если уменьшались - то с минусом). Если разницы в сумме и сумме НДС нет, значения колонок «Сумма разница» и/или «Сумма НДС разница» должны быть очищены.

4. Для корректировочных документов должна быть настроена отдельная типовая операция. Можно сделать это, скопировав типовую операцию по обычному поступлению, а затем исправить корреспонденцию по НДС.

5. Проведите документ «Поступление товаров и услуг». Далее по ссылке «Ввести счет-фактуру» создается счет-фактура полученный с видом счета-фактуры «Корректировочная»:

6. Проведите счет-фактуру.

Корректировка реализации

Уменьшение стоимости

При уменьшении первоначальной стоимости корректировочный счет-фактура отразится в части 1 журнала учета полученных и выставленных счетов-фактур.

В книге покупок корректировочный счет-фактура отражается в периоде, когда выставлен корректировочный счет-фактура и есть первичные документы на изменение условий поставки.

После этого организация имеет право на вычет разницы между суммой НДС до и после корректировки.

Увеличение стоимости

При увеличении первоначальной стоимости корректировочный счет-фактура регистрируется в части 1 журнала учета полученных и выставленных счетов-фактур.

Корректировочный счет-фактура отразится в книге продаж. Если отгрузка и корректировка состоялись в одном квартале, регистрацию должна отразиться в книге продаж за этот квартал.

Если отгрузка пришлась на один квартал, а корректировка на другой, регистрация отразится в дополнительном листе книги продаж за квартал, когда состоялась отгрузка. При этом запись данных по корректировочному счету-фактуре в дополнительном листе отразится с положительным значением, то есть без знака «минус». Начисление НДС к уплате производится в размере разницы между суммой налога до и после корректировки. Начисление надо датировать кварталом, в котором состоялась отгрузка.

Как пользователю исправить собственные ошибки, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления.

Пример

|

Организация ООО «Новый интерьер», применяющая общую систему налогообложения и положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), в феврале 2016 выявила ошибку в учете: сумма затрат на аренду офисного помещения за III квартал 2015 года была ошибочно завышена на 30 тыс. рублей. Также была завышена и сумма вычета НДС, ошибочно зарегистрированная в книге покупок за III квартал 2015 года (5 400 руб.). Допущенная ошибка была обнаружена и исправлена до представления налоговой декларации по налогу на прибыль за 2015 год и до подписания бухгалтерской отчетности за 2015 год. Организация приняла решение внести необходимые изменения в данные бухгалтерского и налогового учета и представить в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года; по налогу на прибыль - за 9 месяцев 2015 года. |

Затраты на аренду офисного помещения были отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). Напоминаем, что доступ ко всем документам поступления осуществляется из раздела Покупки . В результате проведения документа были сформированы бухгалтерские проводки, а также записи в специальные ресурсы для целей налогового учета для счетов с признаком налогового учета (НУ):

Дебет 60.01 Кредит 60.02 - на сумму зачтенной предоплаты за аренду помещения (76 700 руб.); Дебет 26 Кредит 60.01 - на стоимость аренды помещения (65 000 руб.); Дебет 19.04 Кредит 60.01 - на сумму НДС (11 700 руб.).

На основании документа поступления был зарегистрирован документ Счет-фактура полученный, а НДС принят к вычету в полной сумме в периоде поступления услуг. Соответствующие записи введены в регистр бухгалтерии и в специальные регистры учета НДС.

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов и счетов-фактур, следует воспользоваться документом учетной системы Корректировка поступления . Документ целесообразно ввести на основании документа Поступление (акт, накладная) . Для этого нужно нажать на кнопку Ввести на основании (доступна как из формы документа поступления, так и из формы списка документов поступления) и выбрать команду Корректировка поступления .

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2015 года (поле от ).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах - используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик, исправляя первичные документы, выставляет исправленный счет-фактуру;

- Корректировка по согласованию сторон - регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Поставщик в данном случае выставляет корректировочный счет-фактуру;

- - предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 1 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 1).

Рис. 1. Документ «Корректировка поступления», закладка «Главное»

В зависимости от установленного значения реквизита Отражать корректировку документ может отражать изменения в двух вариантах:

- Во всех разделах учета (нужно оставить этот вариант);

- Только в учете НДС .

Переключатель Отражение доходов и расходов в Примере 1 следует установить в положение Отнести на тот же счет, что и услуги (20, 26, 44,...).

Табличные части Товары и Услуги заполняются автоматически по документу, указанному в поле Основание . Каждой строке исходного документа соответствуют две строки в документе корректировки (рис. 2):

- до изменения ;

- после изменения .

Рис. 2. Документ «Корректировка поступления», закладка «Услуги»

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. Строка после изменения изначально заполнена теми же значениями, что и строка до изменения . В строке после изменения нужно указать исправленные суммовые показатели.

На основании документа Корректировка поступления нужно зарегистрировать исправленную версию документа Счет-фактура полученный по кнопке Зарегистрировать .

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

Дебет 60.02 Кредит 60.01 - на образовавшуюся сумму аванса поставщику (35 400 руб.), выплаченного за аренду помещения; СТОРНО Дебет 68.02 Кредит 19.04 - на всю сумму НДС (11 700 руб.), которая ранее была ошибочно принята к вычету по «неправильному» счету-фактуре, подлежащему аннулированию в книге покупок; Дебет 68.02 Кредит 19.04 - на положенную сумму вычета НДС (6 300 руб.); СТОРНО Дебет 19.04 Кредит 60.01 - на ошибочное завышение суммы предъявленного НДС (5 400 руб.); СТОРНО Дебет 26 Кредит 60.01 - на ошибочное завышение стоимости аренды помещения (30 000 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Разниц (постоянных (ПР) и временных (ВР)) между данными бухгалтерского и налогового учета не возникает.

Все без исключения записи датированы 31.12.2015. После выполнения обработки Закрытие месяца (раздел Операции ) при автоматическом заполнении отчетности исправленные данные бухгалтерского и налогового учета попадут, как в годовую бухгалтерскую отчетность, так и в декларацию по налогу на прибыль организаций за 2015 год. А вот уточненную декларацию по налогу на прибыль за 9 месяцев 2015 года придется скорректировать вручную. Для этого автоматически заполненный показатель строки 040 «Косвенные расходы - всего» Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@), следует уменьшить на 30 000 руб.

После проведения документа Корректировка поступления помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. При уменьшении стоимости приобретенных товаров и услуг дополнительный лист книги покупок за III квартал 2015 года сформируется автоматически. В дополнительном листе будут отражены записи:

- сторнировочная - на ошибочно зарегистрированную сумму вычета НДС;

- принимаемая к вычету сумма НДС, предъявленная по счету-фактуре от поставщика.

Операции по исправлению собственной ошибки и по вычету НДС по аренде автоматически будет отражены в уточненной декларации по НДС за III квартал 2015 года:

- в Разделе 3 «Расчет суммы налога, подлежащей уплате в бюджет...»;

- в Разделе 8 «Сведения из книги покупок...»;

- в Приложении № 1 «Сведения из дополнительных листов книги покупок» к Разделу 8 декларации по НДС (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Напоминаем, что организация должна самостоятельно исчислить и уплатить пени, если причитающиеся суммы налогов уплачиваются в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Налоги и взносы» ИС 1С:ИТС.

Корректировка поступления во многом похожа на аналогичную по назначению Корректировку реализации (посмотреть ). На самом деле, отражение документа в учете отличается из-за требований законодательства.

У документа также есть возможность выбора двух видов операций:

Исправление в первичных документах

. Корректировка по согласованию сторон

Исправлять мы можем:

В сторону уменьшения или в сторону увеличения,

. документы текущего года и прошлых лет.

В начале статьи приведено пошаговое описание работы - последовательность аналогична для всех ситуаций. Во второй части статьи рассмотрим детали более подробно.

Корректировка поступления в 1с УПП и КА 1.1 пошаговая инструкция

Шаг 1: Создаем Корректировку поступления на основании документа Поступление товаров и услуг, который нужно исправить. Вносим нужные правки и проводим. Во второй части статьи будет подробно описано внесение исправлений.

Шаг 2: Вводим счет-фактуру по гиперссылке из Корректировки поступления. Счет-фактуру нужно зафиксировать, чтобы исправление правильно отразилось в учете и отчетах при последующих шагах.

Шаг 3: После внесения любых корректировок нужно запускать обработку Проведение документов по регистрам НДС.

Обычно это делают при закрытии месяца. Это необходимо делать до формирования записей книги покупок или продаж, так как Корректировки поступлений не выполняют сами движений по регистрам НДС. Если не запускать обработку, то исправления не попадут в нужные разделы книги продаж или покупок. Проведение документов по регистрам НДС запускается из интерфейса Заведующий учетом:

Шаг 4:

Для разных операций Корректировка поступления может быть учтена в дополнительных листах

книги покупок или книги продаж. Поэтому на следующем шаге нам нужно сделать документы Формирование записей книги покупок и Формирование записей книги продаж. Это также обязательная процедура при закрытии месяца.

Для создания этих документов удобно пользоваться обработкой Формирование документов по НДС:

Для запуска обработки следует указать настройку формирования документов по НДС. На самом деле эта настройка определяет только вручную или по расписанию должно выполняться формирование документов. В ней можно настроить автоматическое расписание. Но сейчас мы не будем этого делать и запустим обработку вручную:

Шаг 5: Смотрим как отразились наши корректировки в книгах покупок и продаж.

Все!

Теперь смотрим подробности по вариантам:

1. Корректировка поступления текущего года в сторону уменьшения

Нам нужно уменьшить Поступление товаров и услуг, оформленное в предыдущем квартале:

Отчетность по НДС уже сдали.

1.1. Корректировка поступления с исправлением в книге покупок

Введем на основании Поступления товаров и услуг документ Корректировка поступления. 1С создает его с видом операции Исправление первичных документов по умолчанию. Уменьшим цену по одной строке:

1С по умолчанию проставляет флаг Восстановить НДС в книге продаж. Я его сниму.

Документ формирует проводки:

Заполнить данные исправленной счет - фактуры поставщика по гиперссылке в подвале документа.

Выполняем регламентные процедуры по НДС, указанные на шаге 3 и 4.

Проведение документов по регистрам НДС добавляет сторно вычета по НДС в

проводки документа Корректировка поступления.

В Формировании книги покупок у нас сформируется запись:

Теперь можем смотреть полученный результат в Книге покупок. Ставим галочку Формировать доп. листы за корректируемый период.

В Основном разделе новая запись:

В Доп листе полная корректировка записи по корректируемому поступлению:

1.2. Корректировка поступления с восстановлением НДС в книге продаж

Если мы выбираем вид операции документа Корректировка по соглашению сторон, то можно будет восстановить НДС в книге продаж:

Здесь нужно указать флаг Восстановить НДС в книге продаж. В этом случае получаем проводки документа:

После проведения регламентных операций по НДС получаем проводки:

И восстановление НДС в книге продаж:

Корректировка с видом операции Корректировка по соглашению сторон в сторону уменьшения учитывается в основном разделе книги продаж в периоде корректировки.

2. Корректировка поступления текущего года в сторону увеличения

Вид операции Исправление первичных документов дает в случае корректировки поступления в сторону увеличения аналогичный результат. Оформляем Корректировку и счет-фактуру:

Получаем проводки документа:

После выполнения регламентных операций по НДС проводки будут выглядеть вот так:

Корректировка с видом операции Исправление в первичных документах сторнирует суммы по документу - основанию и создает новую запись в периоде, в котором создается корректировка.

Вид операции Корректировка по соглашению сторон отражается только доначислением разницы и отражается в основном листе книги покупок в периоде корректировки. Суммы отраженные в периоде документа-основания не корректируются.

Корректировка с видом операции Корректировка по соглашению сторон в сторону увеличения учитывается в основном разделе книги покупок в периоде корректировки.