Списывается ндс в 1с. Списание входного ндс. НДС необходимо принять к вычету

Организация совмещает два вида деятельности ОСНО и ЕНВД. Ведет раздельный учет доходов и расходов. Как правильно списать НДС не принятый к вычету после распределения НДС по расходам распределяемый в зависимости от выручки от вида деятельности..А также не принятый к вычету из-за отсутствия первичных документов?

Суммы НДС, относящиеся к деятельности, облагаемой ЕНВД, учитывайте в стоимости приобретенных товаров (работ, услуг) (Дебет 08, 10, 20, 41 Кредит 19).

При отсутствии первичных документов и (или) счетов-фактур входной НДС списывайте в расходы без уменьшения налогооблагаемой прибыли. Включить суммы НДС в стоимость приобретенных товаров (работ, услуг) в этом случае нельзя.

В бухучете списание входного НДС, который нельзя принять к вычету или учесть в стоимости приобретенных товаров (работ, услуг, имущественных прав), отразите проводкой Дебет 91-2 Кредит 19 – списан НДС за счет организации.

Если организация применяет ПБУ 18/02, в учете нужно отразить постоянное налоговое обязательство. Его отразите проводкой Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражено постоянное налоговое обязательство со списанной суммы НДС.

Обоснование

Ольги Цибизовой, начальника отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

Когда входной НДС нужно включить в стоимость приобретенного имущества (работ, услуг)

Раздельный учет НДС

Если имущество (работы, услуги, имущественные права) приобретено для выполнения как облагаемых, так и необлагаемых операций, то организуйте раздельный учет входных сумм НДС, предъявленных поставщиками. Суммы налога, относящиеся к необлагаемым операциям, учитывайте в стоимости приобретенного имущества (работ, услуг, имущественных прав). Суммы налога, относящиеся к облагаемым операциям, принимайте к вычету.

4.1

ОСНО и ЕНВД

Если организация совмещает общую систему налогообложения и ЕНВД, то организуйте раздельный учет входных сумм НДС, предъявленных поставщиками. Суммы налога, относящиеся к деятельности, облагаемой ЕНВД, учитывайте в стоимости приобретенных товаров (работ, услуг). Суммы налога, относящиеся к деятельности на общей системе налогообложения, принимайте к вычету .

Такой порядок следует из пунктов , 4.1 статьи 170 Налогового кодекса РФ.

Олега Хорошего , начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России

Как отразить НДС в бухучете и при налогообложении

Ситуация: как отразить в бухучете входной НДС, если его сумма (часть суммы) будет включена в стоимость товаров (работ, услуг)

Возможны различные варианты в зависимости от использования приобретенных товаров (работ, услуг).

В момент приобретения товаров, работ, услуг НДС, выделенный в счете-фактуре, учтите на счете 19 . Такой вывод следует из Инструкции к плану счетов . Там, в частности, сказано, что на счете 19 учитывается НДС, уплаченный или подлежащий уплате поставщику. Поэтому при приобретении товаров, работ, услуг (имущественных прав) в учете сделайте проводки:

Дебет 10 (08, 44, 20, 26...) Кредит 60 (76)

– отражено поступление материалов, товаров, работ, услуг и т. д.;

Дебет 19 Кредит 60 (76)

– отражен предъявленный поставщиком НДС.

Момент, когда организация сможет включить стоимость НДС в состав товаров, работ, услуг, основных средств, зависит от причины, по которой НДС учитывается в стоимости имущества (работ, услуг). Например, если организация использует приобретенное основное средство в двух видах деятельности (облагаемой и не облагаемой НДС), то входной НДС, который нужно включить в первоначальную стоимость имущества, можно будет определить только по окончании налогового периода (п. 9 ст. 274 ,п. 4 ст. 170 НК РФ). В этот момент организация сделает проводку:

Дебет 08 Кредит 19

– входной НДС учтен в первоначальной стоимости имущества.

Если же организация, например, занимается только розничной торговлей, переведенной на ЕНВД, то списать НДС со счета 19 на увеличение стоимости товаров можно в день их приобретения.

Ситуация: можно ли учесть при расчете налога на прибыль сумму входного НДС, которую нельзя принять к вычету или включить в стоимость приобретенных товаров (работ, услуг, имущественных прав)

Нет, нельзя.

В пункте 1 статьи 170 Налогового кодекса РФ сказано, что входной НДС не уменьшает налоговую базу по налогу на прибыль. За исключением входного налога, учтенного в стоимости приобретенных товаров (работ, услуг, имущественных прав). В этом случае входной НДС учитывается при расчете налога на прибыль в составе стоимости товаров (работ, услуг, имущественных прав). Включить НДС в стоимость товаров (работ, услуг, имущественных прав) можно, если выполняются требования пункта 2 статьи 170 Налогового кодекса РФ. Подробнее об этом см.

Многим бухгалтерам знакома такая проблема, когда входящий НДС из квартала в квартал лезет в документ , при том, что он уже давным-давно был принят к вычету.

Рассмотрим как обнаружить «зависший» НДС, и, главное, как исправить ошибку, а так же:

- причины появления «зависшего» входящего НДС;

- формирование отчетов в 1С для выявления «зависшего» НДС;

- методы исправления ошибки.

В 1С предусмотрена отдельная система регистров НДС, поэтому бухгалтеру часто трудно разобраться с «зависшим» входящим НДС по счету-фактуре поставщика с прошлых периодов. Особенно это важно, когда ведение учета в программе ведется с ошибками.

В этой статье мы очень подробно, шаг за шагом, пройдем весь путь от понимания алгоритма работы программы в части входящего НДС, поиска ошибки и предложим способы для исправления «зависшего» НДС.

Ошибка зависший входящий НДС

Часто бухгалтер считает, чтобы НДС был принят к вычету, достаточно в 1С сделать проводку Дт 68.02 Кт 19 и не важно каким способом она будет сделана. Например, это могут быть:

- ручные проводки по НДС в документе Операция, введенная вручную ;

- ручная корректировка проводок по НДС в документах.

Именно движения по регистрам накопления НДС, а не по счетам бухгалтерского учета, формируют записи в книге покупок и в книге продаж, а также данные для декларации по НДС.

Поэтому для анализа ошибок, связанных с предъявленным поставщиком НДС, будем следить за движениями регистра НДС предъявленный .

Учет входящего НДС, предъявленного поставщиком

Для понимания допущенной ошибки сначала обратим внимание на проведение документа Поступление (акт, накладная) .

Проводки по документу

Документ формирует проводки:

- Дт 19.03 Кт 60.01 – принятие к учету входящего НДС, предъявленного поставщиком.

Так же документ формирует движение по регистру НДС.

- регистр НДС предъявленный – запись вида движения Приход . Это потенциальная запись в книгу покупок. Она ждет выполнения всех условий для права на принятие НДС к вычету в программе.

Схема формирования проводок по НДС при поступлении товара.

Списание НДС

В результате сформированы проводки по списанию НДС только по регистру бухгалтерии.

Схема формирования проводок при списании НДС вручную.

В 1С для отражения принятия НДС к вычету делается две параллельные записи в регистрах по НДС:

- Расход по регистру НДС предъявленный ;

- регистрационная запись в регистре Книга покупок .

Документ Операция, введенная вручную не формирует автоматически таких записей в регистрах, поэтому в результате входящий НДС «зависает» в регистре НДС предъявленный .

Ошибка «зависшего» НДС

При автозаполнении документа Формирование записей книги покупок программа включает для принятия к вычету такой НДС, т.к. пытается автоматически провести Расход НДС по регистру.

Определение суммы зависшего входящего НДС

Для того чтобы поправить ошибки, связанные с «зависшим» НДС, необходимо сначала определить, по каким счетам-фактурам и в каких суммах входящий НДС «завис» в программе.

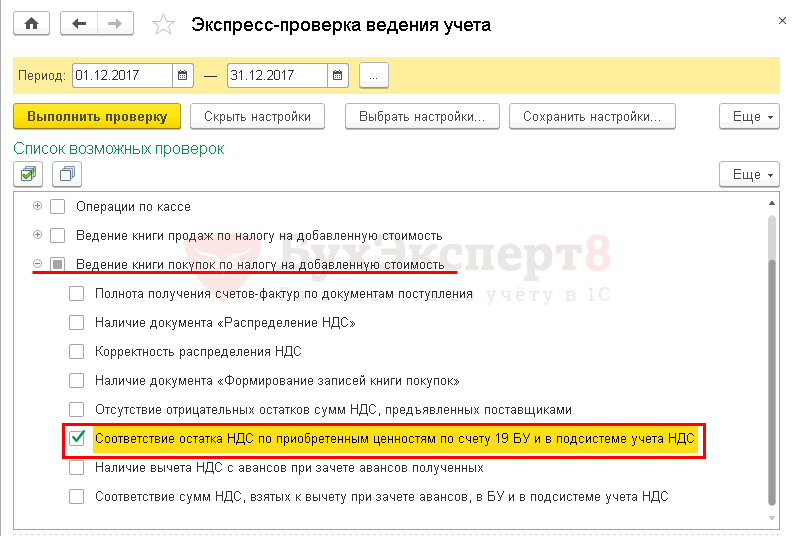

Для этого мы предлагаем воспользоваться отчетом Экспресс-проверка .

Экспресс-проверка

Пошаговая инструкция определения «зависшего» НДС отчетом Экспресс-проверка .

Шаг 1. Откройте отчет Экспресс-проверка : раздел Отчеты – Анализ учета – Экспресс-проверка .

Шаг 2. Выполните настройку для поиска «зависшего» НДС: кнопка Показать настройки – Список возможных проверок — Ведение книги покупок по налогу на добавленную стоимость – флажок Соответствие остатка НДС по приобретенным ценностям по счету 19 БУ и в подсистеме учета НДС .

Шаг 3. Сформируйте отчет по кнопке Выполнить проверку .

Прочие отчеты для выявления зависшего НДС

Для выявления «зависшего» НДС можно так же использовать настройку Универсального отчета Проверка «зависшего» НДС. Но минус состоит в том, что она не дает расшифровку в разрезе счетов-фактур, по которым входящий НДС «завис».

Исправление ошибки с зависшим НДС

Покажем, как внести исправление в 1С, если выявлен «зависший» НДС в регистре НУ.

Списание входящего НДС вручную

Для списания входящего НДС по регистру НДС предъявленный воспользуемся документом Операция, введенная вручную .

Шаг 1. Создайте новый документ Операция, введенная вручную : раздел Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать — Операция .

Откройте форму выбора регистров НДС по кнопке ЕЩЕ – Выбор регистров .

Шаг 2. На вкладке Регистры накопления поставьте флажок НДС предъявленный .

Шаг 3. Перейдите на вкладку НДС предъявленный и по кнопке Добавить внесите данные по списанию НДС.

Вкладка Бухгалтерский и налоговый учет не заполняется. Проводка по списанию НДС с кредита счета 19 ранее уже была сделана. Записи формируются только по регистру НДС предъявленный .

Шаг 4. Сохраните документ по кнопке Записать и закрыть .

Шаг 5. Проверьте заполнение документа Формирование записи книги покупок — кнопка Заполнить документ .

Данные по счету-фактуре поставщика ООО «Цветочная композиция» больше не попадают в документ Формирование записей книги покупок . Исправление выполнено корректно.

Списание НДС специализированным документом

Для списания НДС в 1С существует специальный регламентный документ Списание НДС : раздел Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать – Списание НДС .

Если бухгалтер хочет списать НДС и вообще его не принимать к вычету, то лучше воспользоваться этим документом. Он сразу сформирует проводку на списание НДС по БУ и спишет НДС по регистру НДС предъявленный .

Документ формирует необходимые движения:

- в бухгалтерском учете; PDF

- в регистре накопления НДС предъявленный . PDF

НДС необходимо принять к вычету

Если в результате проверки запись по принятию НДС к вычету не попала ранее в Книгу покупок и не была отражена в Декларации по НДС (Раздел 8) , то для возможности воспользоваться правом на вычет НДС в документе Операция, введенная вручную нужно добавить и заполнить новую вкладку по регистру накопления НДС Покупки .

Принятие НДС к вычету вручную будет выглядеть так:

Регистр НДС предъявленный .

Регистр НДС Покупки .

Отражение вычета НДС в Книге Покупок : раздел Отчеты – НДС – Книга Покупок .

Суммы, полученные от поставщиков, могут входить в состав себестоимости товаров или прочих расходов при осуществлении учета.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Включение входящего НДС в состав расходов для некоторой категории налогоплательщиков является обязательным условием учета.

Организации и ИП, использующие специальные режимы налогообложения, не могут принимать к вычету или возмещению налог в связи с отсутствием налоговой базы по НДС.

В составе расходов НДС учитывают предприятия:

- Применяющие УСН.

- Имеющие ЕНВД.

- Находящиеся на ПСН.

- Использующие ОСН, но получившие освобождение от уплаты налога.

При определении условий учета НДС в составе затрат исключаются экспортные операции. Применение налогообложения НДС по ставке «0» не обязывает организации включать налог в затраты.

Предприятия в ряде случаев производят списание НДС на расходы (по деятельности с основной системой налогообложения), если товар или продукт не используется в учете обложения прибылью.

В качестве примера можно привести случай деятельности организации, оказывающей наряду с услугами по ремонту гарантийное обслуживание. Стоимость запчастей, устанавливаемых по гарантии, компенсируется производителем.

Списание деталей в момент установки производится в полной сумме с учетом НДС.

Нормативная база

Учет НДС при списании в составе расходов определяется НК РФ. Учет порядка списания НДС производится в соответствии со .

Для порядка бухгалтерского учета необходимо использовать Методические указания по бухгалтерскому учету материально-производственных запасов.

О порядке

Списание налога на расходы производится только на основании документального подтверждения. Необходимо различать учет у организации с полностью отсутствием операций, облагаемых НДС.

Если организация применяет специальный режим:

- суммы начисленного поставщиками НДС учитываются в стоимости товаров в момент их постановки на складской учет;

- величина налога при покупке ОС или НМА включается в первоначальную стоимость объекта.

Несколько сложнее производится списание налога в состав затрат при ведении организацией нескольких режимов. В случае наличия режимов с обложением НДС и необлагаемых налогом необходимо вести раздельный учет.

Деление доходов и расходов по видам деятельности – обязательное условия для включения налога в затраты.

Согласно ст. 170 НК РФ необходимо обеспечить ведение раздельного учета для получения сумм НДС, применяемых к вычету или относящихся на расходы.

Организация самостоятельно определяет порядок и срок деления полученных и реализуемых активов – сразу при оприходовании на склад либо по мере отгрузки в производство.

НДС по общехозяйственным расходам определяется в конце периода – месяца, квартала. Деление производится на основании пропорции от отгрузки или полученной выручке по операциям, облагаемым и не облагаемым НДС.

В случае четкого определения расходов по видам деятельности производить расчеты в зависимости от выручки не требуется.

Вариантами четкого отнесения затрат и, соответственно, НДС, могут быть закрепленные за видом деятельности арендованные помещения, транспорт, основные средства, в том числе движимое имущество и прочие виды расходов.

Куда списать

Полученный НДС в составе документально подтвержденных сумм стоимости активов может списываться в состав себестоимости либо в числе прочих расходов.

Налогоплательщик может распорядится полученным НДС:

- Определив сумму в составе расходов, если полученные активы применяются для ведения деятельности, не облагаемой НДС.

- Не учитывать сразу в расходах налог по получении документального подтверждения поставок в случае возможности использования товаров, продукции в получении доходов при раздельном учете предприятия.

Стоимость полученных товаров и продукции включается в состав себестоимости. Сумма полученного НДС включается в состав полученного актива.

В зависимости от принятой учетной политики могут входить в величину себестоимости транспортные расходы поставки товара.

К прочим расходам, в состав которых может входить НДС при ведении необлагаемой налогом деятельности, могут относиться коммунальные платежи, услуги связи, затраты на канцтовары и прочие виды трат предприятия.

Списание не производится

В процессе ведения деятельности возникают случаи с переходом предприятия на другой вид налогообложения. В случае перехода с общего режима необходимо произвести инвентаризацию остатков ТМЦ на складе.

Перед переходом предприятия стараются уменьшить остатки товаров на складе:

- НДС, принятый ранее к вычету по полученным товарам, необходимо восстановить и уплатить в бюджет ();

- товары, которые будут использоваться в деятельности, необлагаемой НДС, будут учитываться по стоимости оприходования – без учета в составе себестоимости сумм НДС.

Налогоплательщик не может увеличить стоимость оприходования на сумму НДС, полученную до перехода. В составе прочих расходов НДС не учитывается.

Вычет в дальнейшем восстановленной суммы не производится в случае изменения обстоятельств налогоплательщика. В аналогичном порядке производится учет в отношении ОС и НМА.

При наличии раздельного учета при добавлении деятельности, не облагаемой НДС, налогоплательщик производит восстановление НДС поквартально.

Как списать НДС на расходы

Списание НДС на расходы производится в различный момент времени, определяемый наличием совмещаемых режимов и включения налога либо в себестоимость, либо в состав прочих расходов.

Пошаговая инструкция

При списании налога в себестоимость:

- Необходимо получить документальное подтверждение стоимости актива и начисленного НДС.

- Для налогоплательщиков, применяющих ЕНВД, сумма НДС включается в состав стоимости товара или продукции при оприходовании.

- Налогоплательщики, применяющие УСН «доходы», могут учитывать налог в составе расходов в любой момент времени, порядок включения не влияет на налогообложение.

- Сумма входящего НДС по УСН «доходы минус расходы» учитывается только после осуществления оплаты поставщику по .

- При раздельном учете порядок списания регулируется учетной политикой.

При списании НДС в состав прочих расходов:

Отражение в бухгалтерском и налоговом учете (проводки)

В учете создаются проводки:

Аналогично производятся проводки с расходами, отнесенными на прочие затраты. Налоговый учет отличий от бухгалтерского в этом случае отличий не имеет.

Как оформляется списание в 1С

Ведение учета с использованием сопровождающей программы 1С упрощает списание в расходы НДС благодаря автоматизации процесса:

- В закладке учетной политики относительно учета НДС необходимо выбрать «включать в стоимость или списывать на расходы в соответствии со ст. 170 НК РФ».

- Документ, который будет производить движение – « ».

- Во вкладке «запасы» необходимо выбрать партионный учет или по количеству и сумме.

В случае необходимости списать НДС на расходы до перемещения ТМЦ можно применить ручную проводку, не затрагивающую складские запасы.

Как списать при УСН

Особенностью учета НДС при УСН состоит в признании налога самостоятельным расходом.

При ведении учета необходимо учитывать кассовый метод ведения доходов и расходов.

Списание НДС в затраты имеет ряд особенностей:

- направить величину налога по товарам в затраты можно только после фактической реализации актива. По данному поводу имеется четкая позиция Минфина, выраженная в ;

- основанием для списания НДС материалов служит их передача в производство.

- при покупке ОС или НМА, на который поставщиком начислен НДС, списание отдельной строкой не производится, величина включается в состав имущества. При использовании режима УСНО «доходы минус расходы» () производится начисление амортизации актива. Последующее включение в состав затрат равными частями позволяет списать НДС в течение всего срока эксплуатации.

Все расходы, в том числе косвенный налог, должны быть документально подтверждены и экономически оправданы.

Списание кредиторской задолженности при НДС

Суммы просроченной кредиторской задолженности подлежат списанию по истечении общеустановленного срока исковой давности – 3-х лет.

Организации учитывают суммы в составе внереализационных доходов. Порядок регулируется .

В составе кредиторской задолженности могут быть непогашенные обязательства перед поставщиками, суммы товарных кредитов по поставкам с отсрочками, а также начисленный согласно документам НДС.

Законодательством определено, облагается ли НДС списание кредиторской задолженности с истекшим сроком исковой давности.

В случае произведения списания стоимости товаров предварительной поставки, оказания работ налогоплательщик не должен восстанавливать НДС, указанный в виде вычета. Позиция налогового ведомства исходит из того факта, что товары были получены.

В пользу подтверждения уплаты налога в бюджет говорит то, что налогоплательщик при отгрузке должен уплатить НДС вне зависимости от полученной оплаты.

Обладают специальным правом и некоторыми возможностями, которые позволяют сократить налоговое бремя перед органами власти. Нормативная правовая база в сфере налогообложения предусматривает возникновение случаев, когда налоги невозможно возместить или вычесть. Как правило, в такой ситуации есть возможность списания на расходы, например, по представительским и прочим видам.

Возможность такого мероприятия

НДС по непринимаемым расходам, по расходам будущих периодов, перевыставление расходов без налога , списание в расходы — все это может привести в ужас человека неподготовленного. Поэтому давайте попробуем разобраться в дебрях таких понятий.

Налоговый кодекс гласит, что для списания НДС следует соблюсти ряд обязательных требований:

- необходимо оплатить, также он может быть продан или возвращен продавцу;

- по данной процедуре не производились какие-либо и ;

- приобретение продукта можно подтвердить записью в книге покупок или ;

- в процедурах, которые не облагаются НДС, будет использован приобретенный товар или услуга;

- планируется за границей России;

- при налогообложении используется специальный .

Зная, про расходы, важно понимать, когда списание на расходы невозможно.

Про раздельный учет НДС косвенных расходов в торговле поведает видео ниже:

Невозможность такого мероприятия

Индивидуальные предприниматели нередко в своей деятельности вынуждены менять налоговый режим. Перед этой процедурой бухгалтерская служба осуществляет ревизионные мероприятия с целью сокращения материальных остатков. В данных условиях списание НДС на затраты невозможно согласно действующему законодательству, в частности:

- НДС, принятый к вычету до смены налогового режима, и после;

- нельзя умножить суммы оприходования, заложив в них НДС.

Процедура списания НДС на расходы в налоговом учете рассмотрена ниже.

О том, облагаются ли НДС командировочные расходы, и как происходит возмещение таковых, расскажет видео ниже:

Процедура списания НДС на расходы

Обязательные действия

Товары и услуги, которые приобретает организация для осуществления своей деятельности, используются в различных операциях. Часть и них облагается НДС, а другая нет. Чтобы в последующем была возможность провести списание НДС, необходимо вести раздельный учет входящего налога. Однако такое требование нормативно не регламентируется, а является практическим выводом.

Обязательными действиями при списании НДС на расходы являются:

- Стоимость приобретенного продукта должна быть подтверждена соответствующими документами.

- Когда индивидуальный предприниматель применяет , то во время оприходования налог отражается в стоимости продукта.

- может учитываться в любой момент или после осуществления оплаты за продукт.

Списание НДС на расходы на деле является несложной процедурой, так как она автоматизирована системой «1С». В программном комплексе имеется раздел, касающийся учетной политики. В нем необходимо выбрать вариант включения в стоимость или списания. Вносимые данные будут показаны в требовании-накладной. В разделе, который отражает запасы, нужно выбрать учет по партиям, количеству или сумме.

Проводки в отношении отнесения НДС в расходы по налогу на прибыль рассмотрены ниже.

Проводки

Товар для реализации

В бухгалтерии и налоговом учете для списания НДС на расходы необходимо создать проводки (где Дт – дебет, Кт – кредит), которые соответствуют каждой конкретной операции, если товар приобретен для реализации:

- Дт 41 Кт 19 означает, что НДС включен в стоимость товара или услуги;

- Дт 60 Кт 51, 50. 71 – стоимость товара и услуги полностью оплачена;

- Дт 41 Кт 60 – приобретенные товары;

- Дт 19 Кт 60 произведено выделение налога;

- Дт 90.2 Кт 41 означает, что стоимость перенесена на себестоимость.

Продукция для собственной деятельности

Если продукция приобретена для собственной деятельности, то необходимо оформить следующие проводки:

- Дт 20,23 Кт 10 – стоимость списана на себестоимость;

- Дт 10 Кт 19 означает, что НДС включен в стоимость продукции после её оплаты;

- Дт 60 Кт 51 – приобретенный товар оплачен;

- Дт 19 Кт 76, 60 – НДС указан в документах продавца, у которого приобретался товар;

- Дт 10 Кт 60 – стоимость указана в момент оприходования.

Списание НДС на расходы не является вычетом. Эта операция производится для того, чтобы увеличить расходную часть организации и размер прибыли, который отражается на банковском счете.

Из этого видео вы узнаете, можно ли и как списать НДС в расходы при УСН:

Необходимость отнесения НДС к расходам возникает в отношении входных налоговых сумм, заявленных к оплате поставщиками, а также лицами, осуществляющими работы различного назначения или услуги (исполнители, подрядчики).

В общей ситуации такой добавленный налог следует выделять на отдельный счет для последующего возмещения. В бухучете в таких ситуациях проводятся двойные записи, уменьшающие итоговый НДС к перечислению. Описанная процедура закреплена в п.1ст.170 НК РФ.

2-й и 5-й пункты ст. 170 содержат исключения из этого стандартного правила, при которых НДС показывается в составе расходов, а не направляется к вычету для уменьшения величины к уплате.

Отнесение НДС к расходам по п.2 ст.170 НК РФ

Добавочный налог подлежит учету в расходах по п.2 ст.170, если:

- ТМЦ, оказываемые услуги, работы различного типа, по которым оплачены налоговые суммы, применяются в операциях, не облагаемых добавленным налогом;

- Место реализации таких приобретений не относится к российской территории;

- Компания работает на одном из спецрежимов и не обладает функциями плательщиков рассматриваемого налога;

- Компания освобождена от налоговой нагрузки по НДС по 145 статье;

- Ценности используются в тех операциях, которые нельзя назвать реализацией;

- ОС, НМА, а также права имущественного типа куплены банковским учреждением, и реализуются до момента начала их эксплуатации (использования).

В указанных операциях входящий налог нельзя возмещать, его надлежит показывать в затратах наряду со стоимостным показателем приобретений, к которым он относится.

Раздельный учет «входного» налога

Приобретения компании (товары, материалы, услуги, работы) могут использоваться для различных операций, при этом среди них могут быть как облагаемые добавленным налогом, так и не облагаемые. По ценностям, впоследствии применяемым в облагаемых операциях, нужно выделять НДС для возмещения. Налог по ценностям, используемым в необлагаемых операциях, следует показывать в налоговых расходах. Чтобы правильно разнести НДС по бухгалтерским счетам в подобных ситуациях, нужно организовать отдельный учет входного налога. Это обеспечивается за счет применения аналитических счетов и субсчетов.

Раздельный учет входящего налога служит необходимым условием для отнесения к расходам НДС по тем приобретениям, которые задействуются в необлагаемых операциях.

Как фирме надлежит организовать раздельный учет, нигде не закреплено. Поэтому каждый экономический субъект решает этот вопрос для себя в индивидуальном порядке. Решение показывается в учетной политике.

Величина НДС, подлежащая отнесению к расходам для налоговых целей, определяется из стоимости, относящейся к необлагаемым операциям, в общей стоимости ценностей, отгруженных за квартал. Точное значение налога для включения в расходы, определяется после того, как закончится квартал. Как именно будет организована эта процедура, какой датой будет проведена операция, решает сама организация, так как никаких строгих правил законодательная база по этому вопросу не имеет. Порядок организации данного процесса включают в учетную политику.

Если доля НДС по необлагаемым операциям незначительно (менее 5%), то можно не разделять учет, а принять весь налог к вычету.

Процедура определения долю НДС по необлагаемым операциям

Необходимо вычислить следующую пропорцию:

НДС для отнесения к расходам = (Стоимость отгруженных ценностей по необлагаемым операциям / общая стоимость отгруженных ценностей за квартал) * общий входящий НДС за квартал.

Пример:

ООО «АБС» отгрузила товары в 1 квартале общей стоимостью 800 000 руб., среди них товары, продажа которых не облагалась НДС, на сумму 200 000. Суммарная величина входного НДС за I кв. получилась 60 000 руб.

НДС для отнесения к расходам = (200 000 / 800 000) * 60 000 = 15 000.

Остальной налог будет принят к вычету.

Отнесение НДС к расходам по п.5 ст.170 НК РФ

В расходы можно также включить НДС в ситуациях, прописанных в п.5 ст. 170, по активам, приобретенным следующим лицом:

- банком, НПФ, страховой, клиринговой компанией, биржей, инвестиционным фондом и пр.;

- организацией, занятой страхованием экспортных кредитов и инвестиций от политических и предпринимательских рисков;

- стороной соглашения инвестиционного товарищества по операциям, проводимым в его границах.

В указанных ситуациях входной налог выступает самостоятельным типом расходов и выделяется отдельно, вычету такие суммы добавленного налога не подлежат. Процедура по отнесению к затратам НДС проводится после их фактической оплаты поставщику (исполнителю). При этом не обязателен счет-фактура для проведения данной операции, но должны присутствовать иные бланки, свидетельствующие о факте свершения операции – договорная документация, передаточные акты, накладные, платежные бланки, в которых указана отдельной суммой величина добавочного налога.

Под правила из п.5 ст.170, попадает НДС по товарам, совершаемым работам, услугам, полученным предоплатам. Нельзя учитывать в расходах налог по приобретенным правам имущественного типа. Что касается основных средств, то списать можно только расходы на оплату налога по тем объектам, которые используются в дальнейшем в производственном процессе. Если объект имеет непроизводственное назначение, то учесть по нему входные налоговые суммы в расходах нельзя.

Все прописанные правила из п.5 ст.170 не являются обязательными для указанных лиц. Возможно выбрать альтернативный способ учета входного налога в виде налогового вычета НДС по стандартным правилам, описанным в ст. 171 и 172.

Организация, имеющая возможность подобного выбора, обязана показать в политике учетного типа удобный для себя способ учета входящего налога, который будет использован в процессе деятельности. Делая выбор, нужно понимать, что НДС по всем входящим операциям должен учитываться с помощью выбранного способа. Не допускается часть налога учитывать в расходах, а часть в качестве вычета, поэтому следует заранее обдумать, каким образом фирме будет удобнее организовать учет.

Проводки по отнесению входного НДС к расходам

НДС, предъявленный поставщиками, выделяется из общей стоимости, прописанной документации, и вносится в дебет 19 счета. Далее он включается в стоимость ТМЦ или основных средств, после чего постепенно передается в расходы по мере продажи товаров, использования материалов, начисления амортизации НМА и ОС.

Проводки при списании НДС в расходы по приобретенным МЦ, задействованным в производственном процессе

Операция Дебет Кредит Стоимость купленных материалов (без НДС) зачислена по факту оприходования 10 60 Выделен добавленный налог по оприходованным материалам, прописанный в документации поставщика 19 76 (60) Переданы деньги поставщику за купленные материалы (общая стоимость, включающая налог) 60 51 Добавленный налог после оплаты включен в стоимость материалов 10 19 Стоимость МЦ списана на себестоимость продукции 20, 23 10 Проводки при списании НДС в расходы по товарным ценностям, приобретенным для реализации

Операция Дебет Кредит Стоимость купленных товаров отражена по факту оприходования на склад 41 60 Выделен добавленный налог по принятым товарным ценностям, прописанный в сопроводительной документации 19 76 (60) Перечислены деньги за товарные ценности (включая налог) на основании полученного от поставщика счета для оплаты 60 51 Оплаченный добавленный налог показа в стоимости товаров 41 19 Стоимость товаров перенесена на себестоимость по факту их реализации 90.2 41 Если на предприятии организуется раздельный учет входящего налога, что актуально при одновременном выполнении облагаемых и необлагаемых операций, то на счете 19 открываются различные аналитические счета, на каждом из которых будет вестись отдельный учет НДС. Раздельно будет выделяться налог, подлежащий вычету (19-выч), включению в стоимость (19-стоим) и подлежащий пропорциональному распределению (19-распр). Достаточно открыть 3 субсчета к 19-му счету. Изначально НДС зачисляется на субсчет для распределения, после чего налог разносится между остальными субсчетми.

Проводки

Операция Дебет Кредит Отражена стоимость купленных ТМЦ, принятых к учету от поставщика (без учета добавочного налог) 10 (41) 60 Выделен отдельно добавленный налог, заявленный поставщиком по принятым ценностям 19-распр 60 Выделен налог в доле, подлежащей возмещению 19-выч 19-распр Выделен налог в доле, подлежащей отнесению к стоимости с дальнейшим списанием в расходы 19-стоим 19-распр Перечислены деньги по полученному счету за приобретенные ценности 60 51 Доля оплаченного НДС по облагаемым операциям направлена к вычету 68 19-выч Доля НДС по необлагаемым операциям показана в стоимости МЦ (ТЦ) 10 (41) 19-стоим НДС включен в состав себестоимости 20, 23 (90.2) 10 (41) Проводки по отнесению НДС к расходам по ОС

Операция Дебет Кредит Показана стоимость актива, прописанная в документации поставщика, без НДС 08 60 Выделен отдельно НДС по данному активу из документации поставщика 19 60 Переданы деньги поставщику за полученный ОС (включая НДС) 60 51 НДС после оплаты отнесен к стоимости ОС 08 19 Объект переведен в эксплуатационный процесс по назначению 01 08 Показано ежемесячное начисление амортизационных сумм по объекту 20 (23) 02