Ошибки прошлых лет в 1с 8.3. Налоговый учет ошибок прошлых лет в «1С Предприятие. Корректировка поступления и счета-фактуры от поставщика на уменьшение

Зачастую при ведении бухгалтерского учета, проверяя записи в книге покупок за прошлые периоды, бухгалтер обнаруживает ошибки в заполнении книги покупок. Одной из часто встречающихся ошибок является двойная регистрация одного счета-фактуры в книге покупок.

Пример: Организация ТД «Ромашка», применяющая общую систему налогообложения, 15 октября 2015 г. после сдачи налоговой декларации по НДС за III кв. 2015 года обнаружила в бухгалтерском учете ошибки: документы Акт, счет-фактура, отражающие в учете операцию по приобретению у контрагента TV SHOP услуг по рекламе, соответственно ошибочно введенный дважды счет-фактура в книгу покупок за III квартал 2015 г. В данной статье мы рассмотрим, как внести исправления в целях учета НДС (Рис. 1).

В соответствии со ст. 54 НК РФ при необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура до внесения в них исправлений.

Дополнительные листы книги покупок являются ее неотъемлемой частью и составляются в соответствии с разделами III и IV настоящего документа.

Согласно п. 1 ст. 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки, обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате.

Вывод: При внесении исправлений в книгу покупок необходимо предоставить дополнительный лист книги покупок и налоговую декларацию за корректируемый период.

Для этого нам потребуется всего два документа:

- документ «Сторно» для исправления ошибки в БУ;

- документ Отражение НДС к вычету.

Для сторнирования движений и проводок повторно введенного документа воспользуемся документом Операция, введенные вручную. При создании данного документа выберем вид Сторно. В созданном документе необходимо выбрать сторнируемый документ. Табличная часть автоматически заполнится проводками сторнируемого документа, только с отрицательными суммами. Движения регистра накопления НДС предъявленный требуется удалить.

Для аннулирования ошибочной записи в книге покупок воспользуемся документом Отражение НДС к вычету. Для этого перейдем в меню Операции − Отражение НДС к вычету. Создадим документ. В реквизитах документа нам нужно выбрать Контрагента, договор контрагента, документ Поступление (акт). Необходимо в настройках документа установить все флажки.

В закладке Товары и услуги необходимо заполнить табличную часть документа с помощью кнопки Заполнить по расчетному документу. Также в реквизите сумма необходимо установить со знаком минус. Настройка и движения документа представлены на Рис. 3 и 4.

Результат: При проведении документ в БУ сторнирует по принятию НДС к вычету и сформирует запись в регистр накопления НДС покупки (книга покупок).

Для получения конечного результата перейдем в книгу покупок и сформируем дополнительный лист за корректируемый период (Рис. 5).

В данной статье мы не рассматриваем ряд операций, но перед формированием уточненной декларации по НДС необходимо сделать:

- доначисление налога на прибыль;

- уплату недоимки и пеней по налогам;

- формирование уточненной декларации по НДС за III квартал.

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

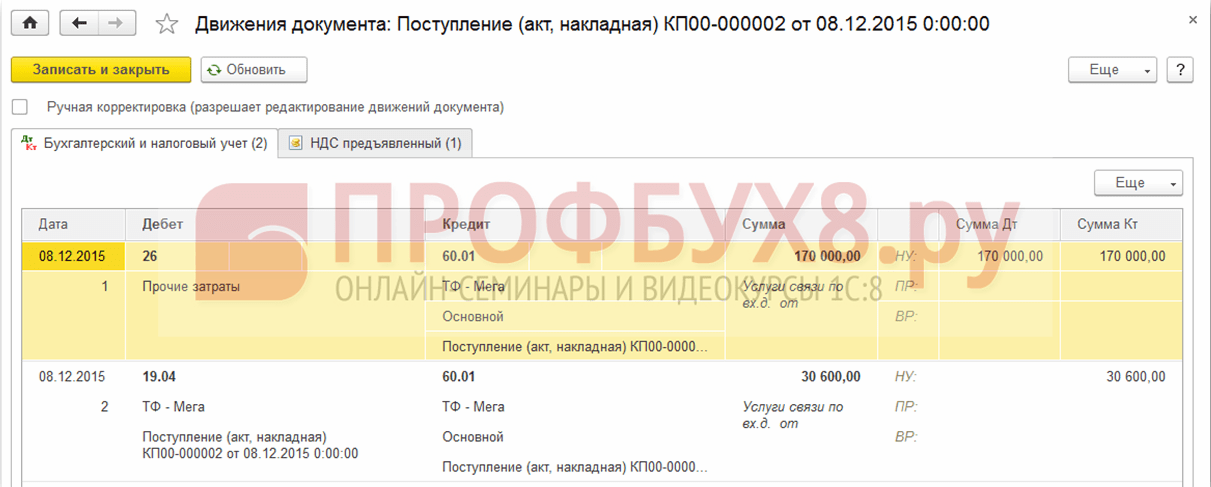

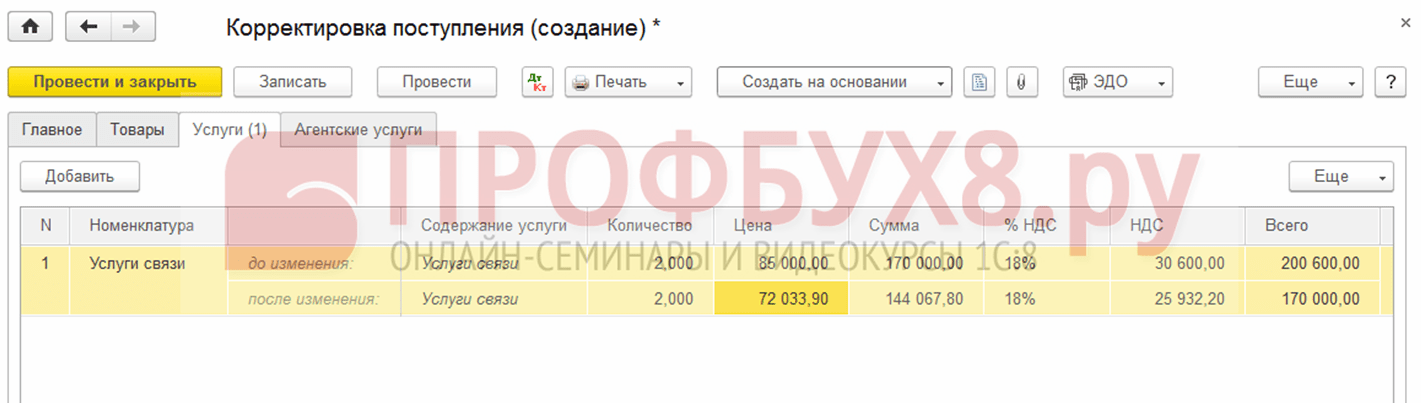

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

На закладке Услуги заносим новые данные:

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

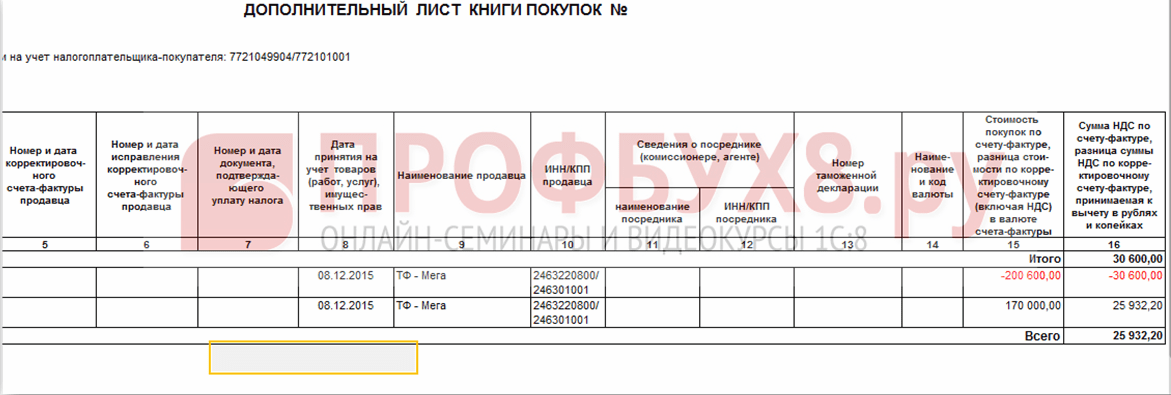

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

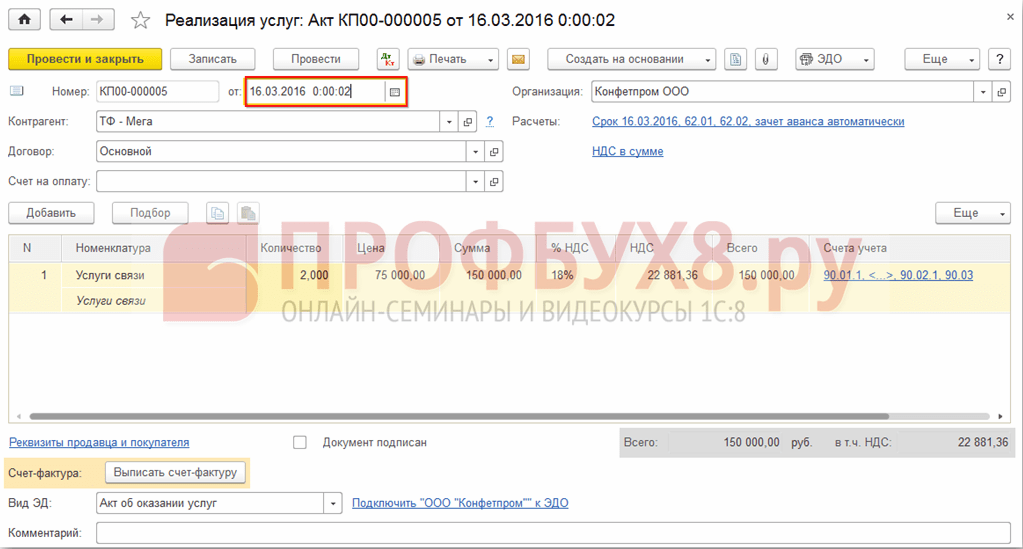

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

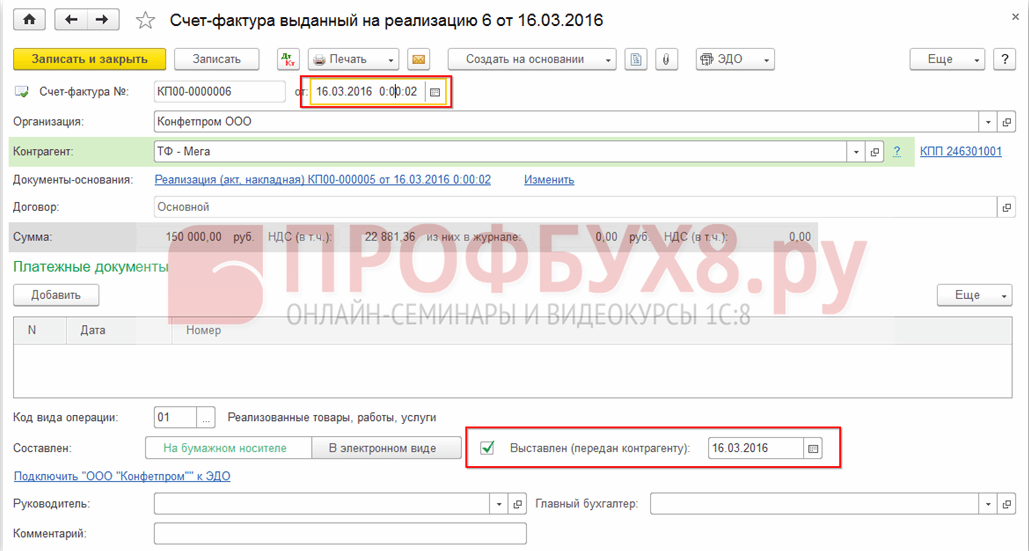

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Л.А. Елина, экономист-бухгалтер

Схемы исправления старых ошибок

Как исправить ошибку прошлых периодов в бухучете, налогах и страховых взносах с учетом и официальных, и негласных правил

Ошибки неприятны сами по себе. А если за них могут еще и оштрафовать, совсем невесело. Избежать штрафов можно, если вовремя и правильно все исправить. Эта статья посвящена исправлению ошибок прошлых периодов. Поскольку с текущими периодами, как правило, сложностей не возникает.

Исправляем прошлогодние ошибки в бухучете

Новый Закон о бухучете ничего не изменил в этом вопросе. Таким образом, исправлять ошибки прошлых лет надо по всем знакомой схеме.

1п. 6 ПБУ 22/2010 ; 2п. 3 ПБУ 22/2010 ; 3п. 14 ПБУ 22/2010 ; 4п. 9 ПБУ 22/2010 ; 5подп. 2 п. 9 ПБУ 22/2010 ; 6пп. 6- 8 ПБУ 22/2010

Исправляем налоговые ошибки

Под ошибками мы будем понимать неверный расчет в декларации (уже поданной вами в инспекцию) каких-либо сумм, влияющих на расчет налога. Если же вы нашли какие-то неточности в учете до подачи декларации, то просто исправьте их до ее составления.

Универсальный способ исправления ошибок - представить уточненную декларацию за тот период, в котором ошибка была допущена (далее - «ошибочный» период). Поэтому сразу хотим обратить внимание на особенности составления и представления в инспекцию уточненной декларации:

- составлять ее надо по форме, действовавшей в период совершения ошибк ип. 5 ст. 81 НК РФ ;

- на титульном листе декларации надо указать номер корректировки;

- уточненная декларация должна включать в себя не только исправляемые данные, а все показатели, в том числе и те, которые были изначально верные;

- к уточненной декларации инспекторы часто рекомендуют приложить сопроводительное письмо с описанием сложившейся ситуации и копии платежек, подтверждающих уплату недоимки и пеней (если такая уплата требовалась, например, чтобы избежать штрафо вп. 4 ст. 81 НК РФ ).

Однако конкретный порядок исправления ошибки зависит от вида налога и от того, к чему привела ошибка: к занижению суммы налога или ее завышению.

Ошибки, занизившие налог

Если в результате ошибки сумма налога была занижена, то корректировки надо внести по следующей схеме. Причем не имеет значения, какой именно налог вы занизили.

1пп. 2, 3 ст. 81 НК РФ

(1) Срока для представления уточненной декларации нет. Однако штрафа за занижение налога не будет, только если ошибка обнаружена и исправлена до того, как сама инспекция нашла такую ошибку либо назначила выездную проверку по налогу за этот перио дподп. 1 п. 4 ст. 81 НК РФ

Если вы подадите уточненку, но до этого не заплатите недоимку и пени, то вас могут оштрафовать за несвоевременную уплату налог аподп. 1 п. 4 ст. 81 , ст. 122 НК РФ . Правда, подача уточненки в таком случае может быть смягчающим обстоятельством, сославшись на которое, вы сможете уменьшить штра фподп. 3 п. 1 ст. 112 НК РФ ; Постановления ФАС МО от 16.07.2012 № А40-90732/11-91-391 , от 22.05.2012 № А40-41701/11-91-182 ; ФАС СЗО от 22.05.2012 № А05-8232/2011 .

Ошибки, завысившие налог

Ошибки, которые привели к переплате налогов, можно вообще не исправлять, ведь так вы бюджету хуже не сделаете. Но исправление таких ошибок выгодно самой организации - зачем же понапрасну расставаться с деньгами?

Если вы вносите какие-либо исправления в расчет налога, то должны в случае документальной проверки суметь доказать, что налоговая база прошлого периода была рассчитана неверно. Это означает, что у вас на руках должны быть не просто документы, подтверждающие конкретные доходы или расходы. Вам надо иметь все иные первичные документы, которые были учтены при расчете налога за тот год, в котором допущена ошибка.

Особенности исправления ошибок зависят от вида завышенного налога.

Налог на прибыль и НДС можно исправить двумя способами: или подав уточненку, или исправив их текущим периодом. Но сразу оговоримся: при исправлении ошибок, допущенных при расчете НДС, приводимая ниже схема применима только к тем из них, которые связаны с расчетом налоговой базы. То есть были завышены облагаемые доходы, неправильно применена ставка налога (18% вместо 10%) и так далее.

1Постановление Президиума ВАС от 28.06.2011 № 17750/10 ; Письмо ФНС от 21.02.2012 № СА-4-7/2807 ; 2Письма Минфина от 27.04.2010 № 03-02-07/1-193 , от 23.04.2010 № 03-02-07/1-188 ; 3п. 1 ст. 78 НК РФ

(1) Риск связан с тем, что проверяющие считают: исправление ошибок, приведших к переплате налога, ограничено сроком, отпущенным НК на зачет и возврат налого вп. 1 ст. 78 НК РФ ; Письмо Минфина от 05.10.2010 № 03-03-06/1/627 . Если вы готовы пойти на риск, то он оправдан, только если ошибка привела к переплате налога. Ведь только в этом случае вы соблюдаете все условия для исправления ошибок, предусмотренные НК РФст. 54 НК РФ

(2) Учтите, что уточненная декларация, по которой сумма налога уменьшается, - повод для назначения выездной проверки уточняемого периода (в том числе и повторной)п. 10 ст. 89 НК РФ

Исправить ошибку в расчете налога на прибыль в текущем периоде можно так:

- <если> ошибка связана с неправильным учетом расходов или убытков - отражаете «забытые» расходы и убытки в текущем период еп. 1 ст. 54 НК РФ ; Письмо Минфина от 30.01.2012 № 03-03-06/1/40 :

- <или> как расходы прошлых лет, выявленные в текущем периоде;

- <или> как обычные текущие расходы;

- <если> ранее были завышены облагаемые доходы - признаете ошибочно учтенные суммы в составе внереализационных расходов текущего периода - в качестве убытка прошлых летп. 1 ст. 54 , п. 1 ст. 81 , подп. 1 п. 2 ст. 265 НК РФ .

Исправить ошибку в расчете налоговой базы по НДС в текущем периоде, если ориентироваться на НК, можно такп. 1 ст. 54 НК РФ :

- <если> ошибка связана с неверным выставлением счета-фактуры покупателю/заказчику, то:

- составляете исправительный счет-фактуру в двух экземплярах и заполняете строку 1а «Исправления... »подп. «б» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137 (далее - Постановление № 1137) ;

- делаете исправительные записи в книге продаж за текущий квартал, для этого:

Первоначальный счет-фактуру регистрируете, отражая суммовые данные с минусом;

Исправленный счет-фактуру регистрируете в обычном порядке;

- <если> ошибка не затронула выставленные счета-фактуры, то корректируете данные книги продаж. К примеру, если в ней был ошибочно зарегистрирован дважды один и тот же счет-фактура, то в книге продаж текущего периода можно зарегистрировать его суммовые данные со знаком минус.

Однако учтите, что данная схема применима для исправления ошибок в НДС, только если ориентироваться на Налоговый кодекс. Ведь в Правилах ведения книги прода жутв. Постановлением № 1137 нет ни слова об исправлении ошибок в текущем периоде. Более того, эти Правила предусматривают регистрацию исправленных счетов-фактур в дополнительном листе книги продаж за квартал излишнего начисления НДСп. 11 Правил ведения книги продаж ; п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137 . То есть Правила как бы предлагают исправлять все ошибки только в периоде их совершения. За разъяснениями мы обратились к специалистам ФНС.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна

Советник государственной гражданской службы РФ 2 класса

“ При необоснованном завышении налоговой базы по НДС в одном из прошлых кварталов (к примеру, при ошибочном включении сумм в облагаемые НДС операции), ошибку нужно исправить. Пункт 1 ст. 54 Налогового кодекса предусматривает возможность исправления таких ошибок в текущем периоде. Однако тогда следовало бы в книге продаж за текущий период отразить операцию со знаком минус. А Правила ведения книги продаж, утвержденные Постановлением № 1137, не предусматривают подобных записей. Поэтому для того, чтобы исправить ошибку в такой ситуации, надо заполнить дополнительный лист книги продаж за тот период, когда была допущена ошибк ап. 3 разд. 4 приложения № 5, утв. Постановлением № 1137 . То есть исправить ее текущим периодом, учитывая утвержденные Правительством Правила, не получится.

Не исключаю, что на местах налоговые инспекторы могут предъявить организации претензии за занижение базы по НДС текущего периода и привлечь к ответственности по ст. 122 НК Р Ф” .

Получается, что налог на прибыль текущим периодом исправлять можно без опаски. А вот про НДС такого однозначно сказать нельзя. Однако нормы НК, несомненно, имеют больший вес, чем Правила ведения книги продаж. И наверняка арбитражные суды с этим согласятся.

Если же ошибка связана с занижением вычетов по НДС, ее нужно исправлять в особом порядке. Ведь вычеты НДС не участвуют в формировании налоговой базы (которая определяется как стоимость реализованных товаров (работ, услуг)п. 1 ст. 154 НК РФ ). Таким образом, принятие вычета, относящегося к прошлому налоговому периоду, не приводит к перерасчету налоговой базы текущего налогового период аПисьмо Минфина от 25.08.2010 № 03-07-11/363 . А значит, приведенная выше схема вообще не применима.

Остановимся подробнее на заявлении забытых вычетов входного НДС - когда вы не отразили счет-фактуру в книге покупок в том периоде, в котором у вас возникло право на вычет.

1Постановления Президиума ВАС от 15.06.2010 № 2217/10 , от 30.06.2009 № 692/09

(1) Минфин считает, что вычет надо заявлять только в том квартале, в котором право на вычет появилось, и действующими Правилами ведения книги покупок не предусмотрена регистрация счетов-фактур в более поздних квартала хПисьма Минфина от 13.02.2013 № 03-07-11/3784 , от 14.12.2011 № 03-07-14/124 . Однако у Высшего арбитражного суда иная позиция, и ее должны придерживаться нижестоящие суд ыПостановления Президиума ВАС от 22.11.2011 № 9282/11 , от 15.06.2010 № 2217/10 , от 30.06.2009 № 692/09

Если же вы отразили счет-фактуру своевременно - в том периоде, в котором у вас появилось право на этот вычет, однако затем обнаружилось, что ошибка допущена в самом счете-фактуре, ситуация складывается следующая. Поставщик должен выставить вам исправленный счет-фактуру. А вам нужно:

- <если> не хотите споров с проверяющим иПисьма Минфина от 02.11.2011 № 03-07-11/294 , от 01.09.2011 № 03-07-11/236 , от 26.07.2011 № 03-07-11/196 :

- снять вычет в прошлом периоде, отразив в дополнительном листе к книге покупок суммы неправильного счета-фактуры со знаком минус;

- подать уточненную декларацию за квартал, в котором был отражен неправильный счет-фактура;

- отразить в книге покупок текущего периода показатели исправленного счета-фактуры;

- <если> готовы поспорить с инспекцией - снять вычет в прошлом периоде (как уже было описано выше), но в том же периоде и принять к вычету НДС по исправленному счету-фактуре. Большинство судов такой подход поддерживаю тПостановления Президиума ВАС от 03.06.2008 № 615/08 , от 04.03.2008 № 14227/07 ; ФАС ЦО от 20.08.2012 № А35-8786/2011 ; ФАС МО от 07.09.2011 № А40-136255/10-129-436 ; ФАС УО от 24.05.2011 № Ф09-1652/11-С2 ; ФАС ПО от 12.04.2011 № А55-14064/2009 . Если исправление ошибки не привело к уменьшению суммы налога, то пени платить вообще не придется. А вот уточненная декларация понадобится (если сумма НДС в ошибочном счете-фактуре не совпадает с суммой налога в исправленном счете-фактуре).

Налог на имущество. Исправить ошибку можно, только подав уточненную декларацию за «ошибочный» период.

Виной тому форма декларации и особенности расчета имущественного налога. Ведь в ней отражается остаточная стоимость основных средств только текущего года. Если вы ошиблись со стоимостью ОС в прошлом году и исправите ее в отчетности по налогу на имущество текущего периода, то у вас будет правильно рассчитан лишь налог за последний квартал. А суммы налога за предшествующие периоды не изменятся.

Земельный налог. И тут не обойтись без уточненки. Ведь декларация по земельному налогу составлена аналогично «имущественной»: в ней невозможно отразить перерасчеты налога за прошлые годы.

Но результат исправления ошибок по налогу на имущество и земельному налогу повлияет на расчет налога на прибыль только в текущем периоде - излишне начисленные ранее суммы земельного и имущественного налога можно включить в доходы на момент обнаружения ошибки. Нет необходимости снимать расходы задним числом, подавая уточненку по прибыли. Ведь ранее вы обоснованно включали начисленные налоги в «прибыльные» расход ыПостановление Президиума ВАС от 17.01.2012 № 10077/11 .

Исправляем ошибки по страховым взносам

Более подробную информацию о том, как составить бухгалтерскую справку, см.: 2010, № 14, с. 65Прежде чем их исправлять, определитесь, а точно ли это ошибка прошлого периода. К примеру, если вы ошибочно начислили работнику в прошлом периоде меньше, чем нужно, на сумму страховых взносов прошлого периода это повлиять не должно. Ведь доначисление дохода вы отразите текущим периодом - и в текущем периоде эта выплата должна быть учтена для целей расчета страховых взносов. В таком случае не нужно ни доплачивать взносы за прошлые периоды, ни начислять и уплачивать пени.

Но если это все же ошибка прошлого периода, за который уже сдана отчетность, и она привела к занижению взносов, ее надо исправлять. Вот какой вариант исправления ошибок, приведших к недоплате взносов, № 212-ФЗ № 212-ФЗ . Можно составить и уточненную отчетность, но ее вам в электронной форме сдать вряд ли удастся. Так что придется подавать ее либо лично, либо отсылать по почте.

При исправлении ошибок не забудьте составить бухгалтерскую справку. В ней надо отразить не только суть выявленной ошибки, но и то, как вы ее исправляете и в каком периоде. Такая справка - первичный документ, обосновывающий ваши записи и в бухгалтерском учете, и в налогово мст. 313 НК РФ ; п. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ .

Как пользователю исправить собственные ошибки, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления.

Пример

|

Организация ООО «Новый интерьер», применяющая общую систему налогообложения и положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), в феврале 2016 выявила ошибку в учете: сумма затрат на аренду офисного помещения за III квартал 2015 года была ошибочно завышена на 30 тыс. рублей. Также была завышена и сумма вычета НДС, ошибочно зарегистрированная в книге покупок за III квартал 2015 года (5 400 руб.). Допущенная ошибка была обнаружена и исправлена до представления налоговой декларации по налогу на прибыль за 2015 год и до подписания бухгалтерской отчетности за 2015 год. Организация приняла решение внести необходимые изменения в данные бухгалтерского и налогового учета и представить в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года; по налогу на прибыль - за 9 месяцев 2015 года. |

Затраты на аренду офисного помещения были отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). Напоминаем, что доступ ко всем документам поступления осуществляется из раздела Покупки . В результате проведения документа были сформированы бухгалтерские проводки, а также записи в специальные ресурсы для целей налогового учета для счетов с признаком налогового учета (НУ):

Дебет 60.01 Кредит 60.02 - на сумму зачтенной предоплаты за аренду помещения (76 700 руб.); Дебет 26 Кредит 60.01 - на стоимость аренды помещения (65 000 руб.); Дебет 19.04 Кредит 60.01 - на сумму НДС (11 700 руб.).

На основании документа поступления был зарегистрирован документ Счет-фактура полученный, а НДС принят к вычету в полной сумме в периоде поступления услуг. Соответствующие записи введены в регистр бухгалтерии и в специальные регистры учета НДС.

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов и счетов-фактур, следует воспользоваться документом учетной системы Корректировка поступления . Документ целесообразно ввести на основании документа Поступление (акт, накладная) . Для этого нужно нажать на кнопку Ввести на основании (доступна как из формы документа поступления, так и из формы списка документов поступления) и выбрать команду Корректировка поступления .

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2015 года (поле от ).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах - используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик, исправляя первичные документы, выставляет исправленный счет-фактуру;

- Корректировка по согласованию сторон - регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Поставщик в данном случае выставляет корректировочный счет-фактуру;

- - предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 1 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 1).

Рис. 1. Документ «Корректировка поступления», закладка «Главное»

В зависимости от установленного значения реквизита Отражать корректировку документ может отражать изменения в двух вариантах:

- Во всех разделах учета (нужно оставить этот вариант);

- Только в учете НДС .

Переключатель Отражение доходов и расходов в Примере 1 следует установить в положение Отнести на тот же счет, что и услуги (20, 26, 44,...).

Табличные части Товары и Услуги заполняются автоматически по документу, указанному в поле Основание . Каждой строке исходного документа соответствуют две строки в документе корректировки (рис. 2):

- до изменения ;

- после изменения .

Рис. 2. Документ «Корректировка поступления», закладка «Услуги»

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. Строка после изменения изначально заполнена теми же значениями, что и строка до изменения . В строке после изменения нужно указать исправленные суммовые показатели.

На основании документа Корректировка поступления нужно зарегистрировать исправленную версию документа Счет-фактура полученный по кнопке Зарегистрировать .

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

Дебет 60.02 Кредит 60.01 - на образовавшуюся сумму аванса поставщику (35 400 руб.), выплаченного за аренду помещения; СТОРНО Дебет 68.02 Кредит 19.04 - на всю сумму НДС (11 700 руб.), которая ранее была ошибочно принята к вычету по «неправильному» счету-фактуре, подлежащему аннулированию в книге покупок; Дебет 68.02 Кредит 19.04 - на положенную сумму вычета НДС (6 300 руб.); СТОРНО Дебет 19.04 Кредит 60.01 - на ошибочное завышение суммы предъявленного НДС (5 400 руб.); СТОРНО Дебет 26 Кредит 60.01 - на ошибочное завышение стоимости аренды помещения (30 000 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Разниц (постоянных (ПР) и временных (ВР)) между данными бухгалтерского и налогового учета не возникает.

Все без исключения записи датированы 31.12.2015. После выполнения обработки Закрытие месяца (раздел Операции ) при автоматическом заполнении отчетности исправленные данные бухгалтерского и налогового учета попадут, как в годовую бухгалтерскую отчетность, так и в декларацию по налогу на прибыль организаций за 2015 год. А вот уточненную декларацию по налогу на прибыль за 9 месяцев 2015 года придется скорректировать вручную. Для этого автоматически заполненный показатель строки 040 «Косвенные расходы - всего» Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@), следует уменьшить на 30 000 руб.

После проведения документа Корректировка поступления помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. При уменьшении стоимости приобретенных товаров и услуг дополнительный лист книги покупок за III квартал 2015 года сформируется автоматически. В дополнительном листе будут отражены записи:

- сторнировочная - на ошибочно зарегистрированную сумму вычета НДС;

- принимаемая к вычету сумма НДС, предъявленная по счету-фактуре от поставщика.

Операции по исправлению собственной ошибки и по вычету НДС по аренде автоматически будет отражены в уточненной декларации по НДС за III квартал 2015 года:

- в Разделе 3 «Расчет суммы налога, подлежащей уплате в бюджет...»;

- в Разделе 8 «Сведения из книги покупок...»;

- в Приложении № 1 «Сведения из дополнительных листов книги покупок» к Разделу 8 декларации по НДС (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Напоминаем, что организация должна самостоятельно исчислить и уплатить пени, если причитающиеся суммы налогов уплачиваются в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Налоги и взносы» ИС 1С:ИТС.

Бухгалтерский и налоговый учет требуют внимательности. Часто бухгалтер в работе сталкивается с проблемой исправления ошибок в прошлом периоде, когда документы оформлены, и отчеты сданы. Корректировка закрытого года приводит к искажениям в текущем. Порядок действий в такой ситуации зависит от того, на каком этапе формирования бухгалтерских сведений допущена ошибка, и насколько существенно она искажает учетную информацию.

Ошибки могут быть допущены не только по вине работника бухгалтерии, но из-за недопустимости применения каких-либо норм налогового законодательства, в связи с изменением их трактовки налоговыми органами. Бухгалтерский просчет в зависимости этапа обработки данных на:

- Неточности в первичных документах;

- Погрешность в бухгалтерских и налоговых регистрах;

- Ошибки в налоговых отчетах.

Корректировка ошибок в первичных документах

Если на предприятии ведется автоматизированный учет, исправлять первичный документ имеет смысл только в том случае, если он занесен в базу, но еще не обработан. Все учетные документы исправлять нельзя. Не допускается внесение изменений с помощью зачеркивания в:

- Кассовые документы;

- Банковские документы.

Приходные и расходные кассовые ордера, а также платежные поручения в банк, выписанные с ошибками, придется уничтожить и оформить заново.

Все остальные учетные документы, созданные организацией, можно исправлять путем зачеркивания и прописывания правильных данных. При применении в организации программного обеспечения «1С Предприятие 8.3» документ, в котором допущен просчет, можно скорректировать, открыв его и исправив все неточности. Нельзя забывать при этом, переформировывать все регистры, которые уже были сформированы на момент исправления, и изменение которых повлекла корректировка.

Например, при исправлении суммы приходного кассового ордера, необходимо убедится, не была ли сформирована кассовая книга. И если этот документ уже был напечатан и подписан его необходимо оформить и подписать снова. В «1С Предприятие 8.3» это выглядит так:

- Изменяется сумма;

- Распечатывается документ с исправлением через кнопку «Приходный кассовый ордер (КО-1)»;

- Формируется кассовая книга через кнопку «Кассовая книга» в журнале кассовых документов с указанием периода.

- Через кнопку «ДтКт» проверяется правильность отражения в налоговом учете.

Если , созданном контрагентом, то нужно попросить его заменить, в случае обнаружения неточности до подачи декларации. Программа 1С позволяет внести исправления самостоятельно. Например, при ошибках в ТОРГ-12 или счетах-фактурах это делается следующим образом:

Аналогичные действия проводится в отношении счетов-фактур. Однако если необходимо сделать исправление ошибок в прошлом периоде по счетам-фактурам, сведения из которых попали в раздел № 8 налоговой декларации по налогу на добавленную стоимость, придется редактировать документ через введение нового. Для этого в программе предусмотрена возможность внесения сведений через кнопку «Создать на основании» в журнале входящих счетов-фактур. Исправить ошибку можно с помощью:

Корректировочный счет-фактура вводится на основании полученного документа через корректировку поступления, где указываются изменившиеся сведения:

- Сумма;

- Порядок отражения в учете;

- Номер и дата документа, послужившего основанием.

В программе имеется возможность отразить изменения во всех разделах учета либо только в учете НДС.

Важно: при расчете налога на добавленную стоимость все изменения предыдущих отчетных периодов допускается корректировать текущим периодом, при необходимо вносить изменения в тот период, в котором выявлена ошибка.

Корректировочный счет-фактура вносит изменения в книгу покупок или книгу продаж при ее формировании:

- Снижение стоимости товаров (работ, услуг) отражается как восстановление НДС, корректировочный документ попадает в книгу продаж;

- Увеличение стоимости, наоборот, увеличивает вычет и отражается в книге покупок.

В налоговый учет вносятся соответствующие записи.

Исправление счета-фактуры применяется для корректировки того отчетного периода, в котором был выставлен документ или его корректировка. Исправлением в первичном документе вносятся изменения только в книгу продаж или книгу покупок путем сторнирования.

Корректировка собственной ошибки вносится без подтверждающих документов для изменения регистров по учету НДС при обнаружении ошибки в налоговом учете за прошлые периоды.

Аналогичным способом корректируется НДС при реализации. В случае исправления предыдущих закрытых периодов выписывается корректировочный счет-фактура, при внесении изменений в текущий период в документ вносятся исправления.

Важно: при любых изменениях в начислении налога на добавленную стоимость необходимо известить контрагента, так как сведения, указанные в разделе 8 налоговой декларации, должны быть одинаковыми в периоде, когда производились взаиморасчеты.

Исправление в бухгалтерских и налоговых регистрах

Когда бухгалтерские регистры уже сформированы и подписаны, исправлять ошибки придется сторнированием неправильного документа и введением нового. Для этой цели в программе 1С Предприятие 8.3 предусмотрена возможность ручной корректировки записей бухгалтерского и налогового учета.

Для документов, введенных в общем порядке, используется кнопка «ДтКт», она открывает окно для редактирования движения документа. Проставив галочку «Ручная корректировка» можно внести изменения в бухгалтерский и налоговый учет, изменить счета, на которых отражается хозяйственная операция.

Для внесения исправлений непосредственно в бухгалтерские и налоговые регистры составляется бухгалтерская справка. Ввод в программу такого документа производится через журнал «Операции, введенные вручную». Здесь имеется возможность отразить:

- Операцию;

- Сторно документа;

- Типовую операцию.

Операция позволяет создать любую бухгалтерскую справку для отражения нестандартной хозяйственной операции. Например, выдачу работнику талонов на питание.

Сторно документа минусует полную стоимость введенного ранее. Для создания необходимо выбрать сторнируемый документ и программа заполнит операцию автоматически.

Для отражения типовой операции необходимо создать справочник типовых операций. Такими операциями могут быть начисления налогов каждый кварта, начисления пени и штрафов.

Важно: операция, введенная вручную, представляет собой первичный документ, ими обосновываются и вносятся изменения непосредственно в регистры (оборотно-сальдовые ведомости), данные из которых попадают в главную книгу.

Исправление неточностей в налоговых декларациях

Произвести исправление ошибок за прошлый период еще недостаточно, законодательство требует отразить эти исправления в налоговых декларациях. Отправлять уточнение необходимо в случаях, если исправления повлекли изменения:

- Налоговой базы;

- Налоговых вычетов;

- Состава и суммы расходов;

- Неверная информация в декларации ведет к искажению данных о других налогах.

Законодательство обязывает налогоплательщиков подавать уточненную налоговую декларацию лишь в случаях, когда сумма налога, подлежащего уплате в бюджет, была занижена. Факт переплаты можно не показывать.

Важно: налогоплательщик обязан подать уточненный отчет, даже если сумма налога не меняется, а производится перераспределение начисления и вычетов, либо статей затрат, так как за неправильное составление налоговой декларации предусмотрен штраф.

Подавать уточненный расчет в случае переплаты налога организации необходимо, прежде всего, для того, чтобы реализовать свое право на зачет или возврат сумм излишне уплаченных налогов. По общему правилу сдать декларацию с уменьшением суммы налога предприятие может в течение трех лет после окончания налогового периода. Зачет и возврат произвести в течение 3-х лет с момента , подав заявление в соответствующий налоговый орган.

Исправление ошибок прошлого года в налоговом учете необходимо вносить в декларации и расчеты за аналогичный период. Законодательство допускает принятие к вычету счетов-фактур в том периоде, когда они были получены только в отношении налога на добавленную стоимость. По всем остальным налогам плательщик обязан сдать уточненную декларацию.

Если недостоверная информация обнаружена по налогам, расчеты которых производятся нарастающим итогом, корректировать придется все периоды, идущие после даты внесения исправлений. Так, при уточнении расчета по налогу на прибыль за 2-й квартал прошлого года уточнить придется 3-й квартал и год.

Важно: при обнаружении ошибок, дату возникновения которых определить невозможно, исправленные данные отражаются в текущем периоде.

Создать корректирующую декларацию в 1С Предприятие 8.3 можно через регламентированные отчеты. Кнопка «Создать» открывает список доступный для внесения нового документа. Чтобы сделать уточненный отчет необходимо проставить номер корректировки и заполнить.

Порядок внесения изменений в налоговые декларации и расчеты

По налогу на прибыль организации есть два варианта допущенных ошибок:

- Занижение суммы расходов;

- Завышение суммы расходов;

- Неучтенная выручка.

Занижение суммы расходов может произойти при неправильном включении расходов в состав, не учитываемых при расчете налога на прибыль. Перечень таких затрат содержит Налоговый кодекс. В учете они относятся на прочие расходы, не входящие в состав издержек в целях налогообложения, и относятся на 91 счет. С 91 счета при закрытии периода относятся на финансовый результат.

При завышении суммы расходов они вычитаются из затрат. Изменения отражаются в декларации по статье прямых или косвенных издержек в зависимости от того какая из частей расходов была завышена.

Неучтенная выручка влечет за собой исправление не только декларации по налогу на прибыль, но и декларации на добавленную стоимость. Подать уточненный отчет сразу по двум налогам придется, так как по основному правилу выручка, отраженная в декларации по налогу на прибыль должна быть равна выручке, отраженной в декларации по налогу на добавленную стоимость.

Важно: разница между этими величинами может быть в случаях, если у предприятия есть хозяйственные операции, не приводящие к появлению доходов, либо если есть операции, не подлежащие обложению НДС.

Самым сложным случаем являются ошибки, приводящие к отражению недостоверной информации в отчетах по нескольким налогам. Например, в учете не было отражено выбытие основного средства. Исправление такой ошибки влечет за собой изменения:

- Декларации по НДС, так как любая реализация является объектом обложения данным налогом;

- Декларации по налогу на прибыль, так как увеличится сумма выручки и сумма расходов, отражаемая в приложении 3 к листу 2 и сумма начисленной амортизации;

- Налоговый расчет по налогу на имущество, так как выбытие основного средства ведет к уменьшению среднегодовой стоимости имущества.

Порядок уточнения расчетов по страховым взносам

Изменения, вносимые в начисления заработной платы, повлекут за собой корректировку не только расчетов, предоставляемых в Фонд социального страхования и Пенсионный фонд, но и налоговый расчет по налогу на прибыль.

Подача корректировочного расчета по обязательному социальному страхованию после закрытия отчетного периода не предусмотрена. Внести исправления можно текущим отчетом через строки, в которых отражается самостоятельное доначисление.

В форме 4-ФСС для целей корректировки начисления страховых взносов от временной нетрудоспособности и в связи с материнством предусмотрена строка 4 первой таблицы «Начислено страховых взносов плательщиком за прошлые расчетные периоды». И строка 5 таблицы 7 для исправления начислений страховых взносов от несчастных случаев на производстве.

Для внесения исправлений в расчет страховых взносов на обязательное пенсионное страхование предусмотрена корректировочная форма. Указание типа корректировки позволяет сдать уточненный расчет в случаях:

- Уточнения сведений по перечислению;

- Уточнения индивидуальных начислений по отдельным сотрудникам;

- Уточнения начислений по медицинскому страхованию, не затрагивающие индивидуальные сведения.

Важно: уточняющий расчет можно подать только до окончания следующего отчетного периода.

Исправление ошибок в прошлом периоде, который уже закрыт, производится с помощью текущего отчета. Через раздел 4 «Суммы доначисленных страховых взносов с начала расчетного периода».

Для редактирования индивидуальных сведений используются корректирующие и отменяющие формы.

Подача уточных деклараций и расчетов и начисление пени

Избежать привлечения к налоговой ответственности предприятие может в случае:

- Если уточненный отчет подан до истечения срока его подачи;

- Если срок предоставления отчета истек, но:

- Уточненный отчет сдан до факта выявления ошибки налоговой инспекцией;

- Декларация сдана до вынесения решения контролирующим органом о назначении выездной налоговой проверки в отношении организации;

- Налог был уплачен, до подачи уточненного отчета.

Налоговое законодательство предусматривает прекращение начатой проверки по декларации, на которую поступила корректировка. Когда предприятие сдает уточненный отчет, налоговый орган прекращает камеральную проверку по ранее представленной декларации.

Инспекция уже будет истребовать документы и пояснения к уточненной декларации. Если доначисленный налог не был уплачен, то налоговый орган посчитает пени, выставит требование на оплату налога и пени, и в случае неоплаты в срок приостановит операции по счетам.

Расчет пени можно произвести самостоятельно. Налоговый кодекс предусматривает процент за просрочку перечисления налогов в бюджет ровный 1/300 ставки рефинансирования за каждый день просрочки платежа.

Важно: начисление пени необходимо производить с даты, когда налог должен был быть уплачен, а не с момента подачи уточненного расчета.

Размер штрафа в случае непредставления уточненной налоговой декларации составляет 20% от суммы налога, не поступившего в бюджет в результате такого деяния. Аналогичный размер предусмотрен при неуплате налога в бюджет.