Определение и суть коэффициента покрытия ссудной задолженности. Коэффициент покрытия долга: формула расчёта и нормативное значение

Ликвидностью называют простоту реализации, преобразования ценностей в финансовые средства для погашения текущих денежных обязательств. Способность фирмы покрывать краткосрочную задолженность с помощью оборотных активов определяют коэффициенты ликвидности. Каждый из показателей сравнивает размер текущих обязательств компании и оборотные средства, предназначенные для погашения этих обязательств.

Коэффициент покрытия текущей ликвидности: формула

Коэффициент текущей ликвидности (общий коэффициент покрытия, показатель обращения, покрытия обязательств, долга, задолженности) характеризует способность фирмы покрывать краткосрочную задолженность с помощью "срочных" активов. Финансовый показатель представляет собой частное от деления оборотных средств на текущие пассивы. Цифры аналитики берут из бухгалтерского баланса.

Чем выше значение, тем выше платежеспособность компании. При расчете коэффициента покрытия долга учитывается, что продать все активы в срочном порядке невозможно. Найденный показатель представляет интерес для руководства и для инвесторов.

Расчетная формула:

Ктл = оборотный капитал / краткосрочные обязательства.

По данным баланса:

Ктл = (стр. 1200 + стр. 1170) / (стр. 1500 – стр. 1530 – стр. 1540).

Значения для расчета коэффициента:

Формула расчета в Excel и график:

Норма показателя находится в пределах 1,5-2,5 (конкретные цифры зависят от отрасли). В 2011 году коэффициент текущей ликвидности меньше 1, что указывает на высокий финансовый риск. В этот период предприятие, возможно, испытывало трудности с оплатой текущих счетов.

После 2012 года ситуация стабилизировалась. Значение расположилось в пределах 1,3 – 1,9. Резкий рост коэффициента в 2015 году и его значительное превышение верхней границы нормы может указывать на недостаточное использование оборотных активов, нерациональную структуру капитала.

Коэффициент покрытия задолженности не всегда дает представление о реальном состоянии дел в организации. Если у компании небольшие материально-производственные запасы, векселя быстро и легко обеспечиваются деньгами, то она может спокойно работать и с невысоким значением показателя. В то же самое время фирмы с крупными запасами и реализацией товаров в кредит испытывают трудности при достаточном значении коэффициента.

Для банков, поставщиков, акционеров больший интерес представляет коэффициент быстрой ликвидности. Компании может оказаться в ситуации, когда нужно немедленно погасить краткосрочную задолженность. Потребуются все деньги, ценные бумаги и иные источники средств, которые в состоянии срочно превращаться в наличность.

Расчет показателя промежуточной ликвидности

Коэффициент ликвидности (промежуточный коэффициент покрытия, показатель быстрой, срочной, критической ликвидностей) показывает, какую часть краткосрочных обязательств можно погасить при возникновении критического положения. В расчет берутся только высоколиквидные активы (денежные средства, легко продаваемые ценные бумаги, дебиторская задолженность). Не учитываются товарно-материальные запасы (их ликвидационная стоимость приравнивается к нулю, т.к. при вынужденной продаже компания может нести ощутимые убытки).

Коэффициент критической ликвидности – частное от деления высоколиквидных текущих активов на текущие пассивы. Цифры для расчета берутся из баланса.

Ксл = (финансовые средства + краткосрочные денежные вложения + краткосрочная дебиторская задолженность) / текущие обязательства.

Расчет по данным бухгалтерского баланса:

Ксл = (стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 – стр. 1530 – стр. 1540).

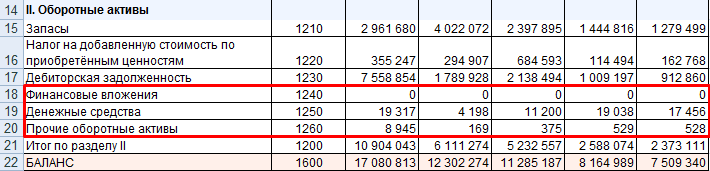

Значения в числителе (на примере баланса в Excel):

Знаменатель в расчете срочной ликвидности – текущие пассивы (как и в расчете текущей ликвидности; см. выше).

Рассчитаем промежуточный коэффициент покрытия, используя ссылки на баланс:

Нормой для показателя считается диапазон 0,7-1. У рассматриваемого предприятия значение коэффициента близко к нулю. Это означает, что компании откажут в кредитовании либо выдадут кредит под больший процент. Также высок риск потери потенциальных инвесторов.

Коэффициент покрытия долга (DSCR) позволяет определить общую способность заемщика к погашению долга. Рассмотрим формулу и расчет этого показателя, а также интерпретацию значения коэффициента.

Коэффициент покрытия долга или коэффициент обслуживания долга (DSCR, от англ. "debt service coverage ratio") позволяет определить общую способность заемщика к погашению долга.

DSCR менее 1 указывает на то, что прибыли компании недостаточно для обслуживания долгов.

DSCR больше 1 означает, что компания способна не только обслуживать долговые обязательства, но и выплачивать дивиденды.

Определение показателя DSCR.

DSCR - это отношение доступных денежных средств к денежным средствам, необходимым для обслуживания долга. Другими словами, это коэффициент достаточности денежных средств для погашения долга . Ниже мы рассмотрим формулу и расчет показателя.

Почему используют DSCR?

Коэффициент покрытия долга (DSCR) относится к показателям плеча/покрытия и оценки платежеспособности . Он рассчитывается для того, чтобы узнать о наличии денежной прибыли (т.е. денежного потока в составе прибыли) , достаточной для погашения долга, включая проценты.

По сути, DSCR рассчитывается, когда компания берёт кредит у банка, финансового учреждения или любого другого поставщика долговых инструментов . Этот коэффициент предполагает наличие денежных потоков в составе прибыли, которые обеспечат погашение кредита.

Коэффициент покрытия долга очень важен с точки зрения кредитора, поскольку он указывает на кредитное качество заемщика. Только один год анализа DSCR не позволяет сделать какой-либо определенный вывод о возможности обслуживания долга. DSCR имеет значение только тогда, когда он рассчитывается на весь оставшийся срок погашения кредита.

Как рассчитать коэффициент покрытия долга?

- Чистая прибыль (т.е. прибыль после уплаты налогов - "net profit" или PAT, "profit after tax" ).

- Неденежные расходы (т.е. расходы по начислениям, например, амортизация, списание временных разниц и т. д.)

- Проценты по долгу за текущий год.

- Погашение основной суммы долга на текущий год.

- Погашение арендных обязательств за текущий год.

Иногда эти цифры легко доступны, но иногда их приходится определять использованием финансовой отчетности компании и примечаний к ней .

Формула коэффициента покрытия долга.

DSCR = (Чистая прибыль + Проценты + Аренда + Неденежные расходы) /

(Обслуживание долга [проценты + погашение основного долга] + Аренда).

Чистая прибыль после уплаты налогов.

Показатель чистой прибыли, как правило, можно увидеть лицевой стороне отчета прибылях и убытках. Это баланс счета прибылей и убытков.

Иногда, при отсутствии отчета о прибылях и убытках, мы также можем определить чистую прибыль из баланса (отчета о финансовом положении), вычитая текущий остаток счета прибылей и убытков из остатка за предыдущий год.

Проценты.

Это сумма процентов по рассматриваемому кредиту, которая выплачивается за текущий финансовый год.

Неденежные расходы.

Неденежные расходы - это те расходы, которые начисляются на счет прибылей и убытков, в счет платежей, который фактически были /будут выполнены в другие годы (т.е., временные разницы). Ниже перечислены типичные неденежные расходы:

- Списание расходов, осуществленных до начала операционной деятельности компании;

- Амортизация нематериальных активов , таких как гудвил, товарные знаки, патенты, авторское право и т.д.;

- Отложенные расходы, прочие резервы и условные обязательства .

Погашение основного долга.

Это сумма обязательств по основному долгу, уплаченная или подлежащая оплате за рассматриваемый финансовый год.

Аренда.

Размер арендной платы, уплаченной или подлежащей оплате за финансовый год.

Интерпретация и анализ коэффициента покрытия долга.

Коэффициент DSCR требует правильного анализа и интерпретации. Результатом расчета коэффициента покрытия долга является абсолютное значение. Чем выше эта цифра, тем у компании больше возможностей по обслуживанию долга (кредитная емкость компании ).

Если коэффициент меньше 1, это плохо, поскольку это указывает на то, что прибыли недостаточно для обслуживания долговых обязательств.

Допустимая отраслевая норма для коэффициента покрытия долга составляет от 1,5 до 2. Этот диапазон значений наиболее приемлем для таких кредиторов, как банки, финансовые учреждения и т.д.

У любого финансового учреждения, занимающегося кредитованием бизнеса, есть 2 основные цели: зарабатывать проценты и следить за тем, чтобы финансовое положение должника не снижалось ниже определенного уровня.

Рассмотрим для примера ситуацию, когда DSCR меньше 1, что прямо указывает на плохое кредитное качество компании.

Означает ли это, что банк не должен предоставлять кредит? Нет, абсолютно нет.

Это связано с тем, что банк анализирует производственные мощности и бизнес-идею компании в целом, и пытается оценить, насколько сильным будет этот бизнес в перспективе.

Показатель DSCR можно улучшить, увеличив срок кредита. Увеличение срока кредита уменьшит знаменатель формулы и, таким образом, может увеличить коэффициент до значения, превышающего 1.

Более подробно о методах расчета и анализе DSCR .

Коэффициент покрытия долга - англ. Debt Service Coverage Ratio (DSCR) , является финансовым показателем, который используется для оценки способности бизнеса выполнять свои долговые обязательства. Коэффициент покрытия долга рассчитывается как отношение суммы чистого дохода за определенный период к сумме долговых обязательств за этот же самый период. Вычисление этого коэффициента является одним из способов определить, может ли компания покрыть свои долговые обязательства, если все ее кредиторы немедленно потребуют свои средства. Если значение коэффициента покрытия долга меньше единицы, это может указывать на финансовые проблемы.

В современной экономики практически невозможно вести бизнес, не принимая на себя некоторые долговые обязательства. Компании занимают деньги, чтобы финансировать новые проекты, маркетинговые кампании, ежедневные операции и т.п. Финансово здоровые компании обычно обеспечивают достаточный поток доходов, который позволяет не только погасить долговые обязательства, но и получить некоторую прибыль. Одним из способов оценить соотношение между доходами и долговыми обязательствами является коэффициент покрытия долга.

Предположим компанию, которая получила чистый доход за отчетный квартал в размере 725000 у.е. Допустим, что за тот же самый период задолженность долговые обязательства компании (как основная сумма долга, так и проценты), составила 583000 у.е. Чтобы вычислить коэффициент покрытия долга необходимо чистый доход в размере 725000 у.е. разделить на долговые обязательства в размере 583000 у.е., что составит 1,24.

В большинстве случаев значение коэффициента покрытия долга меньше 1 свидетельствует о финансовых проблемах компании, поскольку это означает, что она не имеет достаточного количества денег, чтобы выплатить свои текущие долговые обязательства. Также опасной является тенденция, когда значение коэффициента покрытия долга продолжает последовательно снижаться в течение нескольких отчетных периодов. Это может быть индикатором, что уровень чистого дохода перестает соответствовать уровню долговых обязательств, другими словами компания начинает занимать больше денег, чем она может вернуть.

Коэффициент покрытия долга, стабильно превышающий единицу, говорит не только о способности компании выплатить все свои долговые обязательства, но и наличии определенного резерва денежных средств. Эта дополнительная сумма может быть реинвестирована в развитие бизнеса, либо из нее может быть сформирован резервный фонд на случай чрезвычайных ситуаций. Важно отметить, что высокое значение коэффициента покрытия долга не обязательно является положительным моментом. Когда возникает такая ситуация, потенциальные инвесторы могут предполагать, что компания не использует свой избыточный доход в полном объеме, что может, в конечном счете, повредить ее росту.